No ano de 2021, as quarenta e seis empresas que fizeram suas ofertas públicas iniciais de ações (IPO, na sigla em inglês) na B3 (B3SA3), a bolsa brasileira, tiveram um desempenho médio negativo de 26,1%.

De acordo com a XP, as companhias caíram 4,2%, em média, nos primeiros três meses de negociação. Seis meses depois, as empresas acumulavam uma queda média de 9,6%.

Os números fracos contrastam com o número recorde de IPOs oficializados. Antes, a maior marca havia sido atingida em 2007 (64 empresas, que movimentaram R$ 55,6 bilhões) – que continua como o ano de maior número de transações. Em 2021, os IPOs movimentaram R$ 65,6 bilhões.

Avaliações

Segundo Fernando Ferreira, estrategista-chefe e head do Research, Jennie Li, estrategista de Ações, e Rebecca Nossig, analista de Estratégia de Ações, fatores como a vacinação contra a Covid-19, a retomada da economia e melhora no cenário global atraíram investidores domésticos e estrangeiros para a Bolsa brasileira e para os IPOs.

Apesar de dados fortes de IPOs, grande parte das ofertas ocorreram até julho, e maiores preocupações fiscais levaram a uma deterioração no sentimento para novas ofertas na segunda metade do ano – foram apenas 6 IPOs realizados a partir de agosto.

E até novembro, de acordo com dados da Comissão de Valores Mobiliários (CVM), foram contabilizadas sessenta e uma desistências de ofertas primárias no ano.

Novos setores animam

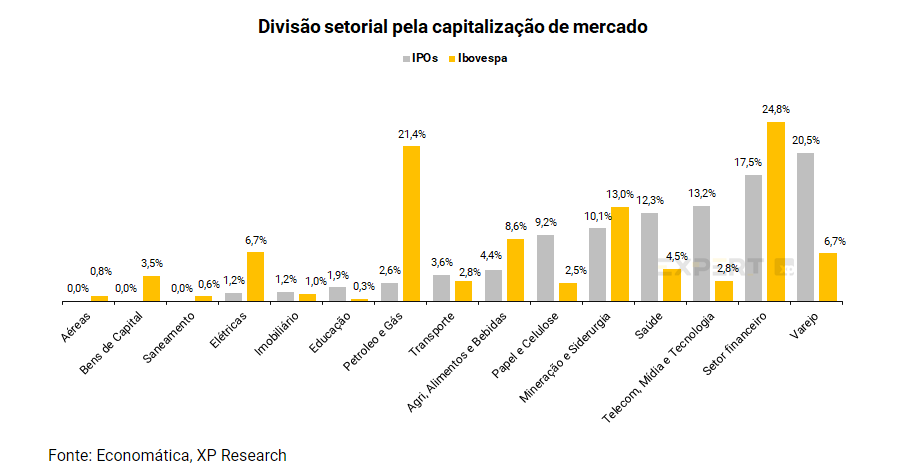

IPOs foram feitos em setores pouco representados no índice Ibovespa em 2021, afirma a XP, como os setores de varejo, tecnologia, saúde, entre outros.

Poucas empresas ainda estão listadas

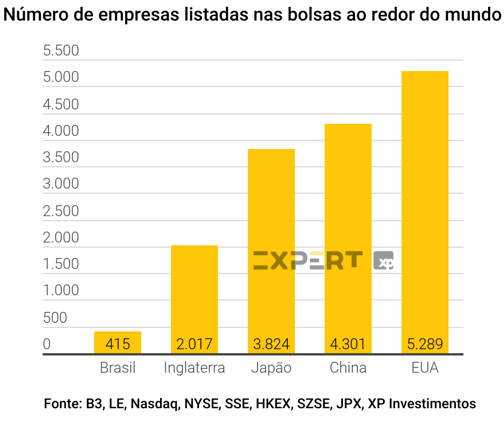

A XP avalia a onda de IPOs como um evento positivo porque o Brasil possui pouquíssimas empresas listadas.

Quando comparamos com as principais Bolsas do mundo, o mercado brasileiro tem um número muito menor de empresas negociadas na Bolsa.

Uma maior quantidade de empresas listadas significa mais oportunidades de investimento aos investidores e mais opções de financiamento produtivo para as empresas, diz a corretora.

Mais empresas, maior liquidez

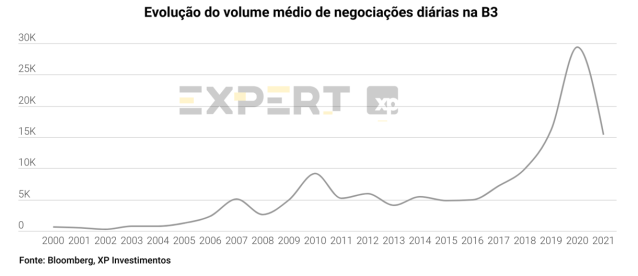

Em 2000, o volume médio de negociação diária na B3 era de quase R$ 600 milhões.

Em 2021, esse mesmo valor chegou a alcançar R$ 35,4 bilhões, e terminou o ano com volume de R$ 15,3 bilhões.

E daqui para frente?

A XP vê um ano de 2022 muito desafiador. Analistas esperam que o crescimento econômico desacelere consideravelmente, como resultado de um aperto material nas condições monetárias que teve início já no ano passado, junto com maiores incertezas trazidas pelo próximo ciclo eleitoral.

O número significativo de empresas que desistiram de IPOs no ano passado contribuem para essa visão.

"Apesar da CVM ainda listar 30 companhias sob análise que potencialmente fariam o IPO nesse ano, temos um cenário desfavorável com crescimento menor, inflação em alta, taxa de juros subindo e maior volatilidade nos mercados que devem levar a um ano mais fraco de IPOs em 2022", concluem.