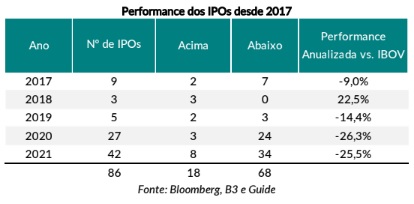

Dos 86 IPOs (sigla em inglês para oferta pública inicial de ações) que ocorreram na B3 (B3SA3), a bolsa de valores brasileira, desde 2017, apenas 18 superam o Ibovespa.

O dado pertence a um levantamento realizado pela equipe de Research da Guide Investimentos: Fernando Siqueira, Gabriel Gracia e Rodrigo Crespi. De acordo com o material, do total, apenas 20 papéis têm desempenho acima do nível do IPO.

Entre tantas ofertas, a qualidade das empresas apresentou uma maior variação, com empresas que nem lucro haviam obtido à época, e em sua maioria a preços acima do que havia sido considerado posteriormente como justo pelo mercado, sendo um exemplo do comportamento típico de momentos de euforia.

O documento aponta que, no período, a única exceção foi o ano de 2018, onde todas as empresas que fizeram IPO tiveram bom desempenho (2018 foi um ano particularmente ruim para a bolsa, com greve dos caminhoneiros e eleições, que encurtaram a janela para ofertas).

O oposto foi observado em 2020 e 2021: muitas empresas fizeram ofertas de ações, particularmente após o segundo semestre de 2020 quando as bolsas mundiais apresentaram forte alta impulsionadas por juros baixos e injeção de dinheiro por parte de diversos governos, mas o desempenho destas ofertas foi majoritariamente negativo.

Em resumo, existe uma clara relação inversa entre a quantidade de ofertas e o desempenho destas ofertas no mercado, diz a Guide.

A tabela abaixo mostra o desempenho dos 10 melhores IPOs desde 2017.

Algumas empresas mais que dobraram de tamanho desde a estreia na Bolsa, mas a Guide chama atenção para o fato de que boa parte dos destaques positivos são de empresas de setores novos ou pequenos na B3, como Vamos – VAMO3 (locação de veículos pesados), Intelbras – INTB3 (itens de segurança e painéis solares), Vittia – VITT3 (fertilizantes e insumos para o setor agrícola).

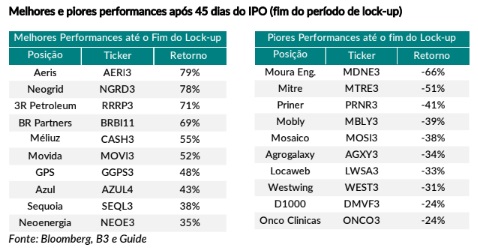

As tabelas a seguir mostram o desempenho dos melhores e piores IPOs com retornos medidos após 45 dias da oferta inicial.

As piores quedas resultaram em mais de 50% de perda de valor da ação (Moura e Mitre caíram 66% e 51%, respectivamente, do IPO até o fim do período de lock-up), enquanto as maiores altas foram de Aeris e Neogrid, com 79% e 78%, respectivamente.

Existe alguma oportunidade entre os IPOs recentes?

De acordo com a Guide, sim. Algumas dessas empresas estão no portfólio da corretora, como CBA (CBAV3), Movida (MOVI3), Intelbras (INTB3) e 3R Petroleum (RRRP3) ou que já estiveram como Vibra Energia (VBBR3), Rede D’Or (RDOR3) e Locaweb (LWSA3).

Outras que a corretora veem uma boa relação risco/retorno, com base em estudo são:

(i) Vittia Fertilizantes, pioneira no mercado de fertilizantes especiais no país, e que tem se beneficiado do bom momento do agronegócio brasileiro;

(ii) Boa Safra, líder na produção de semente de soja no país, além de ser considerada uma referência em tecnologia no setor, com um modelo de negócio asset light;

(iii) Neoenergia, subsidiária da gigante espanhola Iberdrola, beneficiada pelo início da operação de seus novos ativos de geração e transmissão, além de gestão eficiente, capaz de controlar custos operacionais;

(iv) Grupo Soma, entre as top picks do setor de varejo da corretora, e dona de marcas voltadas a alta renda como Farm, Animale e NV, e apresenta forte crescimento trimestre a trimestre;

(v) Petz, líder no fragmentado segmento de pet shop do país, tem conseguido atravessar o cenário econômico desafiador, e entrega alto crescimento e apresentando manutenção de suas margens.