O Ibovespa, principal índice acionário da B3 (B3SA3), registrava alta de 0,11%, aos 111.949 pontos, às 14:49 nesta terça-feira (20).

Às 15:00, o dólar registrava desvalorização de 0,07%, cotado a R$ 5,161.

Resumo

Nesta terça-feira (20), com agenda esvaziada na véspera das decisões do Banco Central do Brasil e do Federal Reserve em uma Super Quarta, investidores monitoram notícias econômicas da China e o discurso da presidente do Banco Central Europeu, Christine Lagarde, às 14:00 no horário de Brasília.

Bolsas agora

Ásia (encerrados)

Nikkei 225 (Japão): +0,44%

Shanghai Composite (China): +0,22%

Europa (encerrados)

DAX 30 (Alemanha): -1,03%

FTSE 100 (Inglaterra): -0,61%

CAC 40 (França): -1,35%

Estados Unidos

Dow Jones: -1,65%

S&P 500: -1,69%

Nasdaq 100: -1,41%

Movimentações de mercado

Veja aqui as principais notícias das grandes empresas brasileiras, entre avisos aos acionistas, comunicados ao mercado, fatos relevantes e informações de veículos da imprensa especializada:

3R Petroleum (RRRP3) – O conselho de administração da companhia aprovou a aquisição de 15% do capital da 3R Offshore detidas pela DBO.

A operação vai ser realizada com base em dispositivo previsto no acordo de acionistas, que prevê que a companhia teria o direito de adquirir 15% da 3R Offshore mediante o pagamento de R$ 12 milhões, caso determinadas condições fossem implementadas, e a principal delas se refere a aquisição da participação de 62,5% do Campo de Papa-Terra pela 3R Offshore.

Com o avanço do processo de transição deste ativo junto à Petrobras, a 3R decidiu por exercer o seu direito de compra e passará a deter 85% do capital social da 3R Offshore.

O portfólio consolidado da companhia passa a contar com 534 milhões de barris de óleo equivalente. (InfoMoney)

A companhia informou ainda a reeleição de Roberto Castello Branco para presidente do Conselho de Administração da companhia e a reeleição de membros da diretoria estatutária.

Azul (AZUL4) – A Azul (AZUL4) anunciou a saída de 12 aeronaves Embraer E-195 E1s, a partir desta terça-feira (20) até o fim de 2023.

A frota operacional de aeronaves E1 de passageiros será reduzida em 22 aeronaves em relação a 2019, o que representa uma redução de 40% e uma aceleração significativa do plano de transformação da frota.

A saída de 12 aeronaves Embraer modelo E-195 E1s está relacionada: à recente negociação de venda de 5 aeronaves para a Azorra Aviation, com redução da dívida; ao fim do arrendamento de 4 aeronaves; e à conversão de 3 aeronaves em cargueiros Classe F. (InfoMoney)

Braskem (BRKM5) – A Braskem lançou a Oxygea, que tem como proposta fomentar o surgimento e desenvolvimento de novas iniciativas empresariais voltadas para sustentabilidade e transformação digital, via interação com startups no mercado.

Segundo a companhia, o hub conta com o investimento de US$ 150 milhões para o desenvolvimento de novos negócios em até cinco anos.

CEB (CEBR3)(CERB5)(CERB6) – A CEB confirmou que passou a ser proprietária do terreno da antiga sede da CEB Distribuição após a alienação das ações da companhia.

De acordo com a companhia, o terreno se destina à exploração de serviços públicos. O comunicado responde a questionamento da Comissão de Valores Mobiliários (CVM) sobre informações publicadas pela imprensa.

Claro, Telefônica Brasil (VIVT3) e Tim (TIMS3) – As operadoras começaram a ativar a internet móvel de quinta geração (5G) em bairros de mais sete capitais: Aracaju, Boa Vista, Campo Grande, Cuiabá, Maceió, São Luís e Teresina.

Cogna (COGN3) – A Cogna disse que não tem ciência de nenhum fato específico e não divulgado que justifique as oscilações registradas por suas ações entre 2 e 16 de setembro.

A manifestação ocorreu em resposta a questionamento da Comissão de Valores Mobiliários (CVM).

CVC (CVCB3) – A CVC assinou uma proposta para possível aquisição das operações do Brasil e de Portugal do grupo Oner Travel, startup voltada a empreendedores digitais que comercializam passagens aéreas e hospedagens.

Embraer (EMBR3) – A Embraer (EMBR3) anunciou a assinatura de acordo de investimento para participação minoritária na XMobots, empresa localizada em São Carlos, interior de São Paulo, classificada como a maior companhia de drones da América Latina.

A transação vai ser realizada por meio de fundo de investimentos – Embraer como quotista única, com opção de aporte adicional futuro. Valores não foram revelados. (InfoMoney)

Ferbasa (FESA4) – O conselho de administração da Ferbasa nomeou Silvano de Souza Andrade como diretor-presidente da companhia. José Ronaldo Sobrinho, que ocupava interinamente o cargo, permanece como membro do colegiado.

Fras-le (FRAS3) – A receita líquida da companhia em agosto foi de R$ 254,8 milhões, 20,1% maior do que no mesmo mês do ano passado. A receita acumulada no ano alcançou R$ 2,02 bilhões, 21,4% maior do igual período de 2021. (InfoMoney)

Grupo Soma (SOMA3) – A Truxt Investimentos reduziu participação de 5,03% para 4,89% no capital social da companhia, e passou a deter 38,343 milhões de ações ON.

Iochpe-Maxion (MYPK3) – A companhia anunciou a entrada no mercado de rodas de alumínio forjadas para veículos comerciais, segundo o site InfoMoney.

Uma planta vai ser construída na Turquia pela Iochpe Maxion (MYPK3) para produção do material, com previsão de início das operações no final de 2024.

Naquele mesmo país, a companhia informou a inauguração neste trimestre de planta de produção de rodas de aço para caminhões, com capacidade anual de 1,5 milhão de rodas. (InfoMoney)

JHSF (JHSF3) – A controlada JHSF Malls formalizou com debenturistas da 2ª Emissão alterações nas condições financeiras e não-financeiras das debêntures.

Log-In (LOGN3) – Fabíola Ribeiro dos Santos, Flavio Souto Boan e Martin Georg Susemihl renunciaram aos seus assentos no conselho de administração.

M. Dias Branco (MDIA3) – A agência de classificação de risco Fitch Ratings reafirmou à companhia o rating nacional de longo prazo ‘AAA(bra)’, com perspectiva estável pelo quinto ano consecutivo.

Petrobras (PETR3)(PETR4) – A estatal reduz o preço de venda do derivado nas refinarias às distribuidoras de R$ 5,19 para R$ 4,89 por litro, diferença de R$ 0,30, o que corresponde a uma queda de 5,78%.

Randon (RAPT4) – A receita líquida de agosto soma R$ 1,09 bilhão, alta de 28,7% no comparativo anual. No ano, a empresa registra receita de R$ 7,293 bilhões, alta de 28,2%. (InfoMoney)

Rossi (RSID3) – A Rossi informou que, em conjunto com 313 sociedades integrantes de seu grupo, ajuizou pedido de recuperação judicial perante a 1ª Vara de Falências e Recuperações Judiciais da comarca da capital paulista.

De acordo com fontes, a dívida da companhia soma R$ 1,2 bilhão. (Valor)

Santander Brasil (SANB11) – O Santander abre inscrições para vagas para seu programa de trainee com salários de R$ 8 mil e benefícios vale-alimentação, refeição e transporte, auxílio-creche/babá, bônus (atrelado a performance) e Participação nos Lucros e Resultados (PLR), assistência médica e odontológica e previdência privada.

As candidaturas podem ser feitas pelo site do banco até o dia 10 de outubro. (Valor)

São Carlos (SCAR3) – A companhia informou que concluiu a captação de R$ 300 milhões em CRIs.

TC (TRAD3) – O TC acredita ter descoberto a identidade da mulher fantasiada de palhaça no vídeo que se espalhou pelo WhatsApp, que provocou um estrago nas ações do TC.

Um laudo assinado pelo perito Ricardo Molina sugere que a mulher do vídeo seria uma amiga de Felipe Miranda, dono da Empiricus, e sua esposa, disseram três fontes ouvidas ao Pipeline.

O laudo teria sido entregue à Polícia Federal e ao BTG Pactual, controlador da Empiricus. (Investing.com Brasil)

Trisul (TRIS3) – A Trisul definiu a próxima terça-feira, 27 de setembro, como a data do pagamento da segunda parcela de dividendos da companhia. Na ocasião, R$ 20 milhões serão distribuídos – o equivalente a R$ 0,11 por ação ordinária (ON).

Usiminas (USIM5) e CSN (CSNA3) – A siderúrgica brasileira Usiminas planeja entrar com uma petição no CADE contra uma decisão recente que permite que sua rival Companhia Siderúrgica Nacional (CSN) detenha uma participação superior a 5,0% na empresa.

A CSN havia sido mandatada pelo CADE em 2014 para vender a participação de 17,0% que detinha na Usiminas dentro de cinco anos. Em 2019, a CSN conseguiu uma prorrogação de mais três anos para concluir a venda.

Com a aproximação do segundo prazo, em 2022, a CSN mais uma vez pediu a dispensa, e desta vez o superintendente do CADE Alexandre Barreto decidiu que não havia mais necessidade de vender a participação, desde que a CSN não votasse nas assembleias de acionistas.

A CSN vendeu parte da participação ao longo dos anos e atualmente detém 12,90% do capital da Usiminas, segundo dados da B3 (B3SA3). A CSN detém 15,10% das ações ordinárias da Usiminas e 10,0% do capital preferencial.

A Usiminas planeja entrar com uma petição no CADE contra a decisão, com a alegação de que uma decisão do superintendente sozinha não poderia reverter uma decisão anterior votada por todos os conselheiros do CADE, de acordo com duas pessoas com conhecimento do assunto disseram à Reuters.

A empresa também planeja afirmar que, ao longo dos anos, a CSN não agiu como um investidor passivo e que as decisões do CADE deram tempo excessivo à CSN para desinvestir, acrescentaram as pessoas, que pediram anonimato à Reuters porque não estão autorizadas a discutir o assunto publicamente.

A CSN não comentou imediatamente o assunto. CADE e Usiminas não quiseram comentar.

(De Tatiana Bautzer, para a agência Reuters)

Viver (VVER3) – A Viver aprovou um aumento de capital social no valor de R$ 15,7 milhões, com a subscrição e integralização de 21,506 milhões de novos papéis ordinários.

Com isso, o capital social da companhia passou a R$ 2,465 bilhões, correspondentes a 164,5 milhões de ações ON.

Wiz (WIZS3) – A Wiz fechou um acordo com a fintech Monetare, que atua como correspondente bancário digital, para comercialização de crédito imobiliário.

Yduqs (YDUQ3) – A Yduqs aprovou a emissão de debêntures no valor de R$ 500 milhões.

Brasil

Ibovespa e dólar na sessão anterior

Em meio às expectativas sobre os juros no Brasil e nos Estados Unidos, o mercado financeiro começou a semana com otimismo.

O dólar comercial encerrou esta segunda-feira (19) vendido a R$ 5,165, com recuo de R$ 0,094 (-1,79%). O índice Ibovespa, da B3, fechou aos 111.824 pontos, com alta de 2,33%.

O movimento da bolsa brasileira contrastou com as bolsas norte-americanas, que fecharam em pequena alta após oscilarem bastante ao longo do dia, com as expectativas sobre os juros na maior economia do planeta.

Na quarta-feira (21), o Federal Reserve (Fed, Banco Central norte-americano) divulga a nova taxa básica de juros nos Estados Unidos.

A maioria dos investidores espera alta de 0,75 ponto percentual, mas parte do mercado passou a apostar em aumento de 1 ponto por causa da persistência da inflação norte-americana e do bom desempenho no mercado de trabalho.

Juros mais altos em economias avançadas estimulam a fuga de capitais de países emergentes, como o Brasil. No entanto, os juros altos brasileiros seguram o dólar.

(Agência Brasil e Reuters)

Selic

O Comitê de Política Monetária (Copom) do Banco Central (BC) começa hoje (20), em Brasília, a sexta reunião do ano para definir a taxa básica de juros, a Selic, e pode manter o aperto monetário com mais um aumento na taxa, mas em menor nível do que nos últimos encontros, quando foi elevada em 0,5 ponto.

Amanhã (21), ao fim do dia, o Copom anuncia a decisão.

Em comunicado após a última reunião, em agosto, o órgão informou que elevaria a taxa em 0,25 ponto nesse encontro de setembro, diante dos riscos de que a inflação fique acima da meta em prazos mais longos.

A alta de juros dos bancos centrais dos Estados Unidos e da Europa também pode forçar o BC a um novo aumento.

(Agência Brasil)

Paulo Guedes

O ciclo de alta de juros no Brasil está perto do fim, disse nessa segunda-feira (19) o ministro da Economia, Paulo Guedes. Em congresso da Associação Brasileira da Indústria de Máquinas e Equipamentos (Abimaq), ele afirmou que o recuo da inflação deve fazer as taxas caírem em 2023.

(Agência Brasil)

Bolsonaro na ONU

O presidente Jair Bolsonaro (PL) discursou nesta terça-feira (20) na abertura da Assembleia-Geral da ONU (Organização das Nações Unidas) em Nova York. Ele foi o primeiro chefe de estado a discursar.

O UOL disponibilizou o discurso na íntegra.

Piso Nacional da Enfermagem

Em reunião com líderes do Senado na manhã de segunda-feira (19), o presidente da Casa, senador Rodrigo Pacheco (PSD-MG) apresentou quatro projetos selecionados para tentar viabilizar o piso da enfermagem.

A medida – que garantiria o pagamento de ao menos R$ 4.750 para enfermeiros, R$ 3.325 para técnicos de enfermagem e R$ 2.375 para auxiliares de enfermagem e parteiras – foi aprovada pelo Congresso Nacional e sancionada pelo presidente Jair Bolsonaro, mas foi suspensa pelo Supremo Tribunal Federal (STF) sob o argumento que os congressistas não apontaram a fonte de recursos para custear os gastos.

Os senadores estimam que o impacto financeiro do aumento salarial será de, no máximo, de R$ 16 bilhões para os cofres públicos.

Entre os projetos em análise, o PLP 44/22, de autoria do senador Luiz Carlos Heinze (PP-RS), foi apontado como alternativa mais imediata para tirar a lei do papel. O projeto autoriza estados e municípios a remanejarem recursos parados em fundos de saúde.

Se aprovado, o projeto liberaria cerca de R$ 7 bilhões aos cofres públicos.

Vistos como solução no longo prazo, estão sendo estudados o PL 798/21, que reedita o programa de repatriamento de recursos; o PL 458/21, que trata da atualização patrimonial, além do PL 1417/21, que prevê auxílio financeiro emergencial para as santas casas e hospitais filantrópicos.

(Agência Brasil)

Eleições 2022

Apoios – A presença de Henrique Meirelles, ex-ministro da Fazenda no governo Michel Temer, na mesa de apoio a Lula, na segunda-feira (19), parece ter correspondido a um objetivo claro de Lula para tranquilizar o mercado financeiro sobre o que ele pretende para a política econômica.

Henrique Meirelles confirmou convite do candidato do PT para conversar nos próximos dias, o que despertou a esperança de que possa integrar a cúpula da equipe econômica em um eventual novo governo de Lula.

Em grande medida, o mercado já absorve sem susto o favoritismo de Lula nas pesquisas e, ontem, a decisão de Meirelles de manifestar o apoio formal à candidatura do ex-presidente ajudou a contagiar os negócios.

A aliança foi interpretada pelos investidores como uma importante tacada de capital político para vencer as resistências do mercado à ala radical do PT e afastar os riscos de aventura fiscal em eventual novo governo Lula.

O mercado simpatiza com Meirelles, que presidiu o BC na gestão Lula, foi arquiteto do teto de gastos quando comandou a Fazenda no governo Temer e se mostra avesso a ousadias e medidas heterodoxas nas políticas econômicas.

Meirelles representa a agenda mais liberal e responsável do ponto de vista das contas públicas que o investidor tanto gosta e precisa para não operar no escuro para 2023, quando os candidatos vendem a alma nas promessas eleitorais.

Por mais que o mercado tente manter o sangue-frio, assustam as intenções de Lula de revisar o arcabouço fiscal, manter o valor do Auxílio Brasil em R$ 600 e dar adicional de R$ 150 a cada filho com menos de seis anos.

De seu lado, Bolsonaro já cogitou até R$ 800 para beneficiários do programa que conseguirem emprego.

(BDM)

Ipec – O ex-presidente Lula (PT) subiu um ponto percentual, dentro da margem de erro, e chegou a 47%, na pesquisa Ipec divulgada na última segunda-feira (19).

De acordo com o levantamento, Lula tem mais votos do que todos os concorrentes juntos, o que torna viável uma vitória no primeiro turno, em 2 de outubro.

O presidente Jair Bolsonaro (PL) se mantém com 31%, e ficou 16 pontos percentuais atrás do líder nas intenções de voto. Ciro Gomes (PDT) se manteve com 7%, enquanto a senadora Simone Tebet (MDB) oscilou para cima e chegou a 5%.

(Correio Braziliense)

TCU – O Tribunal de Contas da União (TCU) vai conferir a integridades dos boletins impressos emitidos por uma amostra de 4.161 urnas após a votação, em 2 de outubro, anunciou o órgão.

(Agência Brasil)

Orçamento 2023

O relator-geral do Orçamento de 2023, senador Marcelo Castro (MDB-PI), defendeu que os recursos para pagar o piso nacional da enfermagem fiquem de fora do teto de gastos.

O parlamentar deve sugerir ao presidente do Senado, Rodrigo Pacheco (PSD-MG), que a medida seja incluída em eventual Proposta de Emenda à Constituição (PEC) para manter o valor do Auxílio Brasil em R$ 600.

(Investing.com Brasil)

5G

Todas as capitais brasileiras terão a tecnologia 5G até 28 de outubro, disse nesta segunda-feira (19) durante o programa A Voz do Brasil o conselheiro da Agência Nacional de Telecomunicações (Anatel) Moisés Queiroz Moreira. Até agora, 22 capitais receberam a tecnologia.

(Agência Brasil)

Reconhecimento entre aduanas

As empresas brasileiras certificadas como operadores econômicos autorizados (OEA) poderão exportar mais rapidamente e com menos burocracia para os Estados Unidos. Após sete anos de negociações, a Receita Federal assinou acordo de reconhecimento mútuo (ARM) com a aduana norte-americana.

(Agência Brasil)

Transportes

O Ministério do Desenvolvimento Regional e o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) assinaram na segunda-feira (19) um protocolo de intenções que pretende coletar informações com objetivo à implantação de “projetos de transporte público coletivo de média e grande capacidade nas regiões metropolitanas brasileiras com mais de 1 milhão de habitantes”.

IPI

O ministro Alexandre de Moraes revogou sua própria liminar que suspendia a redução das alíquotas do IPI em 35%. Moraes entendeu que o decreto editado pelo Ministério da Economia não só garantia a redução do imposto, mas preservava a tributação dos produtos da Zona Franca de Manaus.

Indicadores Econômicos

A atividade econômica cresceu 0,6% em julho, em relação a junho, de acordo com o Monitor do PIB (Produto Interno Bruto, soma de todos os bens e serviços produzidos no país), apurado pela Fundação Getulio Vargas (FGV) e divulgado na segunda-feira (19).

(Agência Brasil)

IGP-M – O Índice Geral de Preços – Mercado caiu 0,91% na 2ª prévia do mês, após ceder 0,57% na mesma leitura de agosto, informou a Fundação Getulio Vargas (FGV).

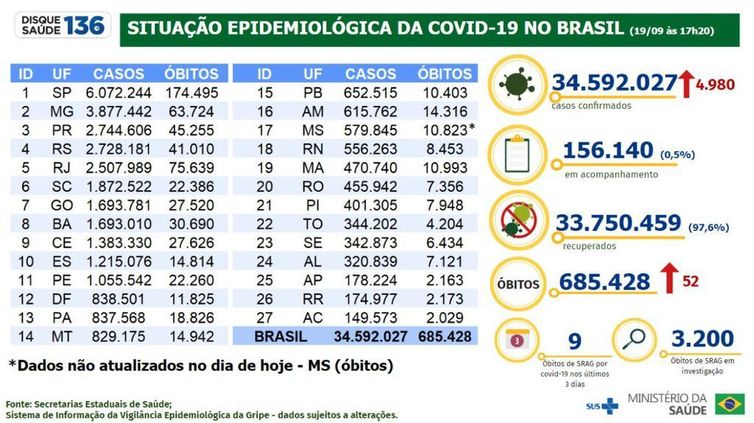

Covid-19: Brasil

Vacinação – Até terça-feira (20), foram aplicadas 481,7 milhões de doses de vacinas contra a covid-19, sendo 179,6 milhões com a primeira dose e 161 milhões com a segunda.

A dose única foi aplicada em 4,9 milhões de pessoas, 98,3 milhões receberam a primeira dose de reforço e 32,8 milhões, a segunda dose.

(Agência Brasil)

Varíola dos macacos

O Ministério da Ciência, Tecnologia e Inovações informou que vai investir R$ 3 milhões em projetos de pesquisa científica sobre a varíola dos macacos (Monkeypox). O recurso foi liberado pelo Conselho Nacional de Desenvolvimento Científico e Tecnológico (CNPq).

A Agência Nacional de Vigilância Sanitária (Anvisa) aprovou hoje (20) o primeiro registro, no Brasil, de teste para diagnóstico de varíola dos macacos. O kit molecular, fabricado pela Fundação Oswaldo Cruz (Fiocruz), detecta regiões genômicas dos vírus Orthopox, Monkeypox e Varicella Zoster.

(Agência Brasil)

EUA

Analistas e o mercado financeiro aguardam a decisão do Federal Reserve sobre a trajetória dos juros norte-americanos, agendada para amanhã (21).

BlackRock se colocou como contrária a política restritiva do FED e BCE. Segundo a gestora, a atividade econômica dos EUA e Europa já estão estagnadas, se considerados os últimos relatórios de negócios e um aperto monetário resultaria em danos ainda maiores nessas economias.

O Morgan Stanley acordou com a SEC o pagamento de US$ 35 milhões em disputa de sobre as informações pessoais vazadas após sucessivas falhas em sistemas de segurança.

Europa

Investidores monitoram o discurso da presidente do Banco Central Europeu, Christine Lagarde, às 14:00 no horário de Brasília.

Alemanha – O governo da Alemanha estuda nacionalizar gigante do setor de energia Uniper, após fortes perdas da empresa em razão do corte de gás natural russo. A empresa era a maior importadora até pouco tempo.

Reino Unido – A primeira-ministra do Reino Unido, Liz Truss, afirmou que pacote de apoio às famílias e empresas a fim de conter gastos com energia irá beneficiar economia como um todo, o que ajudará a mitigar o alto custo inerente.

Trabalhadores ferroviários do Reino Unido anunciam greve a partir de 1 de outubro após negociações frustradas com líderes do setor em relação a demandas sobre segurança, remuneração e condições de trabalho.

Guerra entre Rússia e Ucrânia

Separatistas pró-Rússia de Lugansk, Donetsk e Kherson farão referendos sobre a integração dos territórios à Rússia. O governo de Moscou se vê pressionado com uma possível reviravolta no conflito e pede que consultas sejam feitas ainda esse mês.

Ásia

China – O PBoC manteve as taxas de referência para empréstimo de 1 ano (3,65%) e de 5 anos (4,3%). (BDM)

Além das informações de relaxamento na política de restrição de mobilidade em algumas cidades do país, o PBoC injetou 12 bilhões de yuans em liquidez e cortou a taxa de juros de recompra reversa em 10 pontos-base, a 2,15%.

Além disso, o governo de Pequim aprovou projetos no valor de 80 bi de yuans em agosto, reportou a Reuters.

Japão – A inflação ao consumidor (CPI) subiu de 2,6% (julho) para 3% (agosto) e segue cima da meta (2%).

Banco Mundial

Uma desaceleração econômica global pode durar até 2023 e além disso, disse o presidente do Banco Mundial, David Malpass, à Fox Business.

Malpass afirmou haver oportunidades de recuperação na China, cujos bloqueios contra a Covid-19 no segundo trimestre desempenharam um papel de peso na forte desaceleração em andamento, e em outros países importantes, incluindo os Estados Unidos.

(Investing.com Brasil)

Commodities

No mês de julho, a média diária da produção de petróleo no regime de partilha alcançou 691 mil barris por dia (bpd), um aumento de 3% em relação ao mês anterior, de acordo com o Boletim Mensal dos Contratos de Partilha de Produção, divulgado na segunda-feira (19) pela Pré-Sal Petróleo (PPSA).

Desde o início da série histórica, em 2017, a produção acumulada em regime de partilha de produção somou 229,2 milhões de barris de petróleo, dos quais 16 milhões couberam à União.

(Agência Brasil)

Opep+ – O cartel e seus aliados informaram que a produção da commodity em julho e agosto ficou, de novo, abaixo do estabelecido, na restrição da oferta que aperta o mercado. Além disso, o pacto nuclear está difícil de se concretizar.

O governo de Teerã condiciona a implementação de um acordo ao encerramento da investigação internacional sobre materiais e atividades nucleares não declarados, posição que os países do Ocidente têm rejeitado. (BDM)