O Ibovespa, principal índice acionário da B3 (B3SA3), registrava queda de 1,64% na abertura, aos 112.948 pontos, às 10:08 nesta quinta-feira (13).

Às 10:09, o dólar registrava valorização de 1,32%, cotado a R$ 5,340.

Bolsas agora

Ásia (encerrados)

Nikkei 225 (Japão): -2,64%

Shanghai Composite (China): +0,19%

Europa

DAX 30 (Alemanha): -0,95%

FTSE 100 (Inglaterra): -1,32%

CAC 40 (França): -1,39%

Estados Unidos (às 10:12, os índices futuros operavam em campo negativo, entre -1,77% e -2,90%)

Dow Jones:

S&P 500:

Nasdaq 100:

Movimentações de mercado

Nesta quinta-feira (13), CCR (CCRO3), Eletrobras (ELET3)(ELET6), Gol (GOLL4) e Light (LIGT3) protagonizam o noticiário.

Veja aqui as principais notícias das grandes empresas brasileiras, entre avisos aos acionistas, comunicados ao mercado, fatos relevantes e informações de veículos da imprensa especializada:

Aliansce Sonae (ALSO3) – A Aliansce Sonae (ALSO3) convocou assembleia-geral extraordinária para aprovar o desinvestimento do Shopping Campinas pela BR Malls (BRML3).

Os favorecidos serão os fundos Vinci Shopping Centers Fundo de Investimento Imobiliário, XP Malls Fundo de Investimento Imobiliário e Malls Brasil Plural Fundo de Investimento Imobiliário.

O valor da transação foi de R$ 411,4 milhões. A votação foi agendada para o dia 3 de novembro de 2022. (InfoMoney)

Alupar (ALUP11) – O conselho de administração da Alupar aprovou a participação da companhia no Leilão A-5 de 2022, para compra de energia elétrica de novos empreendimentos.

O certame, que estava previsto para 16 de setembro, foi suspenso pela Agência Nacional de Energia Elétrica e remarcado para 14 de outubro. (Valor)

B3 (B3SA3) – A B3 (B3SA3) registrou R$ 29,476 bilhões em volume financeiro médio diário do segmento de ações em setembro de 2022, uma queda de 15,1% na comparação ano a ano.

O número de investidores Pessoa Física (PF) chegou a 4,560 milhões, crescimento anual de 36,5% e de 1,2% em relação ao mês anterior. Já o número de empresas listadas passou de 455 para 449. (O Estado de S.Paulo)

Bradesco (BBDC4) – O Bradesco (BBDC4) prestou esclarecimentos sobre uma notícias divulgada na mídia sobre a Massa Falida de Montreal Engenharia.

A 6ª Vara Empresarial da Comarca do Rio de Janeiro impôs embargos de declaração contra o acórdão proferido em segunda instância, pendentes de julgamento.

Segundo os advogados que representam o Bradesco, a chance de reversão da referida decisão, em sede de recurso, ainda seria possível, na medida em que o acórdão foi omisso em relação a relevantes questões jurídicas a serem discutidas junto aos Tribunais Superiores. Assim, não existe qualquer montante a ser provisionado no momento. (Eu Quero Investir)

Braskem (BRKM5) – A Braskem (BRKM5) enviou ao mercado um documento em que esclarece não ter recebido informações sobre a compra dos ativos pela gestora norte-americana Apollo.

As alegações foram reiteradas pela Novonor e pela Petrobras (PETR3)(PETR4), acionistas majoritárias da empresa. (Investing.com Brasil)

CCR (CCRO3) – O tráfego total de veículos nas rodovias da CCR (CCRO3) recuou 3,0% em setembro, na comparação com igual mês de 2021. (Bom Dia Mercado)

CPFL Energia (CPFE3) – A CPFL Energia (CPFE3) informou nesta terça-feira que a Comissão de Valores Mobiliários (CVM) concedeu o registro e autorização para a CPFL Comercialização de Energia Cone Sul, acionista controladora da Companhia Estadual de Transmissão de Energia Elétrica – CEEE-T (CPFL-T), realizar oferta pública de aquisição (OPA) de ações ordinárias e preferenciais da emissão da CPFL-T.

O movimento foi necessário para conversão de registro de companhia aberta da CPFL-T perante a CVM como emissora de valores mobiliários da categoria “A” para a categoria “B” (“OPA”). (Valor)

Cyrela (CYRE3) – As vendas líquidas contratadas entre julho e setembro pela Cyrela (CYRE3) somaram R$ 2,286 bilhões, uma cifra 67,0% superior ao reportado no mesmo período do ano passado e 41,0% acima do informado no trimestre anterior. (InfoMoney)

Direcional (DIRR3) – A Eleven reiterou a recomendação de compra das ações da companhia, com preço-alvo de R$ 23,00 por papel. Analistas avaliaram que a empresa registrou fortes resultados operacionais no terceiro trimestre, conforme dados da prévia operacional. (Bom Dia Mercado)

EDP Brasil (ENBR3) – A EDP Brasil (ENBR3) divulgou seu relatório de produção referente ao terceiro trimestre, no qual teve aumento de 1% no volume de energia distribuída, sendo 1,9% na EDP São Paulo e -0,4% na EDP Espírito Santo.

No acumulado, o volume de energia distribuída aumentou 1,9%. (1,6% na EDP SP e 2,4% na EDP ES). (Reuters)

Eletrobras (ELET3) – A Eletrobras (ELET3) concluiu a transferência de sua participação de 49,0% na Ampari Geração de Energia à Eneva (ENEV3). O valor da transação foi de R$ 17,7 milhões. (Bom Dia Mercado)

Embraer (EMBR3) – Eve, subsidiária da Embraer (EMBR3) assinou carta de intenção com Skyway (EUA), provedora de serviços de navegação para aeronaves autônomas, para ser fornecedora de software de gerenciamento de tráfego aéreo urbano (UATM). (Bom Dia Mercado)

EzTec (EZTC3) – A EzTec (EZTC3) teve vendas brutas de R$ 481 milhões no terceiro trimestre, 72% acima do registrado um ano antes, afirmou a construtora em prévia de desempenho divulgada ao mercado.

As vendas líquidas somaram R$ 426 milhões, acima dos R$ 247 milhões reportados um ano antes.

A companhia lançou R$ 410 milhões em empreendimentos de julho ao fim de setembro, ante R$ 460 milhões registrados na prévia do terceiro trimestre divulgada no ano passado. (Forbes)

Gol (GOLL4) – A Gol (GOLL4) estima prejuízo de R$ 1,81 por ação no terceiro trimestre deste ano. (Bom Dia Mercado)

Nesta quinta-feira (13), a Gol (GOLL4) anunciou a conclusão de uma linha de financiamento de US$80 milhões com a Apollo PK AirFinance para a aquisição de nove motores novos spare diretamente da fabricante CFM.

Os nove motores novos são compostos por 1 LEAP-1B25 e 8 CFM56-7B27 que equiparão as frotas de Boeing 737-MAX e Boeing 737-NG, respectivamente. Serão recebidos pela companhia diretamente da CFM International até o final de 2022.

Guararapes (GUAR3) – A Guararapes (GUAR3), dona da marca Riachuelo, aprovou 6ª emissão de debêntures simples, no valor de R$ 400 milhões.

O prazo de vencimento foi definido para cinco anos ,e a remuneração de taxa DI + 2,35%. A distribuição vai ser de esforços restritos, exclusiva a investidores profissionais. (Forbes)

Hapvida (HAPV3) – A Hapvida (HAPV3) submeteu em 4 de outubro à Comissão de Valores Mobiliários (CVM) o pedido de análise prévia para registro de oferta pública de distribuição dos certificados de recebíveis imobiliários da 62ª emissão, em até três séries, da Virgo Companhia de Securitização.

Títulos serão lastreados em debêntures simples não conversíveis em ações, com garantia adicional fidejussória, da 7ª emissão da BCBF Participações, controlada indireta da companhia. (InfoMoney)

JHSF (JHSF3) – A JHSF planeja uma gestora com foco em ativos imobiliários, um movimento que vai permitir à dona do Shopping Cidade Jardim e dos hotéis Fasano reciclar capital e ter acesso a funding mais barato.

A gestora vai começar com três fundos: um de shoppings e um residencial — ambos com foco em renda — e um de desenvolvimento, que vai financiar a construção de novos empreendimentos.

Inicialmente, a ideia seria captar cerca de R$ 500 milhões com esses produtos, que serão distribuídos a clientes e investidores da empresa. (Brazil Journal)

Latam – A Latam anunciou que deve sair do processo de recuperação judicial (Chapter 11) na primeira semana de novembro. Credores assumirão o controle. O grupo pediu recuperação nos EUA em maio de 2020, auge da pandemia. (Bom Dia Mercado)

Light (LIGT3) – A Light (LIGT3) comunicou que seu diretor de RI, Gisomar Francisco de Bittencourt Marinho, vai se desligar da companhia em até quarenta e cinco dias. Dentro desse período, vai ser anunciado o seu substituto. (Bom Dia Mercado)

Mills (MILS3) – A Mills (MILS3) paga juros e remuneração principal aos debenturistas de 5ª emissão. Com relação aos juros, vai ser pago o valor de R$ 0,02663967 por cada debênture. Já o pagamento principal vai ser de R$ 0,06666658 por papel.

Os recursos líquidos obtidos serão utilizados para o resgate antecipado da totalidade da 1ª emissão de debêntures, cujo valor nominal foi de R$ 700 milhões. (Eu Quero Investir)

SmartFit (SMFT3) – A SmartFit aprovou a 7ª emissão de debêntures, no valor de R$ 400 milhões. (Bom Dia Mercado)

Vivara (VIVA3) – A Vivara anunciou mudanças em seu acordo de acionistas que liberam 13,2% do capital da companhia para ser vendido no mercado – que cria um overhang para a ação no curto prazo, mas abre espaço para um aumento na liquidez do papel. (Brazil Journal)

Recomendações

Mensal: Veja as ações mais recomendadas para outubro de 2022, com base em 32 carteiras

Dividendos: Veja as ações mais recomendadas para dividendos em outubro de 2022, com base em 19 carteiras

ESG: Bradesco (BBDC4) e as cinco ações ESG mais recomendadas para outubro de 2022

BDRs: Veja os BDRs recomendados para outubro de 2022, com 15 carteiras

Micro caps: Veja as micro caps recomendadas para outubro de 2022, com as indicações de Genial e Warren

Small caps: Veja as small caps recomendadas para outubro de 2022, com 12 carteiras

FIIs: Veja os FIIs recomendados para outubro de 2022, com 14 carteiras

Fique por dentro dos principais assuntos que movimentarão os negócios no Brasil e no exterior nesta quinta-feira (13):

Commodities

Petróleo – Relatório mensal da Opep, divulgado ontem, reduziu a projeção para a demanda global este ano, de 3,1 milhões de barris de petróleo por dia (BPD) para 2,6 milhões, e a expectativa para o crescimento na oferta fora do grupo, de 2,1 milhões para 1,9 milhão.

Nos Estados Unidos, o presidente Joe Biden voltou a ameaçar a Arábia Saudita com “consequências”, após a decisão do cartel de cortar a oferta em 2 milhões de barris por dia, o dobro do esperado, para apoiar os preços do petróleo.

(Bom Dia Mercado)

Brasil

Ibovespa e dólar na sessão anterior

Uma série de fatores internacionais, principalmente no Reino Unido, tumultuou o mercado financeiro na véspera do feriado de 12 de outubro.

O dólar comercial encerrou esta terça-feira (11) vendido a R$ 5,272, com alta de R$ 0,082 (+1,57%). A cotação operou durante quase todo o dia ao redor de R$ 5,20, mas acelerou depois que o presidente o Banco Central britânico, Andrew Bailey, informar que pretende encerrar o programa de compra de títulos públicos no Reino Unido nesta sexta-feira (14).

O índice Ibovespa, da B3, fechou aos 114.827 pontos, com queda de 0,96%. Durante a tarde, o indicador tinha se recuperado, e operava em leve baixa, mas despencou após o anúncio do Banco Central britânico.

O encerramento dos estímulos monetários no Reino Unido provocou um estresse no mercado financeiro global.

A indicação de que a autoridade monetária britânica pretende endurecer o combate à inflação trouxe o temor de que fundos de pensão não consigam honrar os compromissos e provoquem um efeito cascata em fundos de outros países desenvolvidos.

O receio de uma turbulência global no mercado financeiro reforçou as expectativas de que o Federal Reserve (Fed, Banco Central norte-americano) mantenha os juros altos por mais tempo. Juros mais altos em economias avançadas estimulam a fuga de recursos de países emergentes, como o Brasil.

Paralelamente, o acirramento das tensões no leste europeu pesou no mercado financeiro, com a Rússia a bombardear várias cidades ucranianas. Os ataques ocorreram em retaliação à destruição parcial de uma ponte na Crimeia no último fim de semana.

As cotações do barril de petróleo voltaram a cair, pelo temor de uma recessão global.

Ainda na terça-feira (11), o Fundo Monetário Internacional (FMI) atualizou as previsões e divulgou que um terço dos países deverão entrar em recessão em 2023, com destaque para Alemanha, Itália e Rússia.

Segundo o FMI, Estados Unidos, União Europeia e China deverão enfrentar estagnação no próximo ano.

(Agência Brasil e Reuters)

Eleições 2022

Pesquisas – O presidente do Senado, Rodrigo Pacheco (PSD-MG), demonstrou pouca disposição em dar, no Senado, o mesmo andamento que o presidente da Câmara, Arthur Lira (PP-AL), pretende dar a um projeto voltado a punir institutos de pesquisa que divulgarem números diferentes dos verificados nas urnas.

Na Câmara, o projeto pode ser votado nos próximos dias. Mas, assim que chegar ao Senado, existe uma tendência por uma discussão mais ampla.

(Agência Brasil)

Nesta quinta-feira (13), mais uma pesquisa Datafolha vai ser divulgada. O PoderData indicou o ex-presidente Lula (PT) com 48% das intenções de voto, ante 44% de eleitores que preferem a reeleição de Jair Bolsonaro (PL).

Auxílio Brasil

Desde terça-feira (11), os beneficiários do Auxílio Brasil podem pegar empréstimo consignado com juros de 3,45% ao mês na Caixa Econômica Federal. Em entrevista coletiva, o banco informou que, até o início da tarde do primeiro dia, tinha firmado 23,5 mil contratos, que resultavam na liberação de R$ 61,3 milhões em crédito.

Ao fim do dia, a Caixa Econômica Federal (CEF) liberou R$ 111,8 milhões em crédito no primeiro dia de operação do consignado do Auxílio Brasil, segundo dados atualizados pela instituição. Cerca de 43.000 mil contratos foram celebrados.

Os juros de 3,45% ao mês equivalem a 41,4% ao ano.

(Agência Brasil e Investing.com Brasil)

ICMS

O Supremo Tribunal Federal (STF) realizou na terça-feira (11) mais uma audiência da comissão que busca conciliação entre estados e o governo federal sobre a compensação do Imposto de Circulação de Mercadorias e Serviços (ICMS) sobre produtos essenciais, como combustíveis, energia elétrica, comunicações e transportes coletivos.

As próximas reuniões do grupo estão previstas para os dias 19 e 25 de outubro.

Os trabalhos da comissão deverão ir até 4 de novembro deste ano.

(Agência Brasil)

Poupança

O recuo da inflação em setembro trouxe uma surpresa para os investidores da aplicação financeira mais tradicional do país. Pela primeira vez em dois anos, a caderneta de poupança deixou de perder da inflação.

Em setembro, o Índice Nacional de Preços ao Consumidor Amplo (IPCA) ficou negativo em 0,29%, conforme divulgou ontem (11) o Instituto Brasileiro de Geografia e Estatística (IBGE). Em 12 meses, a inflação oficial acumula 7,17%.

De acordo com a Calculadora do Cidadão, disponível na página do Banco Central (BC) na internet , uma aplicação na caderneta de poupança rendeu 7,27% em 12 meses. O valor considera uma aplicação feita em 11 de outubro do ano passado e que não foi mexida até ontem.

A última vez em que a poupança tinha superado a inflação ocorreu em agosto de 2020, quando a caderneta havia rendido 0,45% acima do IPCA em 12 meses.

Desde então, a combinação entre inflação alta e juros baixos corroeu o rendimento da aplicação mais popular no país. O pior momento ocorreu em outubro de 2021, quando o aplicador perdeu 7,59% contra a inflação no acumulado de 12 meses.

(Agência Brasil)

Shoppings

Os shoppings tiveram uma queda de 21% no público que frequenta esses estabelecimentos, do patamar de 505 milhões, em 2019, para 397 milhões, em 2022, de acordo com dados da Associação Brasileira de Shoppings Centers (Abrasce).

(Investing.com Brasil)

Pix

O Banco Central (BC) deve anunciar em breve mudanças no funcionamento do Pix para fortalecer a segurança do sistema contra fraudes e vazamentos de dados.

As medidas já foram debatidas pelo mercado e aprovadas pelo BC, que agora está trabalhando para promover as alterações, com chances de serem anunciadas algumas novidades ainda este ano.

(Investing.com Brasil)

Regulação de criptoativos

A Comissão de Valores Mobiliários (CVM) emitiu um parecer de orientação sobre criptoativos, em que afirma que a tokenização de ativos não está sujeita à prévia aprovação ou registro da CVM, mas emissores e a oferta pública dos tokens estarão sujeitos à regulamentação, assim como a administração de mercado organizado.

(Investing.com Brasil)

Comercialização de carnes

A venda de carne moída por frigoríficos ganha novas normas a partir de 1º de novembro.

De acordo com portaria do Ministério da Agricultura, Pecuária e Abastecimento, a medida fora direcionada para estabelecimentos e indústrias produtores de carne moída que sejam registrados junto ao Serviço de Inspeção Federal (SIF) e ao Sistema Brasileiro de Inspeção de Produtos de Origem Animal (Sisbi-POA).

Veja aqui.

(Agência Brasil)

Mega-Sena

Por causa do feriado dessa quarta-feira (12), dia de Nossa Senhora Aparecida, a Padroeira do Brasil, o sorteio do concurso 2.528 da Mega-Sena, que vai pagar um prêmio de R$ 17 milhões, vai ser realizado nesta quinta-feira (13).

As seis dezenas serão sorteadas, a partir das 20:00 (horário de Brasília), no Espaço da Sorte, localizado na Avenida Paulista, Nº 750, na cidade de São Paulo, com transmissão ao vivo pelo canal da Caixa no YouTube.

De acordo com a Caixa, caso um apostador acerta as seis dezenas do prêmio principal e aplique todo o valor na poupança, vai receber um rendimento de R$ 115,7 mil no primeiro mês.

As apostas podem ser feitas até as 19:00 (horário de Brasília), nas casas lotéricas credenciadas pela Caixa, em todo o país ou pela Internet. A aposta simples, com seis dezenas marcadas, custa R$ 4,50.

(Agência Brasil)

Covid-19: Brasil

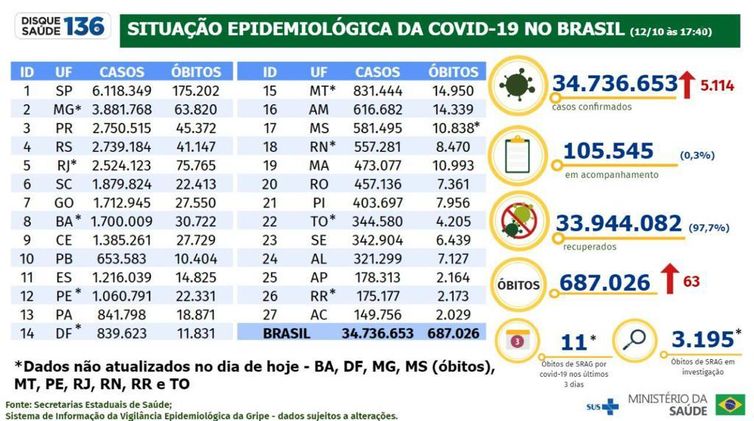

Vacinação – Segundo o Ministério da Saúde, foram aplicadas até agora 485,3 milhões de doses de vacina contra a covid-19. Desse total, 180 milhões são de primeira dose, 161,6 milhões de segunda dose e 5 milhões são de dose única.

As doses de reforço são 99,4 milhões, as segundas doses de reforço são 34,5 milhões e as doses adicionais, 4,8 milhões.

(Agência Brasil)

FMI

Em linha com o melhor cenário traçado para a economia brasileira, o FMI passou a prever que o País permaneça no azul em 2022, com superávit primário de 0,8%. Mas, à frente, projeta o aumento da dívida bruta.

A entidade citou os gastos do governo Bolsonaro às vésperas da eleição, como o aumento do Auxílio Brasil. O Fundo prevê que o País ficará no vermelho pelos próximos dois anos, apenas para retomar o equilíbrio das contas públicas em 2025.

Para o FMI, o impacto fiscal começa a aparecer já no primeiro ano do futuro governo, com déficit de 0,8% em 2023. Já a relação entre a dívida bruta e o PIB deve voltar a subir para a casa dos 90,6% em 2024, até chegar em 93,3% em 2027.

Na véspera, o FMI melhorou suas projeções para a economia brasileira e passou a prever crescimento de 2,8% em 2022, de 1,7% antes. Paulo Guedes, que está em Washington, disse que “eles estão sempre errando e vão errar de novo”.

O ministro também ficou bravo com a avaliação do Fundo de que o Brasil gastou muito na pandemia, 4% do PIB, que poderia ter gasto um terço do valor, com custo 50% menor. “Eles [os economistas do FMI] têm que parar de falar besteira.”

(Bom Dia Mercado)

Banco Central

Às 14:30, o BC divulga o fluxo cambial semanal.

EUA

Inflação – O núcleo da inflação dos Estados Unidos, medido pelo núcleo do Índice de Preços ao Consumidor (IPC), em setembro veio um pouco acima do esperado pelos mercados, segundo dados divulgados hoje, 13. O resultado do mês passado somou 0,6%, maior do que os 0,5% esperados, mas igual e aos 0,6% revisados de agosto.

Sobre o acumulado do último ano, o núcleo do IPC ficou em 6,6%, também um pouco acima dos 6,5% previstos e do resultado prévio revisado de 6,3%. O núcleo do IPC exclui preços voláteis, como commodities e alimentos.

A inflação cheia medida pelo IPC chegou a 0,4%, o dobro do valor esperado de 0,2% e bem acima dos 0,1% revisados do mês anterior.

Ainda assim, a inflação na base anual chegou a 8,2%, um pouco acima dos 8,1% previstos, mas abaixo dos 8,3% anteriores.

(Investing.com Brasil)

Seguro-desemprego – Os pedidos iniciais por seguro-desemprego da semana passada nos EUA, que também foram divulgados nesta manhã, vieram acima da previsão de 225 mil benefícios dos economistas do mercado e do número revisado da semana anterior, segundo dados do Departamento de Trabalho. Foram solicitados 228 mil benefícios, contra 219 mil revisados da semana passada.

O número de solicitações contínuas também veio acima da previsão de 1,365 milhão, com 1,368 milhão de benefícios solicitados. O resultado é maior do que número revisado da semana passada de 1,365 milhão.

(Investing.com Brasil)

FOMC – A ata do último FOMC confirmou o compromisso contra a inflação, admitiu que mais altas são “apropriadas” nas próximas reuniões, mas destacou que vai ser “importante calibrar o ritmo do aperto, para mitigar o risco de efeitos adversos”.

O trecho dovish da ata levou o BMO Capital a avaliar que os dados da inflação podem indicar a taxa terminal de juros. Já o Morgan Stanley mantém aposta em nova elevação de 75 pontos-base, independentemente do CPI.

Também o Citi manteve suas projeções de mais 75 BPS. em novembro, 50 BPS. em dezembro e 25 BPS. em fevereiro, com a taxa terminal na faixa entre 4,5% e 4,75%. Hoje, os juros nos Estados Unidos estão entre 3% e 3,25% ao ano.

Para o banco, a ata trouxe um “aceno dovish”, mas também apontou alguns pontos que justificam uma política hawkish, por exemplo, quando reconheceu que os riscos de “fazer muito pouco” são maiores do que “fazer muito”.

Já o analista sênior das Américas da OANDA, Edward Moya, avalia que, a se confirmarem as “dicas dovish” da ata, podem ser uma “boa notícia” aos ativos de risco. Ele acredita que o Fed pode reduzir para 50 BPS. a dose de aumento em dezembro.

Um sinal nessa direção foi dado ontem à noite pela integrante do Conselho do Fed Michelle W. Bowman. “Caso não vejamos sinais de queda da inflação, aumentos consideráveis devem permanecer na mesa. Se a inflação começar a cair, um ritmo mais lento seria apropriado.” Bowman também disse que os juros devem ficar elevados por “algum tempo”.

Após o PPI acima do previsto, a ferramenta do CME Group ampliou para 84,8% as chances de uma alta de 75 BPS. no próximo Fomc (novembro), para o intervalo entre 3,75% e 4%, enquanto a probabilidade dos 50 BPS. era de apenas 15,2%.

(Bom Dia Mercado)

Europa

Reino Unido – A primeira-ministra Liz Truss voltou a defender seu pacote de cortes de impostos.

Em fala ao Parlamento, afirmou que não vai cortar gastos públicos para reduzir a dívida gerada pelas medidas de seu plano e que está “absolutamente comprometida” com a promessa do Partido Conservador de não cortar investimentos estatais.

(Bom Dia Mercado)

Andrew Bailey lançou uma espécie de ultimato aos fundos de pensão para resolver a crise no mercado de bônus: “Vocês têm três dias para resolver isso.” Os fundos de pensão, muito posicionados em títulos britânicos, foram avisados dessa forma.

O BoE começou a comprar títulos em 28 de setembro, depois de o pacote de corte de impostos no Reino Unido desencadear nervosismo e derreter a libra esterlina. O BC inglês expandiu o programa de compra de bônus por duas vezes.

(Bom Dia Mercado)

Ásia

Japão – O presidente do BC japonês, Haruhiko Kuroda, repetiu que a flexibilização vai ser mantida até que a economia do país se recupere do impacto da pandemia de Covid-19. Ele espera que a inflação desacelere no próximo ano.

(Bom Dia Mercado)