Neste mês, a Caixa Econômica Federal se tornou o terceiro banco brasileiro a oferecer uma linha de financiamento imobiliário com correção pela caderneta de poupança. A nova modalidade se destina a compra de imóveis novos ou usados, além de construções e reformas.

De acordo com o professor de economia da Universidade Presbiteriana Mackenzie Ulisses de Gamboa, atrelar os juros do financiamento ao rendimento da caderneta objetiva “baratear e incentivar o crédito imobiliário”. Antes da Caixa, os bancos Itaú e Inter também já haviam lançado produtos similares.

Enquanto a taxa Selic permanecer em sua mínima histórica de 2% ao ano, os juros dessa nova linha ficarão abaixo de outras. Porém, a modalidade seguirá compensando para o bolso do consumidor que opta por financiamentos de 20, 30 ou até mesmo 35 anos de duração? Confira a seguir.

Dívida imobiliária de 30 anos ou mais? Saiba como quitar antes do prazo

Esse financiamento é para mim?

Antes de responder a essa pergunta, Gamboa explica que, em qualquer modalidade de correção, o cliente sempre deve considerar os juros, sua variação ao longo do tempo e também o tamanho da prestação.

Na nova linha da Caixa, é possível financiar 80% do valor dos imóveis e pagar esse crédito em até 420 meses (35 anos). Levando em consideração o longo período, Gamboa ressalta: “Há risco de a taxa se alterar, porque não são juros fixos, mas, se a perspectiva de aumento não for muito alta, essa opção ainda pode ser mais vantajosa”.

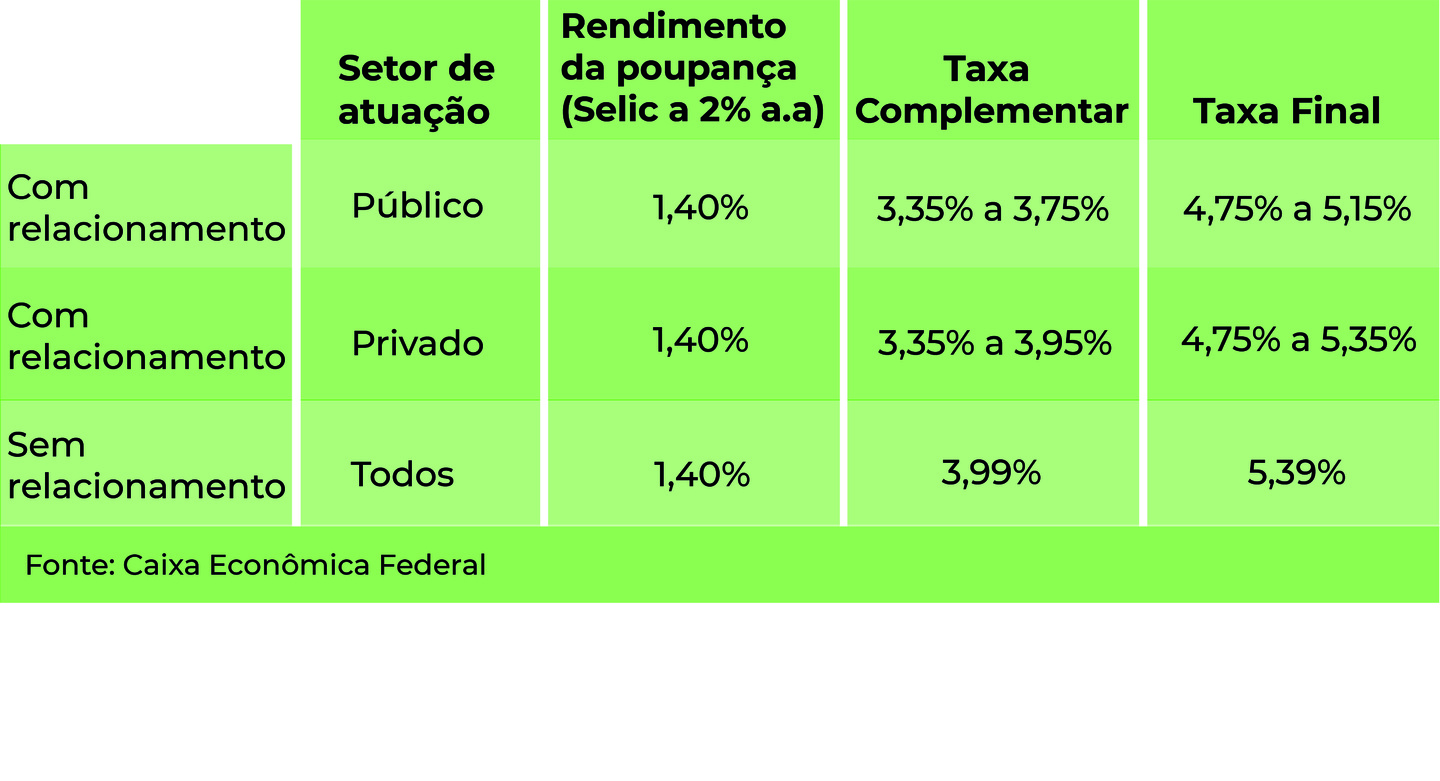

A ressalva do professor de economia está diretamente ligada aos elementos que compõem a modalidade. Quem opta pela linha tem seu financiamento anualmente corrigido por uma taxa fixa que varia entre 3,35% a 3,99%, a depender do perfil do cliente, somada ao rendimento da poupança e a TR (Taxa Referencial), atualmente zerada.

Composição dos juros

Na prática, isso significa que os juros flutuam de acordo com a variação dos ganhos da caderneta, que funciona da seguinte forma: com a Selic igual ou menor que 8,5%, a poupança rende 70% da taxa mais a variação da TR; quando a taxa básica de juros ultrapassa esse patamar, a aplicação rende 0,5% mensalmente, mais a TR, ou 6,17% ao ano.

Ou seja, quem decidir contratar o financiamento hoje pagará taxa que varia entre 4,75% a 5,39% ao ano — de acordo com o perfil de risco do cliente e relacionamento com o banco. Mas como a correção é variável, ao longo dos anos os juros podem chegar a até 10,16%, percentual que considera o maior rendimento possível para a poupança em um cenário de alta da Selic.

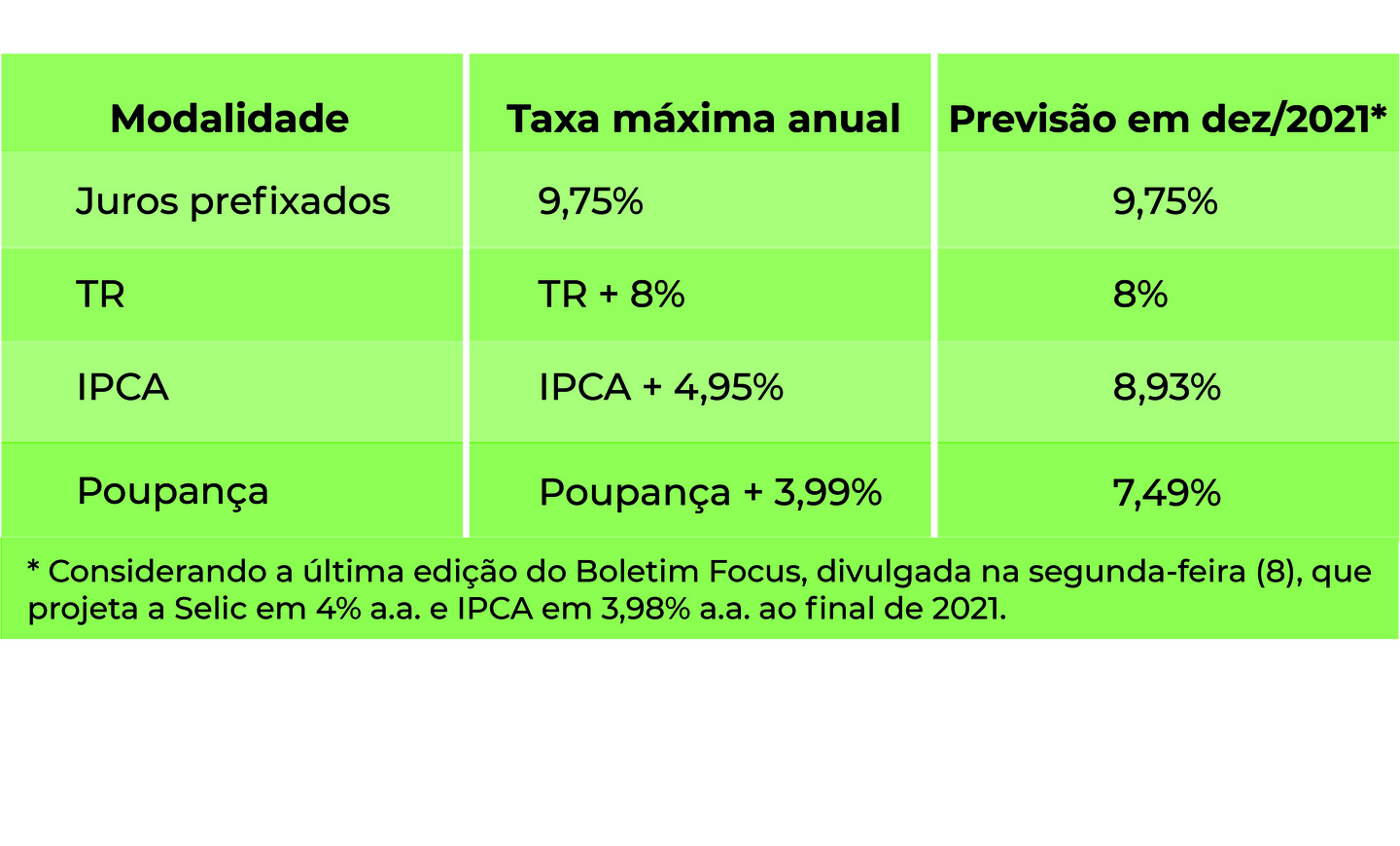

Na comparação com outros produtos oferecidos pela própria instituição e concorrentes, os juros da modalidade são mais baixos e podem trazer economia para o consumidor. Além da poupança, a Caixa oferece linhas com taxas pré-fixadas, correção pela TR e IPCA (Índice Nacional de Preços ao Consumidor Amplo).

Portanto, a linha é mais vantajosa para quem pretende quitar o financiamento em um prazo menor. Já para quem precisará pagar as parcelas no prazo máximo, há, mesmo com o teto de 10,16%, o risco de o valor final superar outras modalidades.

Regras de ouro para o financiamento

Independentemente da linha de correção escolhida, o planejador financeiro Carlos Castro relembra que financiamentos imobiliários não devem comprometer mais de 30% do orçamento mensal. “Antes mesmo de começar a procurar imóveis, o ideal é que a família ou indivíduo tenha consciência do seu orçamento”.

Nesse primeiro passo, é preciso levantar e listar todas as receitas anuais da casa — incluindo salário, 13º, férias e atividades extras que sejam recorrentes — e “mensalizar” o valor, ou seja, dividir pelo número de meses do ano. “Depois, deve-se anotar todas as despesas com moradia, alimentação, transporte e lazer. Ao final desse processo descobrimos, entre receitas e despesas, qual é o saldo restante”, explica o planejador.

Caso o saldo não seja positivo, isso significa que a família gasta mais do que ganha e dificilmente poderá arcar com mais uma dívida sem antes passar por ajustes de consumo. “Evite fazer restrições e cortar certos gastos que são essenciais apenas para encaixar o financiamento. Nesses casos a matemática fecha no papel, mas na prática, não.”