O terceiro trimestre deste ano vai se assemelhar a um déjà vu para os grandes bancos brasileiros, declarou a XP Investimentos.

As dinâmicas observadas durante o segundo trimestre devem persistir, com a carteira de crédito em crescimento de forma saudável e as taxas de inadimplência em lentos aumentos, o que indica que elas podem já ter atingido o pico.

Bernardo Guttmann, Matheus Guimarães e Rafael Nobre mencionam que, embora as incertezas regulatórias e políticas que surgiram durante o trimestre possam ter afetado a ação dos preços do setor, veem os fundamentos ainda sólidos.

No geral, Banco do Brasil (BBAS3) e Itaú (ITUB4), apesar da forte base de comparação, devem manter a tendência positiva recente no crescimento da carteira de crédito e no aumento marginal das taxas de inadimplência.

Por outro lado, analistas antecipam mais um trimestre decepcionante para Santander (SANB11) e Bradesco (BBDC4).

“Ambos ainda são afetados por maiores PDDs e NII com o mercado mais fracos. No geral, acreditamos que os resultados do terceiro trimestre estarão bastante em linha com nossas preferências no setor, com Itaú e Banco do Brasil, mais uma vez, como os destaques positivos da temporada”, comentaram.

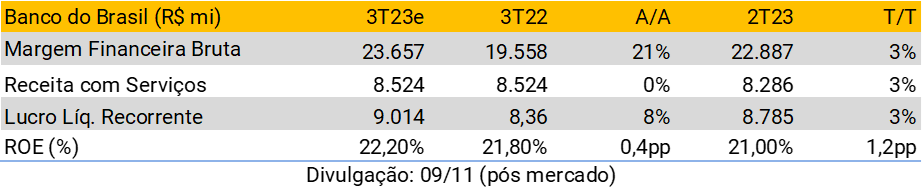

Banco do Brasil (BBAS3)

A XP Investimentos reiterou sua recomendação de compra para as ações de Banco do Brasil (BBAS3), com preço-alvo de R$ 61,00 por papel. Analistas creem que o crédito rural deve continuar a se expandir, e assim deve apoiar um crescimento sólido na carteira de empréstimos.

O lucro líquido de juros (NII) deve crescer 21,0% na base de comparação anual, apesar de uma receita de tesouraria mais fraca. A taxa de inadimplência deve permanecer estável, como a mais baixa entre seus pares.

Em termos de lucro líquido de operações contínuas, analistas projetam R$ 9,0 bilhões para o terceiro trimestre deste ano, um aumento de 8% ano a ano e um retorno sobre o patrimônio líquido (ROE) de 22,2%.

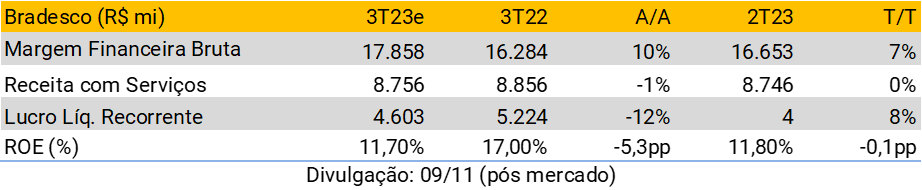

Bradesco (BBDC4)

Já quanto ao Bradesco (BBDC4), a XP Investimentos prefere manter-se neutra e estima que os papéis valham R$ 19,00 como preço-alvo.

Analistas aguardam um modesto crescimento, impulsionado principalmente por uma margem ligeiramente melhor com os clientes. Também projetam outro aumento significativo na taxa de inadimplência.

A instituição deve reportar um outro trimestre de queda no lucro líquido recorrente (-36% A/A, mas +6% T/T) e um retorno sobre o patrimônio líquido (ROE) de 12% (-6,4 p.p. A/A e -1,1 p.p. T/T).

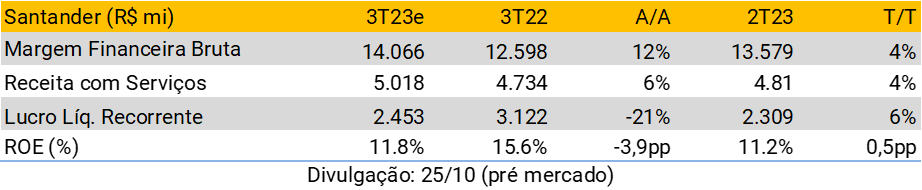

Santander (SANB11)

Analistas da XP Investimentos preferem manter-se neutros às units de Santander (SANB11), com preço-alvo de R$ 34,00 por papel.

Eles aguardam um aumento ano a ano na carteira de crédito, já que o apetite de risco do banco continua limitado.

Seu NII deve mostrar um crescimento A/A de 12% e +4% T/T, com performance ainda afetada negativamente por um NII mais baixo nas atividades de mercado, e a margem no segmento de mercado deve se equilibrar apenas em 2024.

As taxas e comissões devem aumentar 6% A/A.

Analistas aguardam uma taxa de inadimplência marginalmente menor de 3,2% (-0,1 p.p. T/T), ainda em níveis controlados, e um saudável índice de cobertura (220% XPe).

A XP Investimentos aguarda um lucro líquido recorrente de R$ 2,5 bilhões no trimestre (+6% T/T), que implica em um ROE de 11,8%.

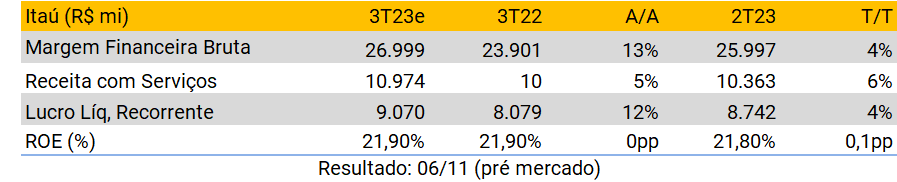

Itaú (ITUB4)

Para o trimestre, a XP Investimentos antecipou que o Itaú (ITUB4) relata um crescimento de um dígito na carteira de crédito, impulsionado por linhas de crédito relacionadas ao consumo.

O NII deve continuar a se beneficiar do aumento na carteira de crédito.

Além disso, analistas projetam um aumento marginal na inadimplência, em um nível ainda saudável de 3,10%, juntamente com um forte índice de cobertura de 207,0% (-5 p.p. T/T).

A XP Investimentos projeta um lucro líquido recorrente de R$ 9,1 bilhões no trimestre (+12% A/A e +4% T/T), que resultaria em um ROE de 21,9% (+0 p.p. A/A e +0,10 p.p. T/T).

No geral, analistas não antecipam nenhuma surpresa significativa no trimestre.