B3 (B3SA3), Copasa (CSMG3), CPFL Energia (CPFE3), Enauta (ENAT3), Espaçolaser (ESPA3), Quali (QUAL3) e Rede D Or (RDOR3) são algumas das empresas que protagonizam o noticiário corporativo desta sexta-feira, 22 de março:

Empresas

Veja aqui as principais notícias das grandes empresas brasileiras, entre avisos aos acionistas, comunicados ao mercado, fatos relevantes e mais informações da imprensa especializada:

Balanços

O lucro líquido de Sabesp (SBSP3) no quarto trimestre de 2023 foi 84,70% maior que o apurado em igual período do ano anterior, no valor de R$ 1,18 bilhão.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em critério ajustado, somou R$ 2,96 bilhões, um crescimento de 72,30% em doze meses.

A receita operacional líquida avançou 22,4% em um ano, para R$ 7,26 bilhões.

A Cemig (CMIG4) registrou um lucro líquido (IFRS) de R$ 1,88 bilhão no quarto trimestre de 2023, um crescimento de 34,10% em relação aos ganhos apurados no mesmo período do ano anterior.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em critério ajustado (IFRS), se expandiu em 24,5% em um ano, para R$ 2,45 bilhões.

A receita líquida avançou 2,10% em doze meses, para R$ 9,95 bilhões.

No quarto trimestre de 2023, o EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em critério ajustado, de Alliança Saúde (AALR3), atingiu R$ 47,0 milhões, crescimento de 84% quando comparado ao mesmo período do ano anterior, e uma margem de 17,00%, aumento de 7 p.p. superior ao mesmo período de 2022.

Tal melhora deu-se principalmente pelo (i) crescimento da receita; (ii) expansão da margem bruta; (iii) redução nas Despesas com Pessoal e Outras Despesas, frutos da reestruturação operacional em curso.

O lucro bruto totalizou R$ 88 milhões no quarto trimestre de 2023 – crescimento de 25% em relação ao mesmo trimestre do ano anterior.

No exercício de 2023, a rubrica alcançou R$ 365 milhões, um aumento de 20% se comparado a 2022.

As margens brutas também apresentaram melhora com aumento de 4,0 e 3,0 p.p. no quarto trimestre de 2023 e no acumulado do ano, respectivamente, à margem de 31,00% em ambas apurações.

Com isso, a Alliança Saúde registrou melhora no lucro bruto pelo terceiro trimestre consecutivo.

A Triunfo (TPIS3) registrou um lucro líquido de R$ 39,30 milhões no quarto trimestre de 2023, uma reversão ao prejuízo líquido de R$ 13,10 milhões observado em igual período do ano anterior.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciações e amortizações), em critério ajustado, somou R$ 160,70 milhões, uma expansão de 106,10% em relação a igual período de 2022.

A receita líquida ajustada avançou 6,30% em doze meses, a R$ 247,90 milhões.

A CPFL Energia (CPFE3) registrou um lucro líquido de R$ 1,32 bilhão no quarto trimestre de 2023, queda de 3,5% na mesma base de comparação anual.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) somou R$ 3,110 bilhões entre outubro e dezembro passados, retração de 18,2% em doze meses.

A Eucatex (EUCA4) registrou um lucro líquido recorrente de R$ 76,30 milhões no quarto trimestre de 2023, alta de 12,10% em doze meses.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em critério recorrente, somou R$ 130 milhões no período, um aumento de 10,5% em relação ao mesmo intervalo do ano anterior.

A receita líquida consolidada totalizou R$ 663,10 milhões entre outubro e dezembro passados, o que representa um aumento de 3,70% em relação ao mesmo período de 2022.

A Quali (QUAL3), antiga Qualicorp, registrou um prejuízo líquido de R$ 58,70 milhões no quarto trimestre de 2023, queda de 26,5% em relação ao mesmo período de 2022.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, amortizações e depreciação), em critério ajustado, somou R$ 169,70 entre os meses de outubro e dezembro passados, recuo anual de 21,2%.

A receita líquida somou R$ 414,4 milhões, queda de 8,5% na base de comparação anual.

No quarto trimestre de 2023, a Wilson Sons (PORT3) registrou um lucro líquido de R$ 113,5 milhões, cifra 0,8% superior ao reportado no mesmo período de 2022.

A empresa registrou uma receita líquida consolidada de R$ 644,8 milhões no quarto trimestre de 2023, alta de 10,4% em doze meses.

Entre os meses de outubro e dezembro passados, o EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) somou R$ 262,10 milhões, um crescimento de 4,6% em um ano.

A Espaçolaser (ESPA3) registrou um prejuízo líquido de R$ 19,0 milhões no quarto trimestre de 2023, perdas 18,30% maiores que as apuradas em igual período do ano anterior.

A receita líquida avançou 4,8% na mesma base de comparação anual, para R$ 268,5 milhões.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) somou R$ 41,70 milhões, uma expansão de 6% em doze meses.

A MetalFrio (FRIO3) registrou um lucro líquido de R$ 32,30 milhões no quarto trimestre de 2023, contra um prejuízo líquido de R$ 63,30 milhões em igual período de 2022.

A receita líquida subiu 8% em um ano, para R$ 534,70 milhões.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) chegou a R$ 40,30 milhões entre os meses de outubro e dezembro passados, alta de 27,0% na base de comparação anual.

A Even (EVEN3) registrou um lucro líquido de R$ 57,2 milhões no quarto trimestre de 2023, com um EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) em R$ 122,70 milhões, contra R$ 2,10 milhões em igual período do ano anterior.

A receita líquida subiu 44% em um ano, a R$ 938,5 milhões, com margem bruta foi de 25,90%, alta de 4,4 pontos percentuais.

A Copasa (CSMG3) registrou um lucro líquido de R$ 355,2 milhões no quarto trimestre de 2023, uma cifra 32,4% superior a informada em igual período de 2022.

A receita líquida avançou 26,70% em doze meses, para R$ 1,75 bilhão.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em critério ajustado, foi reportado em R$ 712,2 milhões, uma expansão de 34,30% em um ano.

A Espaçolaser (ESPA3) registrou receita recorde no quarto trimestre de 2023, de R$ 500,5 milhões no sistema completo, com operações próprias e franquias.

A operação própria registrou receita líquida de R$ 268,5 milhões, avanço de 4,8% sobre o mesmo período de 2022.

Para a empresa de depilação, o bom desempenho está ligado ao fortalecimento do seu canal de vendas, com foco na aquisição e fidelização dos consumidores, e também à implementação de iniciativas de ganho de eficiência em custos e despesas.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) ajustado somou R$ 43,9 milhões no último trimestre de 2023. No ano, o indicador chegou a R$ 213,1 milhões, crescimento de 39% ante 2022.

A Melnick (MELK3) registrou lucro líquido de R$ 47,4 milhões no quarto trimestre de 2023, alta anual de 392,8%. De outubro a dezembro de 2022, a companhia havia reportado R$ 9,6 milhões no lucro líquido.

A receita líquida da empresa saltou 82,00% na mesma base de comparação, a R$ 384,4 milhões. O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciações e amortizações) ajustado foi de R$ 72 milhões, um avanço de 732,6% na base de comparação anual.

A margem EBITDA ajustada atingiu 18,70%, crescimento frente à margem de 4,10% de um ano antes. O retorno sobre o patrimônio líquido (ROE) foi de 8,66% no 4T23, alta de 1,74 p.p. na base anual.

Informe corporativo

O executivo ressaltou que o objetivo da movimentação foi estritamente de investimento.

Percentual equivale a 8.370.300 de ações ordinárias da companhia.

Discussões partem da premissa de que o programa de apoio às companhias aéreas em formatação no governo não teria muito lastro.

Classificação reflete a posição da companhia como uma das principais líderes do setor de geração de energia elétrica, com um portfólio diversificado de produtos e soluções de energia.

- 9:42: Magazine Luiza (MGLU3): conselho de administração aprova grupamento de ações na proporção 10:1

Serão 7.389.952.489 ações ordinárias que entrarão nessa levada.

O conselho de administração de Magazine Luiza (MGLU3) aprovou, em reunião realizada na última quinta-feira (21), a homologação total do aumento do capital social, dentro do limite do capital autorizado, mediante a emissão de ações ordinárias, escriturais, nominativas, sem valor nominal, pela companhia, para subscrição privada, em razão da verificação da subscrição e integralização de ações a totalidade da Subscrição Máxima.

A companhia informa que, no âmbito da operação, foram efetivamente subscritas e integralizadas 641.025.641 ações, representativas de 100% das ações-objeto do aumento de capital, ao preço de emissão de R$ 1,95 por ação, o que totalizou R$ 1,25 bilhão, destinados à conta de capital social da companhia.

Os acionistas controladores participaram de 66% do total de ações subscritas, com a totalidade das ações disponíveis. O mercado subscreveu as demais ações da companhia.

Do total de ações disponíveis para os acionistas minoritários, mais de 75% foram subscritas pelo mercado.

A operação visa a aceleração dos investimentos em tecnologia, como a expansão do Luizalabs e a evolução da plataforma de marketplace, experiência do usuário (UX) e dos serviços de Advertising, Fintech, Fulfillment e Magalu Cloud, e, por fim, a otimização da estrutura de capital da companhia.

Em decorrência da homologação total, o capital social da companhia passou de R$ 12.552.162.483,75 para R$ 13.802.162.483,70, representado por 7.389.952.489 ações.

O início da negociação das ações ocorre a partir desta sexta-feira, 22 de março de 2024 (inclusive).

As ações subscritas e integralizadas deverão ser passíveis de visualização nos extratos de seus respectivos subscritores a partir do 3º (terceiro) dia útil contado da presente data.

Lormont, acionista controlador de Alliança Saúde (AALR3), ex-Alliar, assumiu a obrigação de realizar novo aporte na companhia no valor de R$ 250.000.000,00 e comprometeu-se a transferir o referido valor até a próxima segunda-feira, 25 de março.

Com o investimento, a empresa vai realizar um aumento de capital de R$ 450 milhões.

Após a definição do preço de emissão das ações, vai ser convocada uma nova reunião do conselho de administração para que, nesta oportunidade, sejam ratificados o preço de emissão e a quantidade de ações a serem emitidas no âmbito do aumento de capital, bem como definidas e divulgadas as datas para exercício do direito de preferência, eventual rateio de sobras, assim como demais elementos relevantes para a efetivação do aumento de capital.

A Alliança Saúde (AALR3), ex-Alliar, de Nelson Tanure, negocia a compra da Cura, informou o blog do colunista Lauro Jardim, do jornal O Globo. Desde 2018, a empresa de medicina diagnóstica pertence à Vinci Partners.

As informações são do blog do colunista Lauro Jardim, do jornal O Globo.

O conselho de administração de Copel (CPLE6) aprovou submeter à apreciação da 210ª assembleia-geral extraordinária (AGE), a ser realizada em 22 de abril de 2024, a proposta do “Plano de Outorga de Ações Restritas e de Ações Restritas por Desempenho (performance shares) da Companhia”.

Compõem o plano participantes administradores e empregados da companhia e de suas controladas.

O plano foi proposto no contexto do aperfeiçoamento das práticas de remuneração dos membros dos órgãos estatutários e de pessoas-chave da companhia, com o objetivo de:

- – i) alinhar a remuneração da alta administração aos objetivos de longo prazo da Copel;

- – ii) atrelar parte da remuneração à geração de valor da Companhia (ILP);

- – iii) fomentar a cultura de meritocracia e alta performance; e

- – iv) reter e atrair novos talentos.

A proposta prevê a possibilidade de outorga de duas modalidades de ações restritas, que darão aos beneficiários potencial direito ao recebimento de ações ordinárias de emissão da Copel:

- – a) Ações de Performance, sujeitas a período de carência e restrição, metas de desempenho e demais termos e condições previstos no Plano e nos programas e contrato de outorga aplicáveis; e

- – b) de Ações Restritas, sujeitas a período de carência, restrição e aos demais termos e condições previstos no Plano e nos programas e contrato de outorga aplicáveis.

No âmbito do plano, a ser administrado pelo conselho de administração, com apoio do Comitê de Gente, o limite de diluição foi definido em até 1,0% do capital social total da companhia – até 0,2% para ações restritas e até 0,8% para ações de performance.

De acordo com a companhia, o plano representa o compromisso firme com o objetivo de geração de valor no longo prazo e reflete a convicção de que o sucesso sustentável de uma empresa está intrinsecamente ligado à satisfação e bom atendimento aos seus clientes.

- 22:18: Klabin (KLBN11): Barsi defende filha e Roberto Diniz no conselho de administração, diz jornal

Em carta dirigida aos acionistas da Klabin (KLBN11), Luiz Barsi Filho defendeu a indicação de dois nomes novos, feita pelos minoritários, ao conselho de administração da companhia: o de sua filha, Louise Barsi, e o de Roberto Diniz, apurou o jornal Valor Econômico.

Um grupo de acionistas, no qual incluem-se Barsi, BB Asset e Guepardo Investimentos, e a T.Rowe Price, que tem 5,60% do capital total da companhia, lançaram chapas concorrentes na eleição para o novo conselho de administração a ser realizada em abril.

A indicação de Louise para a vaga em separado dos preferencialistas, e a de Roberto Diniz, pelo voto múltiplo, substitui dois nomes anteriormente apoiados por esses minoritários, os de Mauro Cunha e Isabella Saboya — que, agora, são indicados pela T. Rowe Price.

As informações são do jornal Valor Econômico.

A agência de classificação de risco Moody’s Local reiterou sua nota de crédito nacional da Movida (MOVI3) de AA+.br, com perspectiva estável.

De acordo com os analistas Yael Shavitt, Leonardo Lemos e Patricia Maniero, o perfil de crédito da companhia reflete o sólido perfil de negócios, sustentado por sua posição competitiva como a segunda maior empresa de aluguel de carros e frotas do mercado brasileiro, forte diversificação, e fortalecimento de sua escala ao longo dos últimos anos – que lhe confere importantes vantagens competitivas, tais como descontos na compra de veículos junto às montadoras.

Ainda, a agência incorporou o desempenho operacional adequado, e modelo de negócios resiliente e flexível – o que alivia o impacto de desacelerações econômicas e do mercado de automóveis.

O perfil de crédito da Movida reflete também sua liquidez robusta, comprovado acesso ao mercado de dívida, e seu cronograma de amortização de dívida confortável.

Analistas consideram como positiva a base de ativo imobilizado da companhia, composta, quase em sua totalidade, por veículos livres de garantia, que podem ser vendidos e usados como um colchão de liquidez em caso de necessidade.

O conselho de administração de Enauta (ENAT3) aprovou um novo programa de recompra de ações de emissão da companhia, que visa à aquisição, pela própria ou por suas controladas, de até 20.000.000 de ações ordinárias (ON) da companhia para permanência em tesouraria, cancelamento ou posterior alienação, sem redução do capital social.

A medida visa cumprir obrigações decorrentes de planos de remuneração baseada em ações, de forma que não haja necessidade de emissão de novas ações e a consequente diluição dos acionistas.

Além disso, a companhia quer maximizar a geração de valor para os acionistas da companhia, uma vez que, na visão da administração, o valor atual das suas ações no mercado não reflete o valor real dos seus ativos e a perspectiva de rentabilidade e geração de resultados.

A recompra das ações de emissão da companhia, uma vez objeto do programa, pode ser realizada em mercados organizados de valores mobiliários ou fora, e podem ser utilizados instrumentos derivativos de liquidação física ou financeira, observadas as provisões dos contratos de dívida atualmente em vigor e os limites e parâmetros, principalmente aqueles relativos aos limites de deliberação pelo CA.

Poderão ser adquiridas pela companhia ou por suas controladas, no âmbito do programa de recompra, até 20.000.000 de ações ordinárias (ON), equivalentes a 7,530% das ações ordinárias em circulação da companhia, na data-base de 29 de fevereiro de 2024.

O prazo de aquisição foi definido em até dezoito meses, a contar da aprovação, ou seja, entre 20 de março de 2024 e 20 de setembro de 2025.

Nesta quinta-feira (21), a Enauta (ENAT3) anunciou a assinatura de contrato de compra e venda para que afiliadas da Westlawn Americas Offshore LLC (WAO) adquiram 20% de participação na Concessão BS-4, que inclui os campos de Atlanta e de Oliva.

A empresa, pertencente ao portfólio do Westlawn Group LLC, possui diversas participações nas bacias offshore do Golfo do México.

O acordo envolve:

- – • Aquisição de participação de 20% nos campos de Atlanta e de Oliva por US$ 301,70 milhões, a serem pagos no fechamento da transação e sujeitos a ajustes relacionados ao fluxo de caixa líquido com os investimentos para entrega de Atlanta e de Oliva gerado entre a data efetiva de 1º de novembro de 2023 e a data de conclusão da transação.

Como parte da transação foi acordado o desembolso, em até 60 dias, de US$75 milhões como empréstimo, a ser descontado do valor a ser pago na conclusão.

- – • Opção de venda de participação de 20% na Atlanta Field B.V. (AFBV) por US$ 65 milhões para exercício em 2024. A subsidiária da Enauta detém crédito de longo prazo a receber da Yinson associado ao FPSO Atlanta, contabilizado por US$3 28 milhões em 31 de dezembro de 2023.

Desde a aprovação do investimento da Fase I de Atlanta em março de 2022, a Enauta tem sido procurada por potenciais parceiros interessados em participar do projeto.

O acordo para venda de participação minoritária de 20% para a WAO está alinhado a princípios da estratégia de geração de valor da Enauta, eficiência na alocação de capital e gestão de portfólio de petróleo e gás balanceado, de alto crescimento e alto retorno ajustado a riscos.

Dentre esses, destacam-se:

- – • A equipe da WAO compartilha da agilidade na tomada de decisão da Enauta. Sua equipe altamente experiente, com sólido histórico de criação de valor em posições de liderança em empresas de petróleo e gás – como BP, Equinor, Anadarko, Murphy Oil e Sierra Oil & Gas, vai contribuir nas próximas fases do desenvolvimento em Atlanta e Oliva.

O CEO da WAO, Ivan Sandrea, comentou:

“Estamos ansiosos para trabalhar com a Enauta e capturar o valor de longo prazo desse grande ativo.”

- – • Fortalecimento do balanço para acelerar oportunidades de expansão orgânica e inorgânica, remuneração aos acionistas e acesso a fontes competitivas de capital.

- – • Potenciais oportunidades de expansão com a WAO, considerando o seu foco em atividades upstream em bacias da América Latina, Golfo do México e Caribe.

O COO da WAO, Greg Hebertson, comentou:

“Estamos contentes pela nossa primeira expansão na América Latina em parceria com a Enauta. Compartilhamos visões semelhantes sobre o potencial de longo prazo para as Américas e esperamos ampliar nosso relacionamento em outras partes da região.”

- – • Contribuição para a estratégia da Enauta de maximizar o valor na comercialização do petróleo de nicho de Atlanta, que atualmente atende a mercados de combustível de baixo teor de Enxofre no Sudeste Asiático.

Adicionalmente, a transação contribui para melhorar a avaliação dos investidores de ações e debêntures da Enauta, e ilustra a atratividade de investidores de longo prazo no potencial de criação de valor do crescimento previsto para Atlanta e Oliva.

O valor implícito da transação destaca o potencial aumento do valor de mercado atual da Enauta, considerados os valores associados à Manati, o retorno sobre o capital das aquisições de Uruguá-Tambaú e Parque das Conchas, o portfólio de exploração de longo prazo e de ativos periféricos relevantes, como os recebíveis de longo prazo da Yinson e ativos fiscais, além da capacidade da equipe da Enauta de entregar retornos superiores ajustados ao risco.

O fechamento da transação está sujeito à aprovação dos investidores da 1ª e 2ª séries de debêntures da Enauta e da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP).

Entre os dias 11 e 17 de março, a Americanas (AMER3) contabilizou um número total de 35.948 colaboradores.

Para semana-base do relatório, houve um total de 374 admissões, das quais grande parte são referentes a contrações temporárias da Páscoa.

A companhia registrou ainda trezentos e três pedidos de saída, quarenta e seis términos de contrato temporários e de experiência e trezentos e noventa e seis desligamentos involuntários.

A companhia registra, também, que o número absoluto de desligamentos permanece em linha com os períodos anteriores à decretação da recuperação judicial.

O número total de lojas, em 17 de março, foi de 1.721, correspondente a 91,4% do período anterior ao deferimento da recuperação judicial.

Durante a semana-base do relatório, houve 8 lojas encerradas.

A Equatorial (EQTL3) concluiu a venda da Intesa, e pagou, a título de preço de aquisição, o valor de aproximadamente R$ 320,910 milhões, os quais foram pagos pela compradora à vendedora na data desta quinta-feira (21).

Adicionalmente, resta o valor remanescente de R$ 84,490 milhões referente a earn-out, baseado no processo de revisão da Intesa, atualizado pela variação do CDI entre a “data-base” e a presente data, bem como demais ajustes, positivos ou negativos.

Eventuais valores serão pagos conforme as condições estabelecidas em contrato.

A companhia reforçou que a operação não representa a saída do grupo Equatorial do segmento de transmissão, mas permite avançar na aceleração da sua trajetória de desalavancagem, além de adequar sua estrutura de capital a eventuais oportunidades nas avenidas de geração de valor em que atua.

O BTG Pactual e o escritório Stocche Forbes atuaram como advisors da companhia na operação.

Marco Tulio Clivati Padilha e Monica Hojaij Carvalho foram indicados como membros titular e suplente, respectivamente, pelos acionistas minoritários da Tegma (TGMA3), para compor o conselho fiscal a ser instalado na assembleia-geral ordinária e extraordinária (AGOE), a ser realizada em 11 de abril de 2024, às 10:00.

Em relação a uma matéria do site ESHoje, o Banestes (BEES3) esclareceu que o projeto de implementação de um serviço de loteria no estado do Espírito Santo encontra-se em fase de estruturação junto ao assessor financeiro contratado.

De acordo com o banco, ainda não houve a criação da empresa subsidiária autorizada.

Não existe formalização de nomes para preenchimento dos cargos da subsidiária a ser criada, informou a companhia.

Em relação à notícia veiculada no site Brazil Journal sobre um possível interesse do controlador e CEO de Blau (BLAU3), Marcelo Hahn, ir à Nasdaq, com o investimento em Prothya como pano de fundo, a companhia endereçou motivos pelos quais entende ser descabida a publicação de um fato relevante referente ao assunto.

A companhia investiu na Prothya por meio de uma dívida conversível que pode dar à empresa brasileira 20% do capital da europeia.

De acordo com a empresa, a notícia reflete a ambição estratégica subjetiva do acionista controlador da companhia e está amparada em divulgações anteriores feitas pela companhia, e, até o presente momento, está desacompanhada de qualquer negociação em andamento ou deliberação dos órgãos estatutários competentes, e, não há, portanto que se falar em necessidade de divulgação de fato relevante.

A notícia traz e ressalta o caráter incerto, mas idealizado, para o futuro, sem condicionar ou sugerir que a ideia veiculada possui qualquer condição vinculante ou concreta, e ressalta que se trata de uma ideia, uma ambição, que a companhia até o momento estuda eventualmente desenvolver – o que se comprova quando mencionado“Não sabemos com certeza como vai ser”.

Adicionalmente, a notícia não apresenta qualquer dado quantitativo para qualificá-la como projeção, o que também justifica a não divulgação de fato relevante.

O assunto abordado traz tão somente aspirações possíveis da companhia, sem qualquer compromisso em seguir tais aspirações ou objetivos. Nada indica a vinculação ou concretude de abertura de capital no exterior, e não existe qualquer ato ou fato que obrigue a companhia ou terceiros neste sentido.

Uma possível fusão com a Prothya e crescimento da receita nos Estados Unidos compõe uma estratégia de internacionalização da companhia, declarou a Blau, em comunicado.

O material noticioso de Brazil Journal destaca o condicionamento de aumento de receita e eventual abertura de capital à concretização de sucesso das atividades atualmente desenvolvidas pela companhia e Prothya – o que fica claro ao mencionar o trecho “se tudo der certo” do excerto.

A notícia destaca qual a ideia e ambição do controlador, seu desejo, condicionada a “se tudo der certo”, e inexiste qualquer menção a ato ou condição constitutiva de decisão vinculante do controlador, ato societário da companhia ou contrato formalizado em relação ao tema.

Em relação às informações sobre o Bergamo, a companhia descreveu, em uma série de momentos, que o Bergamo traria vantagens contábeis, financeiras e operacionais, uma vez consolidada.

As causas para a futura contribuição positiva do Bergamo ao EBITDA são decorrentes de sinergias comerciais e administrativas, redução de ociosidade em fábricas e renegociações com fornecedores e captura de benefícios.

Ou seja, em variados informes ao mercado, a companhia salientou a evolução esperada do EBITDA decorrente da consolidação da aquisição de Bergamo.

A fala reportada na notícia indica a convicção da companhia, embasada em fatores contábeis, em razão dos quais acredita a companhia que o EBITDA vai ser revertido, o que foi confirmado pelo trecho “já achamos” constante do excerto “mas a partir desse ano, já achamos que a Bergamo vai sair de uma contribuição negativa para positiva”.

Quanto ao aproveitamento de prejuízos acumulados, versa-se sobre operação meramente contábil, que decorre do fato que a aquisição de Bergamo apresenta preço de aquisição inferior ao valor contábil do Bergamo.

Bernardo Gomes, um dos fundadores de Sinqia (SQIA3), vai deixar o cargo de CEO da companhia. Gomes vai continuar na colaboração das equipes de Sinqia e EverTec como consultor estratégico, em apoio a expansão dos negócios no Brasil e em toda a América Latina.

Com sua saída, em 1º de abril, Claudio Prado vai assumir a liderança da companhia como Group Head of Brazil, e reportar diretamente a Mac Schuessler, CEO da Evertec.

Durante a gestão de Gomes, a Sinqia alcançou a liderança de mercado e foi eleita cinco vezes como uma das 100 Maiores Fintechs do Mundo.

Na liderança de Gomes, a Sinqia (SQIA3) registrou um crescimento impressionante na bolsa de valores, e cresceu 1.066% desde sua entrada até o fechamento de capital em 1º de novembro de 2023, o que fez da companhia uma das principais small caps do País.

Gomes enfatiza que sua decisão abre um novo caminho em sua carreira profissional.

“Minha carreira na Sinqia sempre foi guiada por um compromisso com a excelência, o foco no cliente e a busca incessante por soluções que permitiram à empresa se destacar neste mercado altamente competitivo e tecnológico. Estou confiante de que este excepcional grupo de profissionais especialistas continua rumo a grandes sucessos”, explica.

Bernardo Gomes celebra a chegada de Claudio Prado à liderança da companhia. “Com sua experiência como empreendedor, cliente e executivo na indústria de serviços financeiros, e liderança visionária, Prado continuará impulsionando a organização para caminhos ainda maiores”.

As informações são de VCRP Press.

Paulo Camargo renunciou ao cargo de CEO da Espaçolaser (ESPA3). Em seu lugar, a companhia indicou Magali Leite, que, até então, atuava como diretora financeira (CFO) e de relações com investidores (RI).

A executiva está na empresa desde junho de 2023 e vai acumular funções com a nova posição enquanto um novo nome não for selecionado para ocupar seu antigo posto.

Mônica dos Santos Monteiro apresentou pedido de renúncia ao cargo de membro do conselho de administração da Caixa Seguridade (CXSE3) nesta quinta-feira (21), com efeitos a partir de 25 de abril de 2024.

Ainda, a Caixa Seguridade informa que recebeu de sua controladora, Caixa Econômica Federal (CEF), a indicação de Francisco Egidio Pelúcio Martins, vice-presidente de Pessoas da CAIXA, para eleição ao cargo de membro do colegiado.

A companhia ressalta que a eleição do candidato indicado foi condicionada à:

- – i) aprovação prévia da Casa Civil da Presidência da República; e

- – ii) avaliação pelo Comitê de Pessoas, Elegibilidade, Sucessão e Remuneração da Caixa Seguridade em relação aos requisitos previstos na legislação aplicável, bem como no Estatuto Social e na Política de Indicação e Elegibilidade da Companhia, até o momento da referida assembleia.

A agência de classificação de risco atribuiu rating nacional de longo prazo ‘AAA(bra)’ à proposta de 13ª emissão de debêntures da Companhia Energética de São Paulo (CESP), controlada integral de Auren (AURE3), no montante de R$ 1,1 bilhão.

A proposta de emissão, da espécie quirografária, vai ser realizada em série única, com vencimento em 2034. Os recursos serão destinados ao reembolso de investimentos já realizados.

A Fitch já classifica a Cesp com o rating, com base no perfil de crédito consolidado de sua controladora, classificada com IDRs de longo prazo em moedas local e estrangeira BBB- e BB+, respectivamente, e rating nacional de longo prazo AAA(bra).

O rating em escala nacional da Cesp foi equalizado ao da Auren, em reflexo aos fortes incentivos estratégicos e operacionais que a controladora teria para suportá-la, se necessário.

A perspectiva dos ratings corporativos se mantêm estáveis.

Os ratings da Auren incorporam sua crescente e significativa base de ativos no segmento de geração de energia, com alta previsibilidade de receitas e forte geração de caixa operacional.

A perspectiva estável reflete a expectativa de manutenção de níveis confortáveis de alavancagem e liquidez, mesmo considerados os fluxos de caixa livre (FCF) negativos até 2026, pressionados por fortes dividendos.

O IDR em Moeda Estrangeira da Auren foi limitado pelo Teto-País BB+ do Brasil, enquanto o ambiente operacional brasileiro e os modestos índices de cobertura dos juros pelo EBITDA limitam o IDR em Moeda Local.

O conselho de administração de Wilson Sons (PORT3) aprovou um programa de recompra de ações de emissão da companhia, que serão mantidas em tesouraria, a princípio, sem redução do capital social.

De acordo com a companhia, a medida reforça sua confiança no valor justo de sua ação e visa evitar diluição dos acionistas no comprimento das obrigações decorrentes de opções de compra de ações no âmbito dos programas e planos de incentivo de longo prazo.

Com efeito, a administração confia que a operação atende ao melhor interesse de seus acionistas e representa uma alocação de capital eficiente, nas condições aprovadas, considerado, inclusive, que as suas disponibilidades financeiras são compatíveis com a execução do programa de recompra, sem qualquer prejuízo ao cumprimento das obrigações previamente assumidas e à execução do planejamento estratégico.

O programa foi limitado a 2.947.000 ações ordinárias (ON) de emissão própria, com prazo máximo de dezoito meses, contados da sua aprovação.

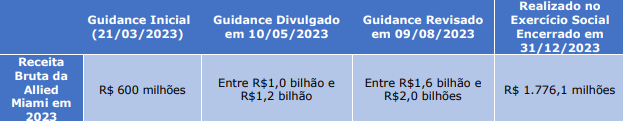

Em linha com os resultados econômico-financeiros, a subsidiária de Allied (ALLD3), Allied Miam, reportou, no quarto trimestre de 2023, uma receita bruta de R$ 1.776,1 bilhão, que atingiu, dessa forma, a projeção financeira (guidance) divulgada pela companhia em agosto passado.

Confira:

A administração da companhia acredita que os resultados obtidos pela Allied Miami no ano passado comprovam que a mesma foi bem-sucedida na sua estratégia de captação de novos clientes e aumento do seu portfólio de produtos, o que contribuiu, de forma significativa, para uma maior diversificação dos seus negócios, em linha com o posicionamento de ser um parceiro estratégico dos principais fabricantes do setor de eletrônicos de consumo.

Adicionalmente, a administração da companhia aproveita para informar que decidiu descontinuar a divulgação do referido guidance para os exercícios sociais subsequentes.

Tal decisão decorre do fato de que a divulgação do guidance se fez inicialmente necessária para alinhar o mercado às expectativas da companhia sobre o potencial impacto da sua nova iniciativa de expansão internacional nos resultados da Allied, e garantir, assim, máxima transparência no que diz respeito aos seus negócios.

Contudo, se considerado que não se trata mais de uma operação incipiente, a companhia entende que não se faz mais necessária a divulgação do referido guidance ao mercado.

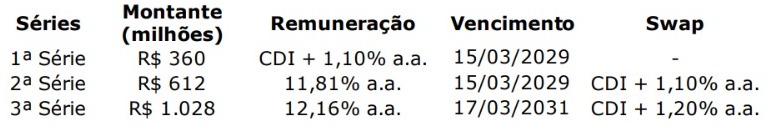

A Minerva (BEEF3) informou nesta quinta-feira (21) que foi concluída a oferta da 14ª emissão de Debêntures simples, no montante de R$ 2,0 bilhões, dividido em 3 séries, optando por fazer o swap das 2ª e 3ª series.

Confira a tabela divulgada pela companhia:

Proventos

O conselho de administração de CSU Digital (CSUD3) aprovou a destinação de R$ 44.212.000,00, parcela proveniente do lucro líquido do exercício de 2023, para pagamento de proventos.

R$ 26.900.000,00 já totalmente pagos na forma de juros sobre o capital próprio (JCP) durante o ano de 2023, a partir de 18 de abril de 2023 para o 1º trimestre de 2023, 17 de julho de 2023 para o 2º trimestre de 2023, 6 de outubro de 2023 para o 3º trimestre de 2023 e 28 de dezembro de 2023 para o 4º

trimestre de 2023, como deliberado pelo colegiado nas reuniões realizadas nos dias 17 de março, 20 de junho, 21 de setembro e 12 de dezembro de 2023, e dividendos complementares de R$ 17.312.000,00, que serão tema de deliberação da assembleia-geral odinária (AGO) de 2024, a ser realizada em 29 de abril de 2024.

O pagamento de proventos aos acionistas no montante bruto de R$ 6.500.000,00 em JCP relativos ao 1º trimestre de 2024 foi proposto.

Tais valores serão imputados ao dividendo estatutário obrigatório do exercício de 2024, “ad referendum” da assembleia-geral ordinária de 2025.

Farão jus aos créditos investidores posicionados em base acionária ao fim desta sexta-feira, 22 de março. Pagamentos serão realizados a partir do dia 4 de abril de 2024.

O conselho de administração de Santos Brasil (STBP3) deliberou favoravelmente pela distribuição de dividendos complementares, no valor de R$ 141.370.688,85.

Os dividendos complementares, ora declarados, poderão ser imputados aos dividendos obrigatórios a serem declarados com base no balanço levantado em 31 de dezembro de 2023.

Serão contempladas 863.240.114 ações ordinárias (ON) de emissão da Santos Brasil Participações S.A, já excluídas as ações mantidas em tesouraria.

Os valores equivalem a R$ 0,163767516 por ação.

A data de 22 de março de 2024, esta sexta-feira, foi programada para definir a posição acionária do respectivo cálculo.

A data de 25 de março de 2024, próxima segunda-feira, foi programada para considerar as ações “ex-direitos”.

A data de 4 de abril de 2024 foi programada para o início do pagamento.

Considerada esta distribuição complementar, a companhia informa que vai distribuir um valor total de R$ 479.088.559,54, entre dividendos e Juros sobre Capital Próprio – JCP, com base no balanço financeiro levantado em 31 de dezembro de 2023.

Na última terça-feira (19), o conselho de administração da TIM (TIMS3) aprovou a distribuição de R$ 200.000.000,00 a título de juros sobre o capital próprio (JCP).

O pagamento foi programado para o dia 23 de abril deste ano.

A data de hoje, 22 de março, sexta-feira, foi prevista como aquela que serve para identificar os acionistas com direito a receber tais valores.

Desta forma, as ações adquiridas após a referida data estarão ex-direito de distribuição de JCP.

O valor bruto por ação pode ser modificado em razão da variação na quantidade de ações em tesouraria, para atendimento ao Plano de Incentivo de Longo Prazo. Nesse caso, a companhia vai fazer um novo aviso aos acionistas, com o valor final por ação.

Serão retidos 15% de Imposto de Renda (IR) na Fonte, por ocasião do crédito, exceto para os acionistas que tiverem tributação diferenciada ou que estejam dispensados da referida tributação.

O conselho de administração da Weg (WEGE3) aprovou o pagamento de juros sobre capital próprio (JCP) no valor de R$ 242.343.339.

A companhia vai pagar R$ 0,057764706 por ação. Tem direito a receber os proventos os acionistas com posição no ativo nesta sexta-feira, 22 de março.

A partir de 25 de março, os papéis passarão a ser negociados como “ex-juros sobre capital próprio”.

O conselho de administração da Intelbras (INTB3) aprovou o pagamento de juros sobre capital próprio (JCP) de R$ 40.356.735,90.

O valor corresponde a R$ 0,12318488193 por ação. Tem direito aos proventos os acionistas posicionados na ação ao final do pregão desta sexta-feira, 22 de março de 2024.

As ações passarão a ser negociadas “ex-juros sobre capital próprio” a partir de 25 de março de 2024. O pagamento será realizado no dia 15 de agosto.

O conselho de administração de Celesc (CLSC3)(CLSC4) aprovou o pagamento de juros sobre capital próprio relativo ao 1º trimestre de 2024, no valor total de R$ 44.125.180,80, correspondentes a R$ 1,079487754 por ação ordinária (ON) e a R$ 1,187436530 por ação preferencial (PN).

Terão direito detentores de ações de emissão da companhia ao fim da sessão desta sexta-feira, 22 de março.

As ações da companhia passarão a ser negociadas “ex-juros sobre capital próprio” a partir da próxima segunda-feira, 25 de março.

A data e a forma de pagamento serão deliberadas pelo conselho de administração e-ou pela assembleia-geral, e o pagamento deve ser realizado em duas parcelas até a data de 30 de dezembro de 2025.

A primeira parcela (50%), no valor de R$ 22.062.590,40, pagos:

- – R$ 0,539743877 por ação ordinária (ON) e R$ 0,593718265 por ação preferencial (PN).

A segunda parcela (50%), no valor de R$ 22.062.590,40, pagos:

- – R$ 0,539743877 por ação ordinária (ON) e R$ 0,593718265 por ação preferencial (PN).

O conselho de administração da Blau (BLAU3) aprovou a distribuição de R$ 22.248.836,45 em juros sobre o capital próprio (JCP), o correspondente a R$ 0,1252180544 por ação, sujeito à retenção do imposto de renda na fonte à alíquota de 15%.

Farão jus aos créditos quem constar na posição acionária da próxima sexta-feira, 22 de março.

Pagamentos serão efetuados no dia 10 de abril.

- 0:00: Dividendos: BR Partners (BRBI11) vai pagar R$ 12,6 milhões a quem mantiver ações até hoje (22)

Em assembleia-geral ordinária e extraordinária (AGOE), acionistas de BR Partners (BRBI11) aprovaram a proposta de pagamento de dividendos no valor de R$ 12.599.484,48, o correspondente a R$ 0,04 por ação ordinária (ON) ou preferencial (PN).

Acionistas detentores de Units (BRBI11), formadas por 1 (uma) ação ordinária e 2 (duas) ações preferenciais, receberão o equivalente a R$ 0,12.

Farão jus aos créditos investidores posicionados em base acionária ao fim da sessão desta sexta-feira, 22 de março. As ações de emissão da companhia serão negociadas ex-dividendos a partir de 25 de março de 2024, inclusive.

Pagamentos serão efetuados em uma única parcela no dia 3 de abril de 2024.

A Eletropar (LIPR3), Eletrobras Participações, vai propor à assembleia-geral ordinária, a ser realizada em 29 de abril de 2023, deliberar a distribuição do lucro líquido ajustado no valor total de R$ 4.543.379,18, na forma de dividendos, bem como a data do início do pagamento.

Todos os valores estão na data base de 31 de dezembro de 2023.

O valor do lucro líquido ajustado a ser distribuído vai ser na forma de dividendo, no valor de R$ 4.543.379,18, equivalentes a R$ 0,3868568 por ação ON.

Tais valores serão atualizados com base na variação positiva, pro rata temporis, da taxa IPCA divulgada, desde 1 de janeiro de 2024 até a data do efetivo pagamento.

O pagamento do dividendo, referentes ao balanço do exercício de 2023, vai ser com base na posição acionária de 26 de abril de 2024 na B3 S.A. – Brasil, Bolsa, Balcão.

Todos os acionistas que possuírem ações da companhia nesta data terão direito ao recebimento do dividendo.

As ações serão negociadas “ex-dividendos” a partir do dia 30 de abril de 2024 na B3 S.A. – Brasil, Bolsa, Balcão.

O pagamento do dividendo vai ser efetuado até o dia 10 de maio de 2024 ou na data deliberada pela assembleia-geral ordinária (AGO), a ser comunicada mediante aviso aos acionistas.

Para os acionistas com ações custodiadas na Companhia Brasileira de Liquidação e Custódia (CBLC), os valores serão pagos à CBLC, que vai repassá-los acionistas titulares por intermédio dos agentes de custódia.

O pagamento aos demais acionistas vai ser efetuado mediante crédito em conta corrente, conforme dados cadastrais dos respectivos acionistas existentes no Banco Bradesco S.A.

Os acionistas cujos cadastros estejam desatualizados deverão se dirigir a uma agência do Bradesco para a atualização dos dados cadastrais e recebimento dos dividendos.

Para o ano de 2024, a administração de CPFL Energia (CPFE3) propõe à assembleia-geral ordinária (AGO) o pagamento de R$ 3,1730 bilhões em dividendos aos detentores de ações ordinárias, negociadas na B3 S.A. – Brasil, Bolsa, Balcão (B3).

O valor proposto corresponde a R$ 2,753976596 por ação e vai ser distribuído após a aprovação em AGO.

A administração de Wilson Sons (PORT3) propôs a distribuição de R$ 75,5 milhões em dividendos aos seus acionistas. O provento foi encaminhado à deliberação de assembleia-geral ordinária (AGO), convocada para o dia 22 de abril.

Uma vez aprovados, os dividendos serão pagos até o dia 6 de maio de 2024, no valor de R$ 0,171658 por ação.

Neste caso, farão jus aos créditos os acionistas registrados em 26 de abril e as ações da companhia serão negociadas na condição de ex-dividendos a partir de 29 de abril.

O conselho de administração de Mills (MILS3) aprovou a proposta de declaração de juros sobre capital próprio (JCP) referente ao primeiro trimestre de 2024, a ser imputado ao valor do dividendo mínimo obrigatório relativo ao exercício social de 2024, no valor total de R$ 19.460.316,55, a serem creditados aos acionistas no dia 15 de abril de 2024, correspondentes a R$ 0,080581 brutos, por ação da companhia, desconsideradas as ações mantidas em tesouraria, com retenção de 15% (quinze por cento) de imposto de renda na fonte, na forma da legislação em vigor, excetuados dessa retenção os acionistas comprovadamente imunes ou isentos, ou acionistas domiciliados em países para os quais a legislação estabeleça alíquotas diversas.

A distribuição vai ter como data-base de cálculo a posição acionária de 26 de março de 2024 (record date), incluídas as negociações realizadas em tal data.

A partir de 27 de março de 2024, inclusive, as ações de emissão da companhia serão negociadas “ex” dividendos na B3 S.A. – Brasil, Bolsa e Balcão.

O conselho de administração de Schulz (SHUL4), ad referendum da assembleia-geral, autorizou o pagamento de dividendos em forma de juros sobre o capital próprio (JCP), no valor bruto total de R$ 45.819.437,62, correspondente a R$ 0,133482227 (valor bruto) e R$ 0,113459893 (valor líquido) por ação preferencial (PN); e a R$ 0,121347479 (valor bruto) e R$ 0,103145357 (valor líquido) por ação ordinária (ON), considerado o quantitativo de ações existentes à época da operação acima proposta e aprovada.

Deste montante, o valor líquido total de R$ 15.706.549,71, pode ser computado no cálculo do dividendo mínimo obrigatório na assembleia-geral ordinária (AGO) que deliberar sobre as demonstrações financeiras deste exercício.

O crédito correspondente foi efetuado nos registros contábeis da companhia em 21 de março de 2024, e deve o pagamento ocorrer sem atualização monetária no dia 11 de abril de 2024, com base na posição acionária da próxima terça-feira, 26 de março de 2024, já deduzido o imposto de renda (IR) na fonte de 15%, exceto para os acionistas que sejam, comprovadamente, imunes ou isentos, que receberão pelo valor bruto.

As ações passarão a ser negociadas “ex-juros sobre capital próprio”, a partir da próxima quarta-feira, 27 de março de 2024, inclusive.

Em reunião do conselho de administração da Rede D Or (RDOR3) realizada em 21 de março de 2024, foi aprovada, ad referendum da assembleia-geral ordinária (AGO) da companhia a ser realizada para a aprovação do resultado do exercício social de 2024, a distribuição de juros sobre o capital próprio (JCP) no montante bruto total de R$ 300.000.000,00, correspondentes a R$ 0,13303067754 por ação ordinária (ON) da companhia.

O montante total ora declarado vai ser imputado e deduzir o valor dos dividendos obrigatórios do exercício social de 2024, e não vai ser objeto de qualquer atualização monetária.

O pagamento vai ser efetuado em 5 de abril de 2024, com base na posição acionária final do dia 26 de março de 2024.

A partir da próxima quarta-feira, 27 de março, as ações ordinárias (ON) da companhia passarão a ser negociadas ex-juros sobre o capital próprio.

O pagamento vai ser feito pelo valor líquido, após deduzido o imposto de renda (IR) retido na fonte de acordo com a legislação vigente, exceto àqueles acionistas comprovadamente imunes ou isentos a tal tributação.

O conselho de administração de Allied (ALLD3) aprovou a proposta de pagamento de juros sobre o capital próprio (JCP) no valor de R$ 100.000.000,00, que corresponde a R$ 1,07272447623 bruto por ação.

Sobre o valor dos JCP incide Imposto de Renda (IR) à alíquota de 15%, exceto para os acionistas comprovadamente isentos ou imunes.

Os JCP serão pagos em 31 de julho de 2024, a beneficiar os acionistas que constem da posição acionária da companhia no dia 15 de abril de 2024.

As ações da companhia serão negociadas “ex-juros sobre o capital próprio” a partir de 16 de abril de 2024, inclusive.

Entre esta data e a data do pagamento não vai incidir qualquer atualização monetária sobre o montante declarado.

O valor aprovado corresponde aos JCP referente ao patrimônio de anos anteriores a 2024, ainda não pagos.

O montante líquido a ser distribuído na forma de JCP, vai ser imputado, ad referendum da assembleia-geral de acionistas, ao montante total de dividendos que vier a ser declarado pelos acionistas da companhia para o exercício social de 2024, na forma da legislação e da regulamentação aplicáveis.

O pagamento dos proventos mencionados acima vai ser realizado da seguinte forma:

- – i) aos acionistas com cadastro atualizado junto ao Itaú (ITUB4), mediante disponibilização, a partir da data do pagamento, em seus domicílios bancários, tais como fornecidos à instituição depositária;

- – ii) aos acionistas usuários das custódias fiduciárias, mediante crédito conforme procedimentos adotados pelas Bolsas de Valores;

- – iii) aos acionistas que mantiverem suas ações em custódia na Central Depositária da B3 S.A. – Brasil, Bolsa, Balcão, por meio das respectivas corretoras depositantes; e

- – iv) aos acionistas que não estiverem com cadastro atualizado, mediante comparecimento a uma das agências do Banco Itaú S.A. para regularizar seus cadastros e receber o valor a que fizerem jus.

O conselho de administração da B3 (B3SA3) aprovou o pagamento de juros sobre capital próprio (JCP), no valor total de R$ 292.500.000,00, equivalentes ao valor bruto de R$ 0,05232175 por ação, cujo pagamento vai se dar pelo valor líquido de R$ 0,04447349 por ação, considerado o número de ações em circulação em 5 de março de 2024, já deduzido o imposto de renda (IR) na fonte de 15% sobre o valor, exceto para os acionistas que comprovarem tributação diferenciada ou que estejam dispensados da referida tributação.

O montante ora distribuído a título de juros sobre capital próprio vai ser imputado aos dividendos obrigatórios do exercício social de 2024.

Valores por ação são estimados e poderão ser modificados em razão da alienação de ações em tesouraria para atender ao Plano de Concessão de Ações ou outros planos baseados em ações, ou ainda em razão de aquisição de ações no âmbito do programa de recompra.

O pagamento vai ser realizado em 5 de abril de 2024, e com uma base de cálculo na posição acionária da próxima terça-feira, 26 de março de 2024.

As ações da companhia serão negociadas na condição “com” até o dia 26 de março de 2024, inclusive, e na condição “ex” juros sobre capital próprio e dividendos a partir da próxima quarta-feira, 27 de março de 2024.

Nesta quinta-feira (21), o conselho de administração da Cemig (CMIG4) aprovou o valor bruto de R$ 386.337 milhões em Juros sobre o Capital Próprio (JCP).

O montante corresponde a R$ 0,17556586886 por ação, a ser compensado com o dividendo mínimo obrigatório do exercício de 2024, com retenção de 15% de imposto de renda na fonte.

Tem direito a receber os proventos acionistas inscritos nas ações ordinárias e preferenciais no dia 26 de março deste ano. As ações passam a ser ex-direitos a partir de 27 de março.

O pagamento vai ser realizado em duas parcelas iguais; a primeira até 30 de junho de 2025 e a segunda até 30 de dezembro do mesmo ano.

Trade

Nesta sexta-feira (22), a Ágora Investimentos recomendou a compra das ações de Cyrela (CYRE3), Isa CTEEP (TRPL4) e Marfrig (MRFG3) para ganhos de até 1,50% em operações de day trade.

Para venda, o PagBank recomendou os papéis de Cielo (CIEL3). Analistas gráficos estimam um ganho potencial de 1,56% com a operação.