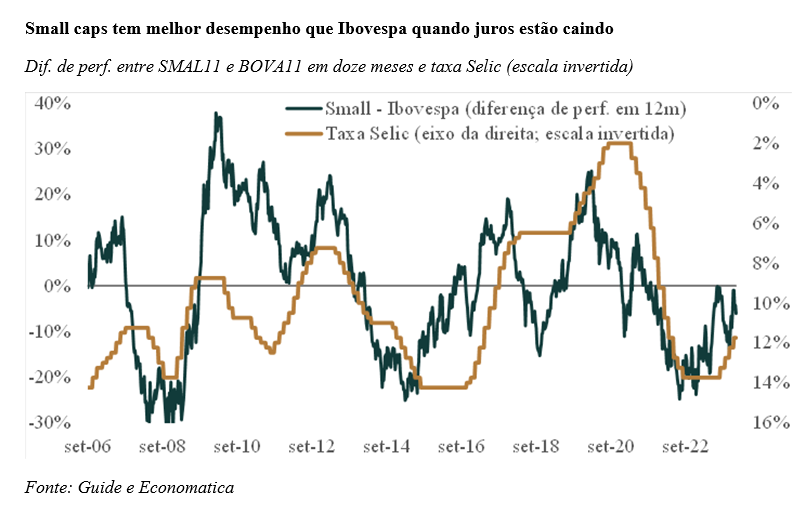

Historicamente, momentos de queda dos juros favoreceram as small caps no Brasil e normalmente estão associados à uma performance melhor do índice de Small Caps em relação ao Ibovespa, afirma Mateus Haag, analista da Guide Investimentos. Ele acredita que 2024 deve repetir este padrão.

O SMLL registrou um desempenho inferior ao Ibovespa (IBOV) nos últimos quatro anos consecutivos. Ainda que apenas em 2022 a diferença tenha sido grande (aproximadamente 20%), no acumulado o resultado do SMLL se demonstra bem inferior: desde o final de 2019, último ano em que o SMLL revelou desempenho melhor que o IBOV), as small caps acumulam queda de 18,00%, enquanto o Ibovespa subiu 16,00%.

Haag observa que, além dos juros, outros fatores contribuíram para o desempenho inferior do SMLL, como a alta no preço das commodities e resultados relativamente melhores no Ibovespa no período.

Contudo, os preços das commodities (particularmente petróleo) não estão mais em alta e as perspectivas de lucros no SMLL tem evoluído melhor que as do Ibovespa desde 2023.

Ou seja, não são somente os juros que estão a favor das small caps em 2024.

Os setores de petróleo e “materiais básicos” representam cerca de 40% do Ibovespa (20% cada um). Já no SMLL, estes grupos são pouco relevantes.

Por outro lado, setores mais sensíveis à taxa de juros como varejo, bens de consumo, indústria, representam mais de 50% do SMLL, afirma o analista.

“Em resumo, tanto o Ibovespa quanto o Small se beneficiam da queda dos juros. Contudo, pela composição de cada índice, o Small tende a ser mais sensível à oscilações na taxa Selic que o Ibovespa”, assinala Haag.

Ele relembra que o mesmo vale para o preço de commodities, como petróleo e minério: os dois índices tendem a se beneficiar da alta das commodities, mas o impacto tende a ser bem maior no Ibovespa.

“Atualmente, estamos mais confiantes na queda dos juros do que na alta das commodities”, conclui.

Mas, então, onde investir neste caso? Além do próprio ETF SMAL11, a Guide Investimentos elabora sua própria carteira recomendada de Small Caps.

A lista com 10 nomes pode ser vista na figura abaixo. A carteira small caps registrou um retorno de mais de 22% no ano passado, contra avanço de 17,00% do índice de small caps da B3.