Era uma vez um país do futuro, chamado Brasil, em que a estabilidade econômica não chegava nunca, o crescimento sustentado era uma ilusão e a inflação comia a renda do trabalhador. A vida era difícil, mas quem tinha alguma reserva financeira conseguia obter uma boa rentabilidade aplicando em renda fixa, com baixo risco.

Esse Brasil não existe mais. A vida ainda é difícil para a maioria das pessoas, mas a inflação está controlada e a reforma da Previdência prestes a ser aprovada, o que será um passo fundamental para a redução do déficit das contas públicas. Existe uma agenda de privatizações e concessões. Agora, começa a ser debatida a reforma tributária, que aliada a mudanças nas leis trabalhistas, pode ajudar a “destravar” os investimentos privados e aumentar a produtividade das empresas.

País normal?

O futuro imaginado desde sempre pode não ser tão dourado, mas o Brasil está se tornando um país “normal”, em que a taxa básica de juros, a famosa Selic, se estabilizará em um patamar “civilizado” nos próximos anos – a Selic passou de 14,25%, em agosto de 2016, para 6% em agosto de 2019. Se é bom para a economia como um todo, essa nova realidade muda radicalmente o cenário para os investidores.

“A partir de agora o investidor terá de ser empreendedor e tomar mais riscos. Não existe mais a possibilidade de retorno de 15% ao ano sem riscos, como há alguns anos”, diz Diogo Figueiredo, sócio-fundador da Amazônia Capital, gestora de investimentos e de patrimônios. “Acredito que os próximos dez anos vão ser de juros médios de 7% no Brasil, o que vai exigir que mudemos um pouco a alocação de riscos. Quem tem tudo aplicado em renda fixa, por exemplo, vai ter de colocar alguma parcela em ativos de maior risco se quiser manter o retorno que tinha anteriormente”, completa Figueiredo.

Renda fixa desce e variável sobe

O mercado de investimentos parece já estar reagindo à nova realidade dos juros no Brasil.

Segundo relatório de 10 de setembro da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), os títulos públicos, tradicional aplicação de renda fixa, apresentaram em agosto o menor retorno dos últimos 12 meses, com rentabilidade de 0,16% no mês.

Em contrapartida, também de acordo com a Anbima, a captação líquida dos fundos de ações cresceu 99% entre janeiro e agosto deste ano. Nesse período, essa modalidade de investimento teve captação líquida de R$ 38,8 bilhões, quase o dobro dos R$ 19,5 bilhões registrados em igual período de 2018.

Lidando com a volatilidade

O crescimento dos fundos de ações demonstra que o mercado já está aumentando sua disposição a riscos, na busca por melhor rentabilidade. Mas essa mudança, da renda fixa para a renda variável, não é trivial e exige também uma nova mentalidade do investidor, que deve aprender a lidar com a volatilidade (variação) do mercado acionário.

Por isso, é fundamental que o investidor estude as diversas opções de investimentos em renda variável disponíveis para decidir qual é a mais adequada ao seu objetivo e perfil.

Fundos de ações

Para investidores que decidem alocar um percentual de suas carteiras em renda variável, a opção mais conhecida é negociar diretamente a compra e venda de ações na B3, a bolsa de valores brasileira. Mas essa não é a melhor escolha para quem está começando a diversificar seus investimentos, pois exige conhecimento sobre as empresas que ofertam ações e, ainda, dedicação para realizar essas operações.

Nesse cenário, uma opção são fundos de investimento em ações, que vendem cotas para investidores pessoas físicas. Esses fundos são geridos por profissionais dedicados a identificar os melhores ativos na relação risco/retorno e, assim, alocar os recursos de terceiros buscando cumprir os objetivos definidos no seu regulamento.

Riscos controlados

“O ato de investir é aquele que, através de uma análise minuciosa, compromete-se a preservar o principal e gerar um retorno adequado.” Essa frase, do famoso investidor radicado nos EUA Benjamin Graham, resume a visão da Amazônia Capital, gestora do patrimônio de dezenas de famílias e também de um fundo de ações, o Amazônia FIA.

“Há diversas maneiras de se investir em ações. Tem gente que ganha muito dinheiro sendo mais agressivo, mas nós preferimos buscar um bom retorno identificando ativos que tragam um risco responsável para a carteira. Então, podemos dizer que nosso fundo de ações é mais conservador do que a média, pois nosso foco principal é fazer o cliente não perder dinheiro”, diz Diogo Figueiredo, sócio-fundador da Amazônia Capital.

Estratégia bem-sucedida

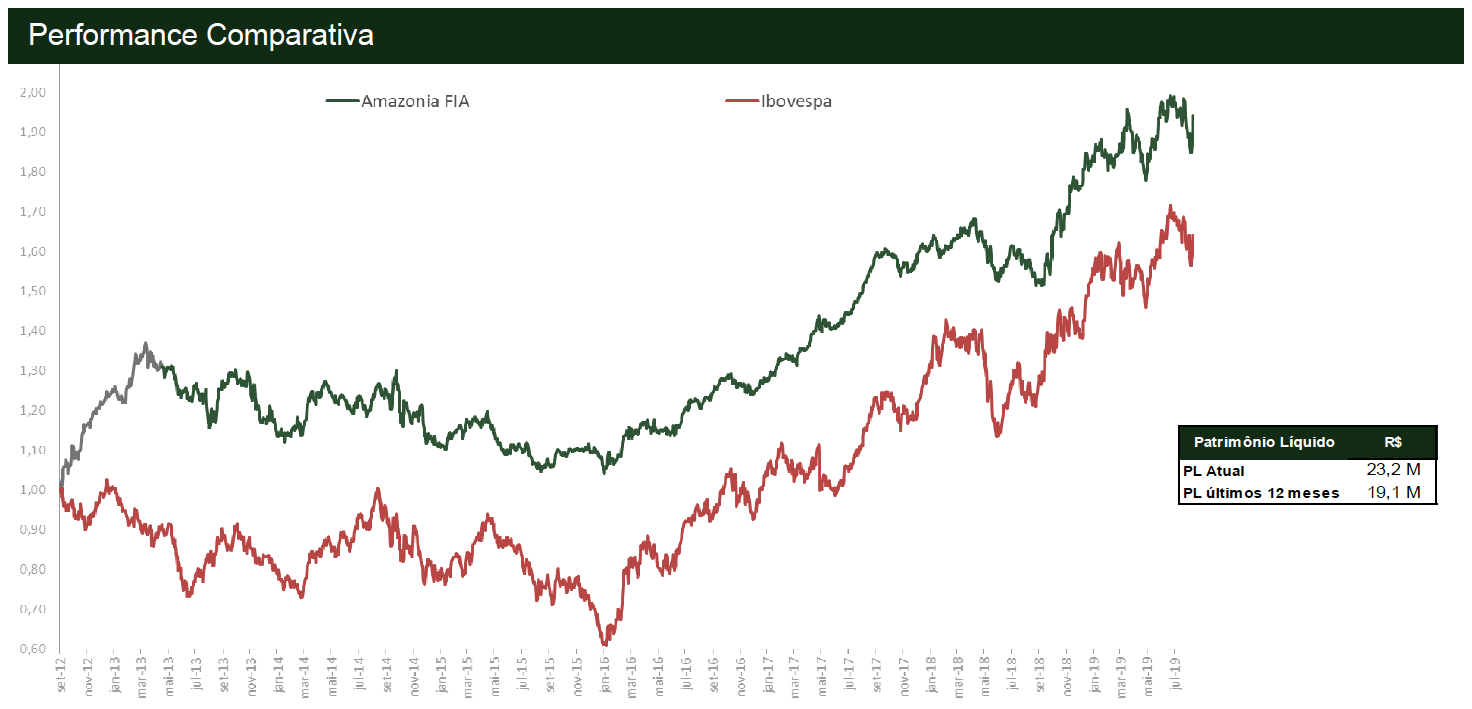

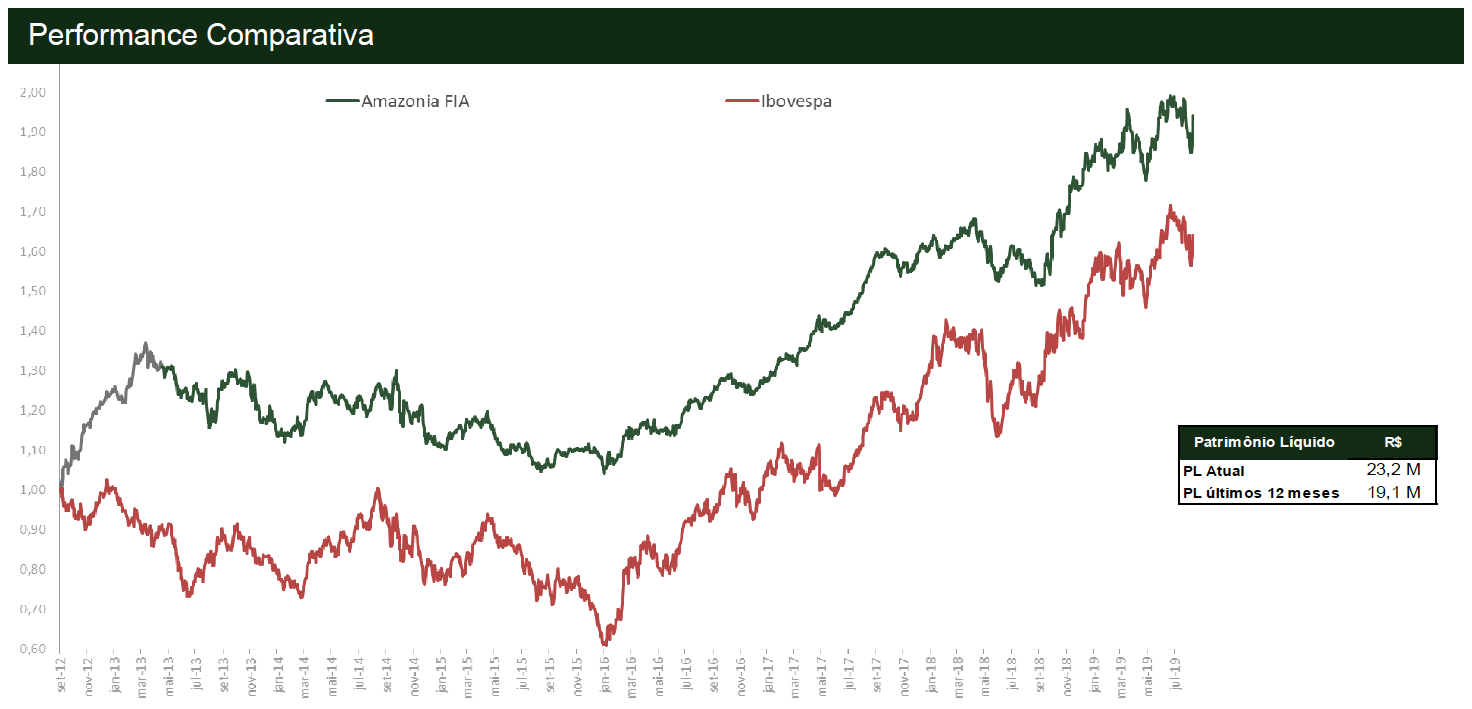

A eficácia dessa filosofia pode ser atestada pelo desempenho do Amazônia FIA desde 2012, quando foi criado. Quem investiu no início do fundo, e manteve seu dinheiro lá, obteve retorno médio de 12% ao ano. E, mais importante, o valor das cotas do fundo apresentou volatilidade cerca de 50% menor que o do Ibovespa, o principal índice acionário da B3. No gráfico a seguir é possível verificar que, em momentos de baixa da bolsa brasileira, a cota do Amazônia FIA apresentou queda menor, protegendo o patrimônio dos cotistas. E, nos períodos de alta da bolsa, o fundo acompanhou essa tendência (sempre lembrando que rentabilidade passada não representa promessa de rentabilidade futura).

Portanto, se você deseja obter um retorno melhor do que na renda fixa, mas prefere manter os riscos do mercado acionário sob controle, pode começar a investir no Amazônia FIA. Caso tenha interesse, um assessor de investimentos da SpaceMoney entrará em contato com você para explicar mais detalhes sobre o fundo e auxiliá-lo na sua contratação.

Amazônia FIA – desempenho nos últimos 7 anos

|

Nome: Amazônia FIA Saldo mínimo: R$ 5.000,00 |

É recomendada a leitura cuidadosa do regulamento dos fundos pelo investidor antes de tomar a decisão de aplicar seus recursos. A rentabilidade passada não representa garantia de rentabilidade futura. A rentabilidade divulgada não é líquida de impostos. Fundos de investimento não contam com garantia do administrador, do gestor, de qualquer mecanismo de seguro ou fundo garantidor de crédito – FGC. Para avaliação da performance de um fundo de investimento, é recomendável a análise de, no mínimo, 12 (doze) meses. A Amazônia Capital não se responsabiliza por quaisquer decisões tomadas tendo como base os dados deste documento. As informações aqui contidas têm caráter meramente informativo e não constituem qualquer tipo de aconselhamento de investimentos ou oferta para aquisição de valores mobiliários. Os investimentos em fundos de investimento e demais valores mobiliários apresentam riscos para investidor. Os fundos de ações com renda variável podem estar expostos a significativa concentração em ativos de poucos emissores, com os riscos daí decorrentes. Este fundo utiliza estratégias com derivativos como parte integrante de sua política de investimento.