Parece estranho os rendimentos do Tesouro Direto subirem, apesar da queda da taxa básica de juros, a Selic, em 2024, mas isso pode acontecer, explica a Nord Research. A plataforma cita papéis prefixados e aqueles atrelados à inflação do Índice Nacional de Preços ao Consumidor Amplo (IPCA+), pois as suas taxas acompanham as precificações da curva de juros futuras do mercado.

Apesar dos cortes ao longo de 2024, o mercado precifica elevações nos juros para os próximos anos, uma vez que incorpora as diversas incertezas do cenário econômico atual.

Por que os juros de longo prazo voltaram a subir?

Dentre os fatores de incerteza, a dúvida sobre quando o banco central norte-americano, o Federal Reserve (Fed), deve começar a cortar juros nos Estados Unidos desponta como a mais relevante.

No começo do ano, o mercado precificava que a taxa de juros dos EUA começaria a ser reduzida em março. No entanto, dados da inflação estadunidense e do mercado de trabalho mostraram uma resiliência na economia, o que forçou o Fed a adiar o plano, e trouxe uma forte quebra de expectativa para o mercado e uma forte pressão de alta nos juros nos EUA e, consequentemente, no Brasil.

Atualmente, a maioria do mercado calcula um início de corte de juros americanos em novembro deste ano. Até que isso ocorra, os juros mais elevados nos EUA obrigam o Brasil a oferecer um prêmio mais interessante para atrair investidores.

Ou seja, a redução da taxa básica de juros brasileira fica com menos espaço e os títulos públicos brasileiros passam por ajustes no mercado devido às mudanças de expectativas.

Essa influência do mercado internacional pesa sobre o País, que passa a pagar juros maiores para financiar sua dívida.

Além disso, no cenário brasileiro, também contamos com incertezas advindas de uma atividade resiliente, que se mostra mais dinâmica do que o antecipado pelo Banco Central (BC). Com o mercado de trabalho aquecido e a elevação da massa salarial, há um risco inflacionário.

Em abril, tivemos a alteração da meta fiscal, o que elevou a perspectiva acerca do risco fiscal e provocou um forte estresse na curva de juros.

E, ainda, em maio, tivemos uma decisão dividida no Comitê de Política Monetária (COPOM), que levantou incertezas sobre a próxima gestão ser influenciada por pressões do governo.

Todos esses pontos resultaram em elevações na curva de juros, e aumentaram as remunerações dos títulos prefixados, que recentemente flutuam dentro do intervalo entre 11,0% e 12,0%, e dos títulos atrelados à inflação, presentes no intervalo de 6% a 6,5%.

Tesouro IPCA + 6% ou IPCA + 7%?

Todos os fatores de estresse da curva de juros deixaram alguns investidores preocupados se as taxas continuariam em alta e se alcançaríamos o IPCA+7%, o que significaria uma marcação negativa para aqueles que comprassem o título nas taxas atuais.

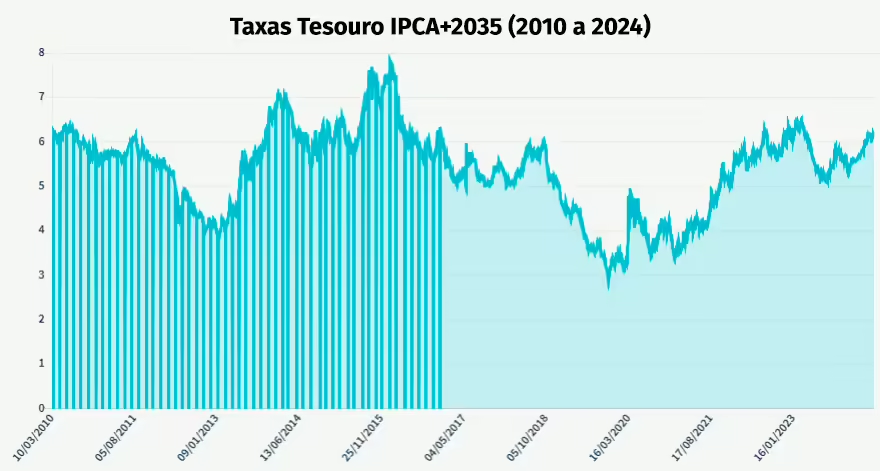

Para discutirmos onde nos encontramos em termos de taxas, precisamos olhar para o histórico das taxas do Tesouro IPCA 2035.

Nos últimos anos, foram poucos os períodos em que houve oferta de taxas reais que pagaram acima de 6% ao ano.

|

Além disso, foram raros os períodos em que o título ultrapassou 7%. Os estresses acima de 7% ocorreram em um cenário de crise econômica, crise fiscal e crise política.

Atualmente, apesar da relevante preocupação com o fiscal, possuímos o arcabouço fiscal, que, apesar de questões relacionadas a ele, demonstra-se um aparato de controle que não existia no período da crise e impõe algum limite ao descontrole fiscal.

Quanto aos Estados Unidos, os últimos dados de inflação trouxeram melhorias na margem de grupos que possuem alta defasagem em relação à taxa de juros (aqueles que demoram a reagir à elevação dos juros), trazendo boas perspectivas para a desinflação gradual.

Além disso, apesar das incertezas em relação ao momento dos cortes, as perspectivas não indicam novas elevações. Dessa forma, quando houver uma maior clareza sobre o início do movimento, poderemos notar uma redução nas pressões nas curvas de juros dos Estados Unidos e do Brasil.

No cenário doméstico, houve resultados em que apresentava-se uma inflação controlada, com resultados abaixo da média histórica para a média dos núcleos e recentes reduções em serviços subjacentes, importantes sinalizações dos efeitos dos juros elevados e do cumprimento do principal objetivo do Banco Central em direcionar a inflação para a meta.

Apesar dos riscos que podem levar os juros reais para 7%, a Nord Research vê perspectivas positivas para o cenário atual.

Portanto, sem um cenário crítico de relevantes pioras, os temores atuais já estão precificados nas elevadas taxas de juros atuais ao redor de 6% e a redução das incertezas pode iniciar uma trajetória de redução das taxas de juros.