Confira abaixo as altas e baixas do Ibovespa. O índice encerrou em queda de 0,57%, aos 121.248 pontos.

Maiores baixas

1. Sabesp (SBSP3): -4,13%

2. Arezzo (ARZZ3): -3,28%

3. Petrobras (PETR3): -2,18%

Maiores altas

1. Iguatemi (IGTI11): +2,47%

2. Magazine Luiza (MGLU3): +2,39%

3. Petz (PETZ3): +2,14%

EcoRodovias (ECOR3), Klabin (KLBN11), Petrobras (PETR4), Sabesp (SBSP3), TIM (TIMS3) e Totvs (TOTS3) protagonizam o noticiário corporativo desta terça-feira (1).

SpaceMercado

Veja aqui as principais notícias das grandes empresas brasileiras, entre avisos aos acionistas, comunicados ao mercado, fatos relevantes e mais informações da imprensa especializada:

Balanços

Klabin (KLBN11): EBITDA ajustado cai 32% em um ano, a R$ 1,344 bilhão no segundo trimestre

A Klabin (KLBN11) registrou um lucro líquido de R$ 971 milhões no segundo trimestre deste ano, R$ 1 milhão a menos que o apurado em igual intervalo de 2022 (R$ 972 milhões).

Mas o EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) ajustado caiu mais significativamente. Com uma perda de 32% na base de comparação anual, a categoria somou R$ 1,344 bilhão no intervalo entre abril e junho.

A receita líquida somou R$ 4,2 bilhões no segundo trimestre, uma queda de 15% em doze meses.

Tim (TIMS3) pode disparar mais de 30% após balanço do segundo trimestre

A TIM (TIMS3) registrou um lucro líquido normalizado de R$ 638 milhões no segundo trimestre deste ano, um salto de 104% na comparação com o registrado em igual período de 2022 (R$ 313 milhões).

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em critério normalizado, veio em R$ 2,914 bilhões – um avanço de 17,2% na base de comparação anual.

A margem EBITDA normalizada expandiu-se em 3,4 p.p., a 49,7%, ao passo que a receita líquida avançou 9,2% em doze meses, a R$ 5,86 bilhões no intervalo entre abril e junho.

Recomendações

A XP Investimentos observou que os lucros vieram acima do esperado e a receita de serviços móveis (MSR) cresceu 10% em relação ao mesmo período do ano anterior, a R$ 5,4 bilhões – em linha com as projeções.

A receita de linhas fixas avançou 7,0% na mesma base de comparação e os analistas Bernardo Guttmann e Marco Nardini atribuem o impulso nos resultados às receitas geradas pela base móvel adquirida da Oi, cuja integração começou em 1º de maio de 2022, e aos segmentos pré-pago e pós-pago.

A XP Investimentos reiterou a Tim (TIMS3) como sua principal escolha no setor de telecomunicações e manteve a recomendação de compra para as ações, com preço-alvo de R$ 19,00 por ação – o que implica em um potencial de valorização de 32,50%.

Isa CTEEP (TRPL4): como a XP avalia o balanço do 2º tri?

A Isa CTEEP (TRPL4) registrou um lucro líquido regulatório de R$ 261,2 milhões no segundo trimestre deste ano, uma cifra 252,6% maior que a registrada em igual intervalo de 2022.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) somou R$ 686,8 milhões no período, um avanço de 23,8% na base de comparação anual.

A receita líquida saltou 21,70%, a R$ 891,7 milhões em doze meses.

Recomendações

Os resultados operacionais da Isa CTEEP vieram alinhados às estimativas de XP Investimentos, com o lucro líquido acima das projeções, uma vez que as despesas financeiras ficaram abaixo das expectativas.

De acordo com a casa, o conjunto de resultados reflete a entrada em operação de oitenta e um projetos de reforços e melhorias e dois greenfields (Biguaçu e Itaúnas), além dos efeitos da inflação.

O reperfilamento dos componentes financeiros da RBSE; compensaram parcialmente o aumento de 14,70% nos custos gerenciáveis (PMSO), pontuou a analista Maíra Maldonado.

A XP Investimentos fez uma avaliação neutra sobre os resultados do intervalo de abril a junho e mantém recomendação neutra, com um preço-alvo de R$ 26,00 por ação.

EcoRodovias (ECOR3): níveis de alavancagem continuam elevados, dizem analistas

A EcoRodovias (ECOR3) registrou um lucro líquido de R$ 123,7 milhões no segundo trimestre deste ano. O montante reverte um prejuízo líquido de R$ 13,1 milhões apurado em igual intervalo de 2022.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em critério ajustado, somou R$ 918,2 milhões – um avanço de 98% na base de comparação anual.

A margem EBITDA ajustada avançou a 71,6%, de 60,6%.

A receita líquida, em termos ajustados, totalizou R$ 1,282 bilhão no intervalo de abril a junho – uma expansão de 67,8% em doze meses.

Recomendações

Do lado positivo, a XP Investimentos observou um aumento de 14,0% ano a ano na tarifa comparável média, após uma série de reajustes de pedágio e o ramp-up de novas concessões que suportaram o crescimento do EBITDA.

Do lado negativo, os analistas Matheus Sant Anna e Pedro Bruno pontuaram níveis de alavancagem ainda elevados – em 3,9x na relação dívida líquida por EBITDA, o que reflete o atual perfil elevado de CAPEX da companhia (em linha com o primeiro trimestre).

A XP Investimentos reiterou sua recomendação neutra, com preço-alvo de R$ 12,40 por ação.

Copasa (CSMG3) oferece relação risco-retorno pouco atrativa, dizem analistas

A Copasa (CSMG3) registrou um lucro líquido de R$ 249,3 milhões no segundo trimestre deste ano, valor 38,2% superior ao apurado no mesmo período de 2022.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização), em termos ajustados, somou R$ 647,8 milhões no intervalo entre abril e junho – um avanço de 31,6% na base de comparação anual.

A margem EBITDA ajustada subiu 4,8 p.p. em um ano, a 40,4% entre os meses de abril a junho.

A receita líquida totalizou R$ 1,57 bilhão, expansão de 17,6% em doze meses.

Recomendações

A Copasa (CSMG3) reportou um EBITDA ajustado ligeiramente abaixo das expectativas da XP Investimentos, devido ao volume faturado, que ficou 1,70% abaixo das projeções, e aos custos gerenciáveis, que foram 4% mais altos do que o estimado.

Apesar dos resultados terem ficado ligeiramente abaixo das nossas expectativas, houve um desempenho forte na comparação anual, com o volume faturado em alta para águas e esgoto, além da tarifa média em crescimento de 16% na base de comparação anual.

Dito isso, a XP Investimentos declarou ter avaliação neutra do conjunto de resultados e veem um risco-retorno pouco atrativo para as ações da empresa. Nesse sentido, analistas mantêm recomendação de venda, com preço-alvo de R$ 17,00 por ação.

Informe corporativo

1ª prévia do Ibovespa: B3 exclui Méliuz (CASH3) e inclui PetroRecôncavo (RECV3) e Vamos (VAMO3)

A B3 excluiu a Méliuz (CASH3) de sua primeira prévia da carteira teórica do Ibovespa, que vai vigorar de 4 de setembro a dezembro. Os papéis de PetroRecôncavo (RECV3) e Vamos (VAMO3) foram incluídos na composição.

O índice seria composto por 86 ativos, com a ressalva de que as ações de EDP Brasil (ENBR3) deixaram sua seleção, uma vez que os papéis foram objeto de oferta pública de aquisição (OPA).

Duas prévias restantes são aguardadas para os dias 16 e 31 de agosto.

Petrobras (PETR4) não tem mais como segurar preço da gasolina, teria dito Prates a Lula

Em reunião realizada na semana passada com o presidente Luiz Inácio Lula da Silva (PT) e com Alexandre Silveira (PSD-MG), ministro de Minas e Energia (MME), o presidente da Petrobras (PETR3)(PETR4), Jean Paul Prates, teria notificado que a estatal tem “pouca gordura”.

De acordo com a apuração da jornalista Natuza Nery, do g1 e da GloboNews, o CEO da petroleira disse que “não tem mais como segurar preço da gasolina”.

Fontes do diretor-presidente da Petrobras reportaram que chegou-se a um limite, que ainda a empresa está saudável, mas, na avaliação de pessoas que estiveram presentes ou ouviram relatos do encontro, o governo federal já se prepara para um cenário eventual de um aumento.

Sabesp (SBSP3): modelo de privatização discutido parece equilibrado a todas as partes, declara XP

A XP Investimentos reiterou sua recomendação neutra para as ações de Sabesp (SBSP3), com preço-alvo de R$ 52,00 por ação.

A revisão sucede a informação de que, na última segunda-feira, 31 de julho, o conselho do PPI (Privatização, Parcerias e Investimentos) do Governo do Estado de São Paulo aprovou os estudos do International Finance Corporation (IFC), órgão ligado ao Banco Mundial, sobre a privatização da companhia.

O que estima o estudo do IFC?

Detalhamentos apontam que a universalização pretendida pode ser alcançada em seis anos, contra a meta anterior de dez anos.

Além disso, o CAPEX nos próximos dez anos vai aumentar para R$ 66 bilhões (de R$ 56 bilhões). Com esses adicionais, o governo pretende atender mais 10 milhões de habitantes, acelerar a despoluição do rio Tietê (projeto IntegraTietê) e instalar duas usinas dessalinizadoras no litoral do estado.

O governo pretende vender uma participação minoritária, sem tamanho definido ainda, a um parceiro estratégico. De acordo com o governo estadual, um parceiro estratégico deve beneficiar a Sabesp com sua expertise operacional.

O Estado, por sua vez, manteria uma participação na empresa. A possibilidade de o Estado deter uma golden share vai ser definida na próxima fase do processo de privatização, pontuaram analistas.

Dúvidas sobre o modelo regulatório persistem

O modelo regulatório da concessão ainda não foi divulgado. No entanto, Maíra Maldonado, analista da XP Investimentos, escreve que o principal objetivo do governo seria garantir previsibilidade para todas as partes interessadas e aprender com os erros de privatizações do passado.

Discute-se agora se a definição tarifária se daria pelo chamado modelo discricionário (assim são definidas as tarifas da Sabesp atualmente – com RAB, WACC regulatório e Opex, e revisões periódicas) ou pelo modelo “contratual” (semelhante ao modelo de concessões rodovias onde as metas de CAPEX e serviço são definidas para os concessionários e as tarifas são corrigidas).

Com o sinal verde, as negociações com os municípios devem ganhar velocidade. A governança das áreas de concessão, desembolsos e pagamentos para os municípios serão os principais temas a serem abordados, enfatizou Maldonado.

Como analisar de forma geral?

Na opinião da XP Investimentos, o passo não foi exatamente uma surpresa, mas foi importante. A casa vê a sinalização como uma notícia positiva, principalmente se considerado que o processo está em andamento para concluir a venda em meados de 2024.

No entanto, vários assuntos essenciais ainda precisam ser abordados.

Maíra Maldonado escreve que a venda de participação a um sócio estratégico vai chamar a atenção dos investidores para a nova estrutura de governança.

Outro ponto crítico refere-se ao modelo regulatório, que visa reduzir tarifas e garantir que os municípios recebam por seus direitos de concessão. Para a XP Investimentos, o desafio vai ser dialogar com os poderes legislativo e executivo paulista.

Contudo, o debate em curso parece apontar para um modelo equilibrado para todas as partes interessadas.

TOTVS Techfin: o que esperar da joint venture entre Itaú (ITUB4) e Totvs (TOTS3)?

A Totvs (TOTS3) anunciou na última segunda-feira, 31 de julho, a conclusão de sua joint-venture (JV) com o Itaú (ITUB4): a TOTVS Techfin. A TOTVS e o Itaú deterão, cada um, 50% de participação na JV.

A operação envolve um aporte primário de R$ 200 milhões no capital social da JV e um pagamento para a TOTVS na ordem de R$ 410 milhões, à vista, e mais R$ 450 milhões a serem pagos após cinco anos, a título de preço complementar (earn-out), mediante o atingimento de metas alinhadas aos objetivos de crescimento e performance da JV.

A empresa visa operar uma plataforma digital que integra serviços financeiros para pequenas e médias empresas (PMEs), e a integração vai ocorrer de forma nativa nos sistemas de gestão da TOTVS, para facilitar a contratação, distribuição e definição de condições com o uso inteligente de dados transacionais.

Atribuições:

- – Por um lado, a TOTVS vai contribuir com ativos de sua dimensão de negócios Techfin, o que inclui todas as ações da Supplier.

- – Por outro lado, o Itaú vai ser responsável por disponibilizar funding para as operações da JV e pelo desenvolvimento de produtos financeiros para a JV com sua expertise.

Recomendações

Para a XP Investimentos, a criação da JV foi positiva, pois se alinha a estratégia da empresa em oferecer uma ampla gama de produtos financeiros no mercado B2B.

A expertise do Itaú em concessão de crédito, combinada com sua capacidade de fornecer funding atrativo, deve ajudar o negócio de techfin a acelerar seu crescimento com novos produtos e qualidade na carteira de crédito, de acordo com os analistas Bernardo Guttmann e Marco Nardini.

No geral, analistas reiteraram recomendação de compra e preço-alvo de R$ 39,00 por ação para a Totvs (TOTS3) ao fim deste ano.

Positivo (POSI3) conclui aquisição de SecuriCenter

Na última segunda-feira, 31 de julho, a Positivo (POSI3) informou a conclusão da aquisição da totalidade das cotas da SecuriCenter, após terem sido cumpridas as obrigações e condições precedentes previstas para esta transação, como a conclusão do processo de aprovação no Conselho Administrativo de Defesa Econômica – CADE.

A empresa desponta como uma das maiores distribuidoras de equipamentos e de soluções para o segmento de segurança eletrônica do país, com mais de 25 anos de atuação e um portfólio composto por mais de 2.100 SKUs, divididos em oito categorias.

A adquirida atende a um universo de cerca de 13.000 clientes, por meio de dois centros de distribuição localizados nas capitais São Paulo (SP) e Recife (PE).

No ano passado, a SecuriCenter registrou uma receita bruta de aproximadamente R$ 97,0 milhões.

Cielo (CIEL3): conselho de administração elege Lie Uema do Carmo como membro independente

Lie Uema do Carmo foi eleito como membro independente do conselho de administração da Porto (PSSA3). O executivo substitui Paulo Kakinoff, que renunciou ao colegiado para se dedicar ao processo de sucessão da presidência da holding.

ii. E, em outra frente, após cumprimento dos ritos de governança da própria Cielo e da sua controlada Cateno, Henrique Fernando Lucas foi eleito, na última segunda-feira, 31 de julho, diretor-geral da Cateno.

Cemig (CMIG4): Pzena reduz participação acionária

A Pzena Investment Management reduziu sua participação de 5,00% para 4,54% do total de ações preferenciais de emissão da Cemig (CMIG4).

Com isso, a acionista passa a deter, em conjunto, 66.566.916 ações preferenciais – desta quantidade, 1.745.696 são ADRs.

WEG (WEGE3) vai investir mais de R$ 80 milhões para expandir operações em Itajaí (SC)

A WEG (WEGE3) comunicou a realização de investimentos para expansão da capacidade produtiva e aumento da verticalização dos processos produtivos em Itajaí (SC).

O investimento compreende, tanto a construção de uma serralheria específica para a fabricação de partes, peças e invólucros para inversores de frequência, soft-starters e chaves especiais para fabricantes de máquinas, como uma nova fábrica de tomadas e interruptores para atender o mercado de infraestrutura predial, comercial e residencial.

O projeto vai ser realizado no mesmo parque fabril onde a companhia já possui fábricas de eletrocentros, transformadores a seco e trefilação, e receber investimentos de R$ 87,0 milhões, com conclusão prevista para final de 2024.

O prédio da nova fábrica de tomadas e interruptores vai ter aproximadamente 5.500 m² de área construída e a nova serralheria, 12.000 m².

Ambas foram projetadas de forma a permitir o aumento gradual, de forma modular, da capacidade de produção.

Com os novos investimentos, a WEG vai ampliar sua área construída em Itajaí e deve abrir mais de 300 novos postos de trabalho nos próximos cinco anos.

Atualmente, a empresa conta com mais de mil colaboradores nas operações de Itajaí.

Dexco (DXCO3) suspende operações em unidade localizada em Criciúma (SC)

A Dexco (DXCO3) comunicou aos seus acionistas e ao mercado em geral que, a partir desta terça-feira, 1 de agosto, vai suspender por tempo indeterminado a operação da unidade RC2, a menor de suas unidades fabris em Criciúma (SC).

Com a iniciativa, a companhia busca a melhoria de eficiência e produtividade das suas operações, para adequar as mesmas à atual demanda de mercado.

O atendimento aos clientes foi assegurado, uma vez que a produção desta linha vai ser concentrada nas demais unidades em operação em Santa Catarina.

O dispêndio envolvido no encerramento das atividades da unidade não tem materialidade e vai ser compensado pela redução dos custos fixos e ganhos operacionais no curto prazo.

A Dexco reforça a sua estratégia de maximização de valor, geração de caixa e melhor rentabilização de seus ativos.

Valid (VLID3) comunica etapa final do processo de venda de ativos da unidade Valid EUA

A Valid (VLID3) recebeu a parcela final do ajuste de capital de giro decorrente do processo de venda dos ativos de Identificação e Pagamentos da unidade Valid EUA, como mencionado em comunicados ao mercado de 30 de junho de 2022 e 2 de dezembro de 2022.

O recebimento da parcela final conclui a última etapa desta transação.

Agrogalaxy (AGXY3): Maurício Puliti renuncia aos cargos de CFO e de diretor de RI

Maurício Puliti renunciou ao cargo de Diretor Financeiro (CFO) e de diretor de Relações com Investidores (RI) da Agrogalaxy (AGXY3). O conselho de administração elegeu Eron Martins para substitui-lo a partir de 7 de agosto.

Felipe Neufeld, atual Diretor Sem Designação Específica, assume a posição estatutária de Diretor de Relações com Investidores interinamente.

Maurício Puliti vai ocupar o cargo de membro efetivo do conselho de administração, com mandato até a próxima assembleia-geral, no lugar de Welles Clovis Pascoal, que renunciou ao seu posto no colegiado, e permanece, a partir de agora, exclusivamente como membro da diretoria como CEO da companhia.

SpaceProventos

JCP: Monteiro Aranha (MOAR3) vai pagar R$ 72 milhões

A Monteiro Aranha (MOAR3) vai pagar o montante bruto de R$ 72 milhões em juros sobre o capital próprio (JCP), decidiu o conselho de administração da companhia na última segunda-feira, 31 de julho.

O montante corresponde a R$ 5,876965242 por ação.

Farão jus aos créditos investidores posicionados em base acionária na próxima quinta-feira, 3 de agosto.

Pagamentos serão realizados em duas parcelas:

- i. a primeira parcela vai ser distribuída em R$ 12 milhões, à razão de R$ 0,979494207 por ação, com pagamentos a partir de 31 de agosto;

- ii. a segunda parcela vai ser distribuída em R$ 60 milhões, à razão de R$ 4,897471035 por ação, com pagamentos a partir de 22 de dezembro.

JCP mensais: Itaú (ITUB4) paga R$ 0,01 por ação hoje

Nesta terça-feira, 1 de agosto, investidores de Itaú (ITUB4) posicionados em base acionária no dia 30 de junho, receberão R$ 0,01765 por ação preferencial, que, líquidos do imposto de renda na fonte de 15% (quinze por cento), correspondem a:

- – R$ 0,015 por ação preferencial, exceto para os acionistas pessoas jurídicas (PJ) que estejam dispensados da referida tributação, que receberão pelo valor declarado.

As ações passaram a ser negociadas ex-proventos no dia 3 de julho.

Com data de corte programada para o dia 31 de julho, investidores receberão os mesmos valores em juros sobre o capital próprio (JCP) no dia 1 de setembro. As ações passaram a ser negociadas ex-direitos a partir desta sessão de terça-feira, 1 de agosto.

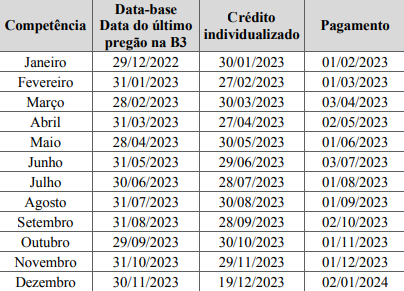

Veja o cronograma:

JCP mensais: Bradesco (BBDC4) paga R$ 0,01 por ação hoje

Nesta terça-feira, 1 de agosto, investidores de Bradesco (BBDC3)(BBDC4) posicionados em base acionária no dia 3 de julho receberão R$ 0,017249826 por ação ordinária e R$ 0,018974809 por ação preferencial, que, líquidos do imposto de renda na fonte de 15% (quinze por cento), correspondem a:

- – R$ 0,014662352 por ação ordinária; e

- – R$ 0,016128588 por ação preferencial, exceto para os acionistas pessoas jurídicas que estejam dispensados da referida tributação, que receberão pelo valor declarado.

As ações passaram a ser negociadas ex-proventos no dia 4 de julho.

E, ainda, o dia foi escolhido como a data-base para investidores receberem os mesmos valores em JCP (juros sobre o capital próprio) no dia 1 de setembro.

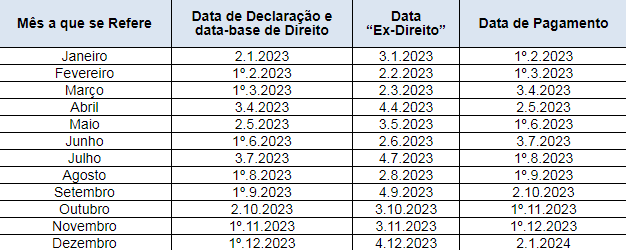

Veja o cronograma:

JCP: Vivo (VIVT3) ajusta valores por ação, do total de R$ 405 milhões

Em 17 de julho, a Telefônica Brasil (VIVT3), dona da Vivo, havia informado que realizaria o pagamento de juros sobre o capital próprio (JCP) na ordem de R$ 405 bilhões em termos brutos.

Na última segunda-feira, 31 de julho, a operadora alterou o valor por ação dos proventos.

O valor líquido por ação passou de R$ 0,20759500031 para R$ 0,20761977781, em razão de aquisições de ações mantidas em tesouraria no âmbito do programa de recompra de ações.

Farão jus aos créditos investidores posicionados em base acionária ao fim da sessão da última segunda-feira, 31 de julho.

Pagamentos serão efetuados, até, no máximo, o dia 30 de abril de 2024. A data vai ser definidamente oportunamente pela diretoria.

Dividendos: último dia para ter direito a R$ 54,2 milhões de Intelbras (INTB3)

A Intelbras (INTB3) vai pagar R$ 54.236.818,26, correspondente a R$ 0,165552439 por ação, em dividendos intercalares. Farão jus aos créditos investidores posicionados em base acionária ao final da sessão desta terça-feira, 1° de agosto.

Proventos estarão disponíveis em 15 de agosto.