Em semana mais curta no Brasil, bolsas aprofundaram perdas levadas por percepção de taxas de juros elevadas por mais tempo. No noticiário de hoje, restrições do uso de produtos da Apple (AAPL34) na China podem estender as perdas em NY. Japão reporta crescimento e Alemanha informa inflação persistente. Confira as análises selecionadas na semana!

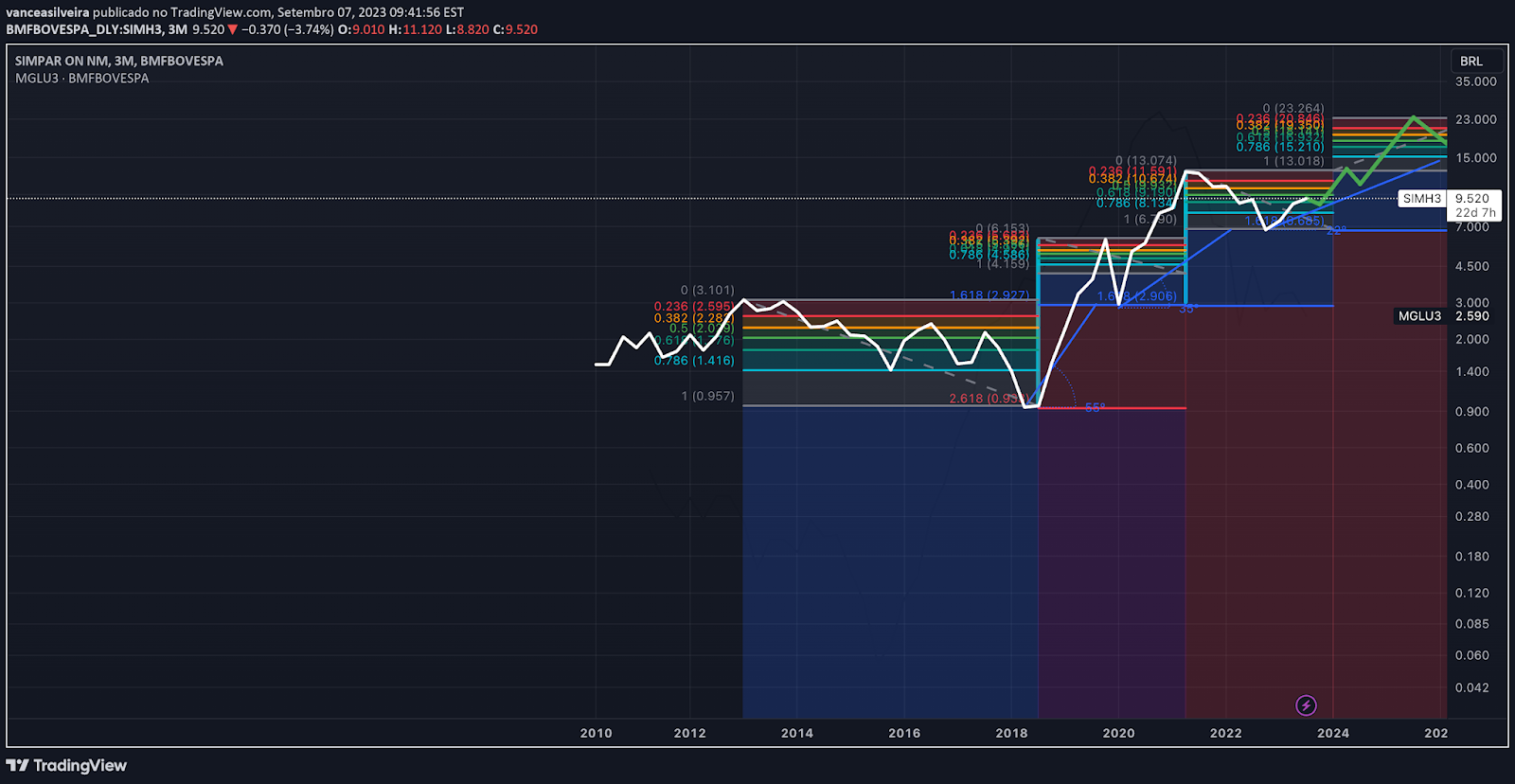

Van Silveira, sobre a Simpar (SIMH3)

A meu ver, próxima alta a caminho. Interessante como tudo está coincidente com os números de Fibonacci. Com base nesse padrão passado e na distância entre os vales, consigo enxergar esse movimento. De maneira fundamentalista, a ação também está barata. Vejo como bastante factível essa subida sem precisar esticar o múltiplo de maneira irracional.

Até o fim de 25 +/- (onde se daria o pico), a ação estaria negociando a umas 9x o lucro nos preços de hoje, sem considerar crescimento no valuation (EBIT anualizado do 2T23 cresceria apenas a inflação).

Porém, temos que Vamos (VAMO3) e JSL (JSLG3) ainda crescem fortes, além da possibilidade de destravar valor com o IPO da Automob + ativos da CS-Infra vão estar mais próximos da maturidade.

Por isso, é bem tangível o preço + dividendos darem um retorno de cerca de 142% do preço atual (R$ 9,50). Penso que a ação negociaria talvez a umas 15-17x o lucro no preço do próximo pico (+-R$ 23). (Ver a análise na íntegra).

GFauth

O dólar dos EUA é frequentemente considerado um ativo de refúgio seguro em momentos de incerteza econômica e volatilidade. Em um ambiente de inflação elevada, os investidores podem buscar o dólar como proteção contra a desvalorização de outras moedas.

Nos Estados Unidos, recentes dados econômicos mostrando números de emprego desfavoráveis estão se revelando benéficos no combate à inflação. Em contrapartida, indicadores de PMIs sinalizam uma economia que não está em desaceleração completa.

No entanto, o Bloco Europeu continua a lidar com uma inflação persistente, apesar das medidas de desestímulo do Banco Central Europeu (BCE), com os preços em alta e desafios econômicos em curso. Essa divergência nas tendências econômicas destaca os desafios enfrentados por ambas as regiões e suas implicações para a estabilidade econômica global.

Isso justifica e muito a fuga das moedas fortes: Euro, Libra, Franco, Coroa e Dólar Canadense.

Claramente, os fundos buscaram proteção em dólar e agora vemos o preço do índice DXY ganhando os 104 mil pontos.

As marcas-chave de preços de alta são 104,300 e 105,300, e as de baixa são 101,100 e 100. A marca dos 100 pontos é fundamental para a continuidade de baixa, assim como 105,300 para alta. Ao que podemos ver agora, o mercado não está tranquilo. (Ver mais sobre DXY).

Blackbull

O índice do dólar americano está prestes a atingir um novo pico de vários meses. O que mais contribui para a subida do DXY é o GBPUSD, com a libra a perder 0,45% em relação ao USD devido a comentários recentes do governador do Banco da Inglaterra.

Na quarta-feira, o governador Andrew Bailey falou diante do Comitê Seleto do Tesouro, dizendo: "Acho que estamos muito mais próximos agora do topo do ciclo (de aperto). E, portanto, não estou dizendo que estamos no topo do ciclo porque temos uma reunião por vir".

Caso tenha esquecido, o Banco da Inglaterra implementou aumentos das taxas em suas 14 reuniões anteriores, e espera-se que aumente os custos dos empréstimos mais uma vez no final deste mês, elevando a taxa para 5,5%.

As observações acima foram temperadas por comentários que sugerem que as taxas serão mais altas do que o esperado, dizendo "(Nós) estamos sinalizando que a queda da inflação continuará e – como já disse várias vezes – acho que será bastante acentuada." É este comentário posterior que pode ser a causa da queda da Libra Britânica abaixo do nível crucial de US$ 1,25, marcando seu valor mais baixo desde o início de junho. No entanto, pode haver apoio a este nível, uma vez que o viés de baixa se torna potencialmente exagerado. (Ver mais sobre moedas).

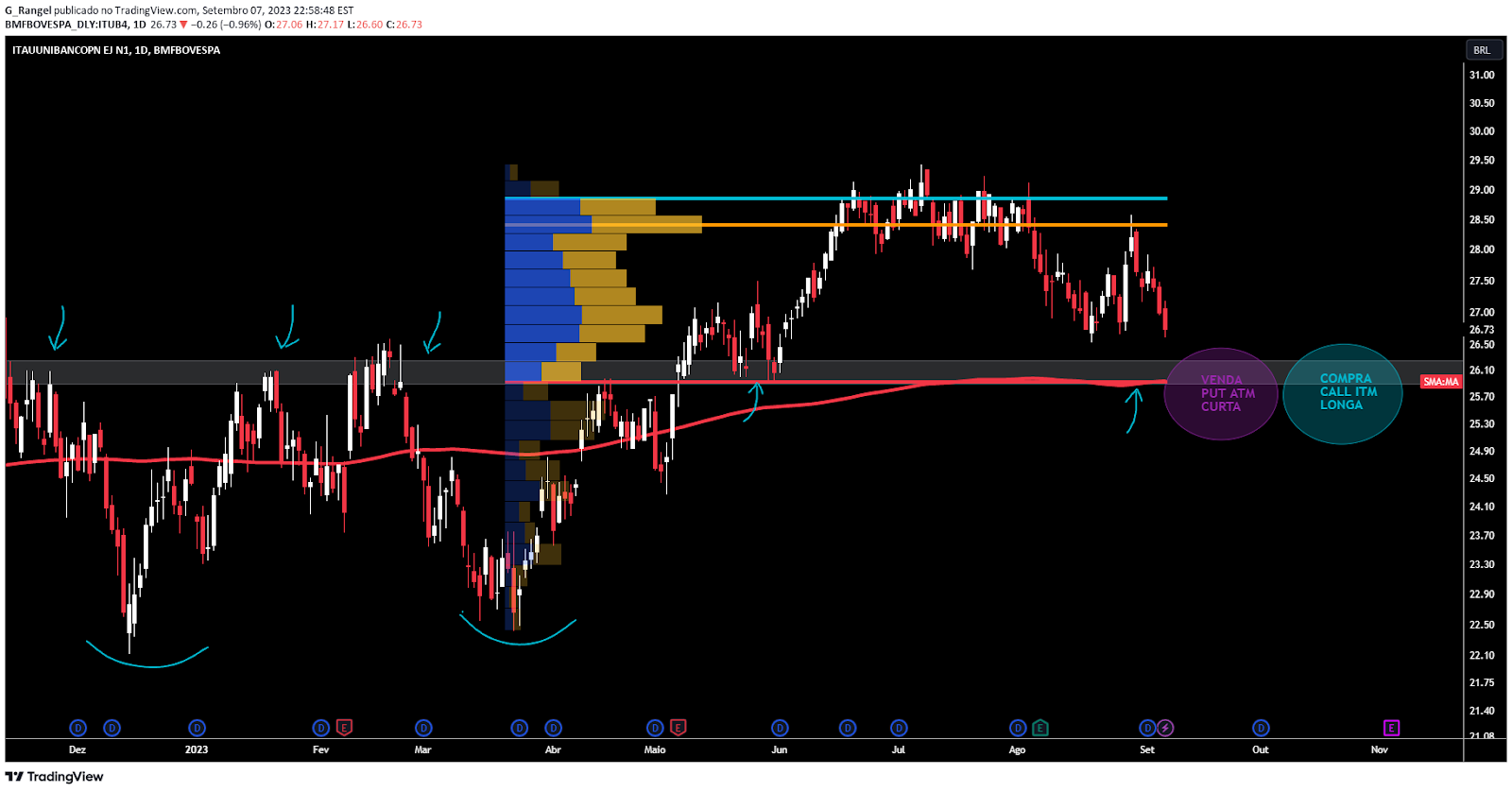

G Rangel, sobre o Itaú (ITUB4)

Desde que o resultado do Itaú (ITUB4) veio surpreendentemente bom, ele caiu cerca de 10%, por que será? Para os bons grafistas: distribuição/realização de lucros.

Enquanto os influenciadores do Instagram e do Twitter enxergavam oportunidades de compra na região do topo por conta do baita resultado recente, o pessoal da análise técnica (da minha escola, pelo menos) se via impossibilitado de pensar em compras pelo simples fato do STOP ESTAR MUITO CARO naquele momento.

O preço estava muito longe do nível chave e, apesar da tendência ser de alta, não estávamos em fase de exaustão para poder pensar em compras; ao contrário de agora.

Pois bem, agora o stop está barato e você tem a oportunidade de comprar o melhor banco do Brasil. Aquele, com os resultados estrondosos! – com um belo desconto, probabilidade de acerto interessante e um ótimo risco-retorno.

A maneira como escolhi operar foi por opções; vou vender puts com vencimento curto para strike R$26,00 / R$25,50 / R$25,00 e usar esse dinheiro para comprar calls com strike R$26,00 com vencimento longo. (Ver o gráfico dinâmico).