Falta de horizonte do fim de ciclo de juros nos EUA é fator relevante para manter pressão de alta no índice do Dólar (DXY), bem como frear performance no DJI e em demais bolsas

Confira o que os analistas do TradingView estão pensando:

Macd Bollinger

O mundo está em constante mudança. As coisas evoluem ou involuem, portanto, todas as previsões devem ser revisadas. Nas semanas anteriores, observamos o FED tentando adotar uma postura menos agressiva, o que contribuiu para enfraquecer o dólar americano em relação ao resto do mundo.

No entanto, recentemente, vimos o FED buscar um controle mais rígido da inflação, indicando uma postura mais agressiva, ou seja, hawkish. Isso afastou investidores dos mercados emergentes em busca de "proteção" nos títulos americanos.

Parece que economistas em todo o mundo não perceberam que controlar "preços administrados" (como petróleo e energia) não produzirá resultados por muito tempo, e os efeitos podem ser mais fortes do que o esforço para controlá-los.

No momento, o DXY está sendo impulsionado com força considerável pelos touros, e tudo isso graças à intervenção do FED. Muitos estão procurando obter uma renda "extra" nos próximos meses com poucos riscos. A marca de 100.000 parece ser um ponto psicológico importante tanto para o índice quanto para o IBOV, e é nessa região que os traders vão operar DXY.

Após vermos o índice tocar o fundo, o gráfico de médio prazo mostrou a possibilidade de um pivô de alta que se concretizou. Esse pivô de alta atingiu a região de “Duplo Áureo”. A região de 107,1K é um local de forte resistência. Ao atingir o “Duplo Áureo” temos duas possibilidades de correção – primeiramente, na região de 103,7K onde é uma correção de impulso forte.

No gráfico de curto prazo podemos ter o índice testando a região de 103,7K conforme imagem abaixo, pois, apesar de termos uma boa relação de juros com os títulos americanos, temos também excelentes empresas para serem compradas nos mercados emergentes, dando mais fôlego para a correção acontecer.

Piresnacci

A WEG (WEGE3) está lateralizada. Porém, após testar novamente o suporte, não deixou sinal para acreditarmos na volta ao topo da consolidação.

Pelo contrário, apresenta um candle de rompimento. Veremos se é um falso rompimento ou se de fato o ativo irá sair da consolidação. Existe um contexto de alinhamento de médias também. Para alta, seria ideal preço voltar acima da m200 e para queda, continuar abaixo.

Caso rompa definitivamente para baixo, os alvos da projeção de fibo estão no gráfico. Caso volte para dentro da consolidação, alvo na resistência dos 41,50 aproximadamente. Deixei exemplo do que o preço ''teria'' que fazer para movimento de baixa (amarelo) ou alta (azul).

Leo Sousa

Houve uma queda agressiva de 72 pontos desde o final de junho, quando o contrato V do Boi fez sua mínima nos 196, e o mercado ansiava por correção técnica que veio também de forma muito agressiva.

Quem tomou posição no rompimento dos 202/204 hoje surfa 30 pontos, rompendo os 50% de fibo, chegando perto dos 61,8%. Agora, mais uma vez o mercado aguarda novos motivadores. Uma possível correção seria saudável para uma continuidade do movimento de alta ou voltar a se alinhar com o mercado físico.

Na última segunda-feira (25) se iniciou a liquidação do contrato U e está 225,70 no momento. A meu ver, o índice Cepea levemente abaixo deve liquidar acima dos 220. Porém, o que se vê no mercado físico são negócios saindo 215/225 e o ágio grande para o mercado futuro – o que favorece uma correção do contrato V.

Uma operação que fica interessante de se acompanhar é uma spred entre U e V, que está em 10, atualmente – compra em U e venda em V.

Erick MFG

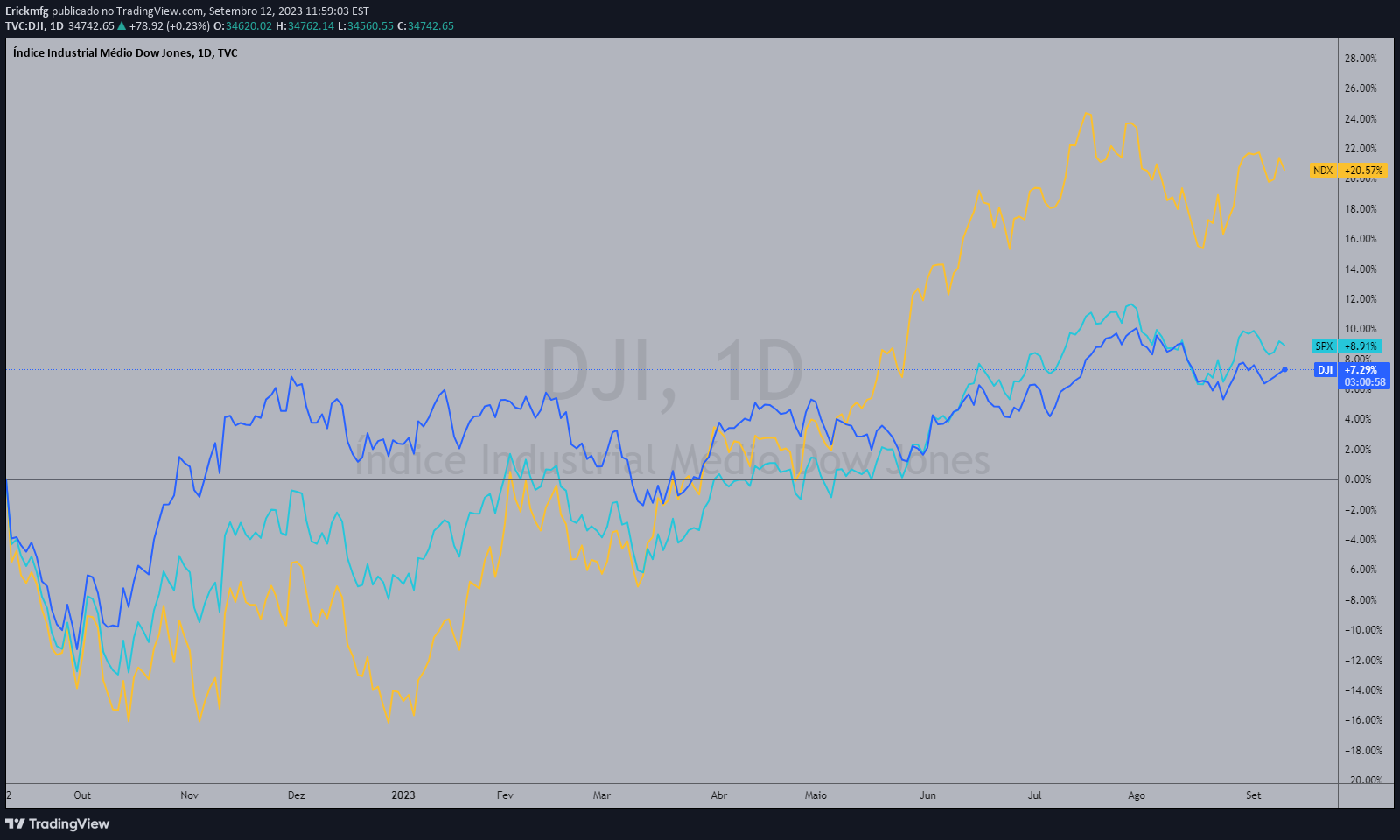

No último ano, especialmente a partir de março deste ano, as bolsas americanas voltaram a ter um desempenho positivo com a desaceleração da inflação e também com o Federal Reserve (FED) se aproximando do fim do ciclo de aperto monetário.

No entanto, podemos observar que o índice futuro Dow pouco se movimentou desde novembro do ano passado, permanecendo lateralizado. Isso se deve ao fato de o índice ter uma maior concentração de empresas industriais, que são mais sensíveis a taxas de juros elevadas devido à dificuldade de realizar investimentos e ao menor consumo por parte dos consumidores.

Daqui para frente, o interessante para o DJI é ficar atento às próximas movimentações da economia americana, que continua forte, com dados de PMI mostrando sinais de recuperação mais sólida.

O mercado de trabalho americano já começou a apresentar sinais de desaceleração. A preocupação agora é até que ponto essa desaceleração ocorrerá e se levará a economia americana a uma recessão, que é um dos maiores temas de debate no mercado atualmente: sem recessão, desaceleração suave ou desaceleração brusca?

Caso ocorra uma recessão, o Dow Jones tende a ter um desempenho ainda pior. Empresas industriais não se saem bem em períodos recessivos, mas isso pode criar uma oportunidade para um corte nas taxas de juros nos Estados Unidos e o eventual fim da recessão.

Disclaimer: As análises aqui apresentadas são apenas estudos. Elas não são recomendações de investimento, nem de compra nem de venda, tampouco refletem a opinião do veículo de mídia na qual estão sendo divulgadas. São estudos direcionados a pessoas com conhecimento e experiência no mercado financeiro.

Nossos Autores: MACD_Bollinger, Piresnacci, Leo Sousa e ErickMFG.