3R (RRRP3), Azul (AZUL4), BRF (BRFS3), BR Properties (BRPR3), Camil (CAML3), Gol (GOLL4), GPS (GGPS3), MRV (MRVE3) e PetroRecôncavo (RECV3) protagonizam o noticiário corporativo desta sexta-feira (14).

SpaceMercado

Veja aqui as principais notícias das grandes empresas brasileiras, entre avisos aos acionistas, comunicados ao mercado, fatos relevantes e mais informações da imprensa especializada:

Balanços

Camil (CAML3)

A Camil (CAML3) registrou um lucro líquido de R$ 64 milhões no primeiro trimestre fiscal deste ano, uma cifra 33,90% inferior ao registrado em igual intervalo de 2022.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) somou R$ 198,5 milhões no período, um recuo de 18,8% em relação ao registrado doze meses atrás.

A receita líquida saltou 10,70% em um ano, a R$ 2,654 bilhões.

As despesas gerais e administrativas somaram R$ 438,3 milhões, ao passo que o resultado financeiro líquido foi negativo em R$ 105,2 milhões, em função do aumento de despesas financeiras decorrentes de juros sobre financiamentos, com aumento da taxa de juros na base de comparação anual entre os períodos.

Em 31 de março, a dívida líquida totalizava R$ 4 bilhões, um crescimento de 16,8% em doze meses.

Informe corporativo

3R (RRRP3)

i. A 3R Petroleum (RRRP3) informou que a gestora BlackRock alterou sua participação acionária. A gestora norte-americana passou a deter 12.052.415 ações ordinárias (ON), o equivalente a 5,02% do capital social total.

ii. A 3R Petroleum (RRRP3) firmou junto à Companhia de Gás do Espírito Santo, ES Gás, por meio de sua subsidiária 3R Offshore, um contrato para fornecimento de gás natural produzido no Polo Peroá, localizada na bacia do Espírito Santo (ES).

O contrato estende-se por trinta meses, com prazo máximo em dezembro de 2025, e estima o fornecimento de 400 mil metros cúbicos por dia de gás natural.

Volumes de produção superiores ao compromisso estabelecido no acordo poderão ser negociados entre as partes e ofertados no mercado livre de gás natural.

O Polo Peroá registrou produção média de 568 mil metros cúbicos por dia de gás natural no segundo trimestre, além de possuir a capacidade atual de produção do ativo de cerca de 650 mil metros cúbicos por dia de gás natural.

Todo volume produzido era vendido para a Petrobras (PETR3)(PETR4), e atendia aos limites estabelecidos em contrato.

A entrada da companhia no mercado livre de gás natural simboliza uma etapa subsequente ao contrato firmado junto a Petrobras (PETR3) para processamento do gás natural na Unidade de Tratamento de Gás Natural de Cacimbas (UTGC), localizada no município de Linhares (ES).

Azul (AZUL4)

Na última quinta-feira, 13 de julho, a Azul (AZUL4) anunciou que sua subsidiária, Azul Secured Finance LLP, uma sociedade de responsabilidade limitada de Delaware, precificou uma oferta no exterior de US$ 800 milhões de títulos de dívida sênior com garantia prioritária e com uma remuneração de 11,930% e vencimento em 2028.

A oferta compõe o plano de reestruturação abrangente e permanente da companhia para otimizar a estrutura de capital e aumentar a posição de liquidez.

Os títulos serão garantidos pela companhia e suas subsidiárias Azul e Azul Linhas Aéreas Brasileiras S.A., IntelAzul S.A., ATS Viagens e Turismo Ltda., Azul IP Cayman Holdco Ltd. e Azul IP Cayman Ltd, além de ser garantida em uma base primária por um pacote de garantia compartilhada que também garante outras dívidas e outras obrigações.

O pacote de garantias compartilhadas compreende certos recebíveis gerados pelo TudoAzul (programa de fidelidade), certos recebíveis gerados pela Azul Viagens (negócio de pacotes de viagens) e certas marcas, nomes de domínio e algumas outras propriedades intelectuais usadas pelos negócios aéreos da Azul (excluída a Azul Cargo), TudoAzul e Azul Viagens.

A prioridade de pagamento relacionada aos Títulos de Dívida e a essas outras dívidas e outras obrigações vai ser estabelecida de acordo com um contrato entre credores.

Espera-se que a emissão seja concluída na próxima quinta-feira, 20 de julho, e a mesma sujeita-se às condições habituais de fechamento.

A empresa pretende usar os recursos líquidos para o pagamento de certas dívidas existentes e outras obrigações e também para outros fins corporativos.

BrasilAgro (AGRO3)

A BrasilAgro (AGRO3) agendou sua assembleia-geral ordinária (AGO) para o dia 24 de outubro. Mais informações sobre o evento serão divulgadas oportunamente, declarou a companhia na última quinta-feira, 13 de julho.

BRF (BRFS3)

A BRF (BRFS3) arrecadou R$ 5,4 bilhões em sua oferta subsequente de ações (follow-on). 600 milhões de papéis foram emitidos ao preço de R$ 9,00 cada, em um sinal de que a demanda pela operação foi 20% superior à prevista – com a colocação de 100 milhões de papéis à venda, em lote extra.

A precificação, contudo, foi 5,7% menor que a cotação dos papéis no fechamento anterior (R$ 9,54).

A acionista de referência Marfrig (MRFG3) permaneceu com 33,30% do capital social total do frigorífico.

O fundo soberano da Arábia Saudita para a segurança alimentar, Salic, detém agora pouco mais de 10% de participação. A Previ, outra acionista relevante, acompanhou a operação.

Banco Safra, Bradesco BBI, BTG Pactual, Citigroup, Itaú BBA, J.P. Morgan, UBS BB e XP Investimentos coordenaram a transação.

BR Properties (BRPR3)

Na última quinta-feira, 13 de julho, a BR Properties (BRPR3) comunicou aos seus acionistas, investidores e ao mercado em geral que recebeu, na presente data, uma notificação de sua controladora Slabs Investimentos.

No documento, a acionista informou ter realizado o protocolo do pedido de registro de uma oferta pública de aquisição de ações (OPA) de emissão da companhia para o cancelamento de sua inscrição de companhia aberta junto à Comissão de Valores Mobiliários (CVM).

O preço atribuído para cada ação-objeto da operação vai ser o mesmo preço por ação ofertado na oferta pública voluntária lançada pela ofertante para aquisição de ações de emissão da companhia, cujo leilão ocorreu em 10 de abril passado, no valor de R$ 64,00.

Esta cotação vai ser devidamente atualizada pela taxa básica de juros Selic, com prazo máximo na data de liquidação da OPA para cancelamento de registro, descontados os proventos e ajustada com base nas alterações ao capital social e número de ações remanescentes com a oferta pública de aquisição de ações voluntária.

Em quinze dias, acionistas titulares de, no mínimo, 10% das ações em circulação poderão requerer aos administradores a convocação de uma assembleia especial de acionistas titutares de ações em circulação para deliberar sobre realização de nova avaliação da companhia.

A ofertante solicitou a adoção de procedimento diferenciado para a operação, com utilização do quórum de adesão à oferta no cômputo do quórum de sucesso para cancelamento de registro.

A ofertante solicitou ainda a confirmação do entendimento de que, com a autorização da adoção de tal procedimento diferenciado, a Slabs pode proceder ao resgate das ações de emissão da companhia remanescentes, após finalizada a OPA.

Cogna (COGN3)

Rangel Garcia Barbosa deixa a vice-presidência de Produtos da Cogna (COGN3) a partir desta sexta-feira, 14 de julho. O comunicado foi feito no dia 27 de junho, em fato relevante.

De acordo com a Cogna, o executivo renunciou as suas funções para trilhar novos desafios pessoais.

Com a saída de Garcia Barbosa, a vice-presidência de Produtos não vai ser substituída e suas responsabilidades serão atribuídas para a vice-presidência de Experiência do Aluno e para a vice-presidência de Tecnologia.

Com esta decisão estratégica, a Cogna declarou estar focada cada vez mais em seus valores, especialmente, no pilar de sucesso de seus alunos, e busca gerar uma maior fluidez nas estruturas e nos processos.

EDP Brasil (ENBR3)

A EDP Brasil (ENBR3) informou que o seu volume de energia distribuída cresceu 1,6% no segundo trimestre deste ano, na base de comparação anual, a 6,7 milhões de MWh.

De acordo com a companhia, o número de clientes cativos cresceu 2,90%, ao passo que o número de clientes livres aumentou 16,50% entre abril e junho passados.

Equatorial (EQTL3)

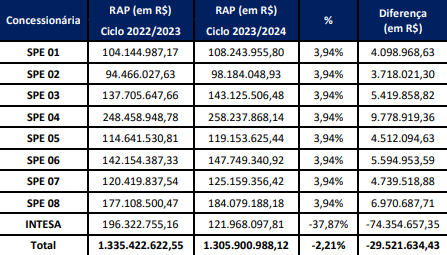

A Equatorial (EQTL3) informou que a receita anual permitida (RAP) para ativos de transmissão no ciclo 2023-2024 caiu 2,21%, na comparação com ciclo 2022-2023, para R$ 1,305 bilhão.

Veja:

Gol (GOLL4)

De acordo com dados preliminares e não auditados, a Gol (GOLL4) prevê que, no segundo trimestre, o prejuízo por ação (LPA) seja de cerca de R$ 1,05, ao passo que o prejuízo por ação depositária americana (LPADS) foi estimado em cerca de US$ 0,45.

A margem EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) no período foi estimada em aproximadamente 21%.

A receita unitária de passageiros (PRASK) esperada para o intervalo entre abril e junho deve vir cerca de 9,0% maior em comparação com o mesmo trimestre em 2022, impulsionado pela redução na oferta em 8% na comparação com os três meses anteriores.

A receita unitária total (RASK) aumentou aproximadamente 12,0% contra o ano anterior, impulsionada pelo aumento de receita de carga (Gollog), que mais do que dobrou sua receita comparativamente ao segundo trimestre de 2022, e do programa de fidelidade (Smiles), que registrou crescimento de cerca de 30,0% no mesmo período comparativo.

O custo unitário, excluídos o combustível e aeronaves dedicadas a cargas (CASK ExCombustível Ajustado3 ) deve ficar estável em relação ao segundo trimestre, principalmente devido a maiores despesas com peças de estoque e custos de devolução de aeronaves no período, compensada pelo aumento da oferta (ASK) em 14% na comparação com o ano anterior.

Os custos unitários com combustível (CASK combustível) devem apresentar redução de 18,0% comparativamente ao período entre abril e junho retrasados, devido à queda do preço médio do querosene de aviação (QAV) em cerca de 19,0%, compensado pela redução da etapa média, e o custo unitário total deve apresentar redução de 7,0% comparativamente ao segundo trimestre de 2022.

A alavancagem financeira, medida pelo indicador dívida líquida – EBITDA UDM2, foi de aproximadamente 7,2x em 30 de junho, uma redução de 2,2x frente ao quarto trimestre (ou 5,3x, conforme o IFRS-16).

Excluído o GOL SSN, o indicador seria de 6,0x (4,0x em IFRS-16). A liquidez total estimada no final do trimestre foi de R$4,1 bilhões.

GPS (GGSP3)

O GPS (GGPS3) aprovou a aquisição, por meio de sua controlada Graber Sistemas de Segurança, da totalidade das quotas de emissão das sociedades Campseg Vigilância e Segurança Patrimonial e Campseg Serviços de Facilities.

A Campseg presta serviços de segurança privada, vigilância, limpeza, monitoramento, portaria e recepção, com presença em sete estados e forte atuação em São Paulo (SP) e Minas Gerais (MG).

A companhia registrou receita bruta de aproximadamente R$ 329,0 milhões no período de doze meses (LTM) findo em 30 de junho passado.

O contrato de compra e venda referente à aquisição foi celebrado na última quinta-feira, 13 de julho, e a conclusão da aquisição condiciona-se ao cumprimento de obrigações e condições precedentes usuais nesse tipo de operação, inclusive sua submissão à aprovação do Conselho Administrativo de Defesa Econômica – CADE e autorização pelo Departamento de Polícia Federal (PF) do Ministério da Justiça e Segurança Pública (MJSP), conforme aplicável.

Por fim, a companhia esclarece que, por ter sido realizada por meio da compradora, a aquisição não depende da deliberação de assembleia-geral.

Irani (RANI3)

A Irani (RANI3) vai divulgar seu balanço financeiro referente ao segundo trimestre deste ano no dia 31 de julho, antes da abertura dos mercados.

No dia seguinte, 1 de agosto, a companhia realiza sua webinar de resultados, em língua portuguesa, com tradução simultânea para o inglês. A partir da próxima segunda-feira, 17 de julho, a Irani (RANI3) inicia seu período de silêncio.

JHSF (JHSF3)

A JHSF (JHSF3) informou que sua subsidiária, a JHSF Capital, atuante na área de M&A e gestão, acaba de concluir a transação para a aquisição de 33% do Shopping Cidade Jardim, por meio de um fundo imobiliário (FII) detido pela Gazit Brasil.

Essa foi uma das maiores transações do segmento imobiliário de alta renda no Brasil e inaugura o primeiro fundo de investimento imobiliário (FII) gerido pela JHSF Capital, com valor patrimonial aproximado de R$ 800 milhões.

Os recursos para a transação foram levantados por meio de distribuição de FIIs geridos pela JHSF Capital, junto a investidores do mercado de capitais, dentre eles, diversos tradicionais parceiros de negócios da companhia, o que marca assim o início das atividades operacionais de gestão de recursos de terceiros por parte da JHSF Capital.

JSL (JSLG3)

A JSL (JSLG3) vai investir R$ 190 milhões para atender um contrato de 60 meses com a CMPC Brasil, informou a Coluna do Broadcast, do jornal O Estado de S.Paulo.

Os recursos serão destinados para aquisição de equipamentos e programas de formação profissional.

Espera-se que mais de 1,8 milhão de metros cúbicos de madeira sejam transportados por ano.

As informações são de Coluna do Broadcast, do jornal O Estado de S.Paulo.

Klabin (KLBN11)

A Klabin (KLBN11) informou que a agência de classificação de risco S&P reafirmou os ratings BB+, na escala global, e BrAAA, na escala nacional, com a manutenção de perspectiva estável.

MRV (MRVE3)

Nesta sexta-feira, 14 de julho, a MRV (MRVE3) confirmou que precificou sua oferta subsequente de ações (follow-on) primária em R$ 12,80 por ação.

Com a operação, a construtora registrou um aumento de capital de R$ 1.000.793.600,00. 78.187.100 ações ordinárias foram emitidas. O capital social passou para R$ 5.975.961.822,75, dividido em 561.970.557 ações ordinárias, todas nominativas, escriturais e sem valor nominal.

Os papéis passarão a ser negociados na próxima segunda-feira, 17 de julho, e a liquidação foi prevista para a sessão seguinte, de 18 de julho (terça-feira).

O site Pipeline, do jornal Valor, havia informado que o lote adicional foi todo alocado, com demanda de quase cinco vezes o book, uma demonstração da retomada gradual de apetite de investidores locais e players do exterior.

Multiplan (MULT3)

Na última quinta-feira, 13 de julho, a agência de classificação de risco Fitch Ratings afirmou o rating nacional de longo prazo AAA(bra) da Multiplan (MULT3) e de suas sétima, décima e décima primeira emissões de debêntures, com perspectiva estável.

De acordo com os analistas, a nota reflete a forte posição de negócios da companhia como uma das principais operadoras de shopping centers no Brasil, com robusta carteira de ativos de elevada qualidade e altos índices de ocupação.

O rating se apoia na comprovada capacidade de a companhia reportar forte e resiliente geração de caixa operacional, mesmo ao longo de ciclos econômicos instáveis e quando considerada a natureza intensiva em capital da indústria.

A Multiplan demonstra conservadora disciplina financeira, apoiada por adequada liquidez, fortes métricas de crédito e importante flexibilidade financeira proveniente de sua robusta base de ativos desonerados, o que suporta seu amplo acesso ao crédito.

A perspectiva estável, por sua vez, contempla a expectativa de manutenção de sólidas métricas operacionais e financeiras, bem como reduzido risco de refinanciamento.

A conservadora estrutura de capital da companhia permite razoável espaço para eventuais movimentos de fortalecimento de sua base de ativos, sem maiores pressões nos ratings.

Petrobras (PETR3)(PETR4)

Em esclarecimento a uma notícia sobre a suspensão de serviços de suporte e apoio técnico à uma refinaria detida por Forbes & Manhattan, banco dono da Unidade de Industrialização do Xisto (SIX), no Paraná (PR), a Petrobras (PETR3)(PETR4) informou que o montante devido a ela era inferior a R$ 140 milhões do contrato celebrado.

A Forbes & Manhattan descumpriu obrigações contratuais, alegou a estatal.

O valor correto não foi informado. “No que tange ao valor devido pela Forbes à Petrobras mencionado na notícia, a companhia declarou que a informação não está correta. O montante divulgado refere-se, na verdade, ao valor total do contrato celebrado, e permanece a dívida em patamar inferior”, diz a companhia.

PetroRecôncavo (RECV3)

A PetroRecôncavo (RECV3) assinou um contrato de compra e venda para suprimento de gás natural para a Companhia Pernambucana de Gás, a Copergás.

O acordo estende-se por dez anos, com início previsto em 1 de janeiro de 2024. De acordo com a petroleira, o contrato possui natureza firme e inflexível, com possibilidade de fornecimento adicional, na modalidade interruptível e flexível, no caso de acerto entre as partes.

Os volumes firmes de fornecimento são de 150.000 metros cúbicos por dia em 2024 e 250.000 metros cúbicos por dia de gás natural no período compreendido entre os anos de 2025 e 2033.

O preço do gás natural fora constituído pela soma do repasse do custo de transporte com o preço da molécula.

O valor total estimado da parcela da molécula foi de R$ 1,6 bilhão.

Plano e Plano (PLPL3)

A Plano e Plano (PLPL3) registrou um valor geral de vendas (VGV) de R$ 589,9 milhões no segundo trimestre, um crescimento de 49,4% em relação ao mesmo período de 2022. Seis empreendimentos foram lançados no período.

As vendas líquidas contratadas entre abril e junho somaram R$ 578,90 milhões, valor 52,5% superior ao registrado no mesmo intervalo de 2022 (R$ 379,5 milhões).

No acumulado do ano, a construtora registrou R$ 1.125,6 bilhão, cifra 49,9% maior que a apresentada em igual período do ano anterior.

O preço médio das unidades vendidas foi de R$ 216,4 mil entre os meses de abril e junho, um aumento de 11,2% em comparação ao mesmo intervalo do ano anterior.

Sanepar (SAPR11)

A Saneamento Consultoria, formada por Aegea, Perfin e Kinea, venceu o leilão da PPP da Sanepar (SAPR11), realizado nesta sexta-feira (14). O novo contrato inclui os serviços de esgoto em 16 cidades da região Centro-Litoral e prevê R$ 1,2 bilhão de investimentos, ao longo de 24 anos e 2 meses, e a universalização até 2033.

A Aegea é líder no setor privado de água e esgoto e tem sido bastante ativa nas licitações, participando de praticamente todos os leilões, com lances competitivos. A companhia ainda não tinha concessões no Paraná, porém, já possui forte atuação na região Sul.

O grupo – também em parceria com a Perfin e a Kinea, acaba de assinar o contrato para a aquisição da Corsan (Companhia Riograndense de Saneamento), por R$ 4,15 bilhões — o que gerava dúvidas sobre o nível de agressividade na licitação.

"Este é nosso primeiro investimento no Estado, estamos conscientes da responsabilidade do projeto, e sabemos a dificuldade que é colocar o projeto na rua", disse Leandro Marin, vice-presidente de Operações da Aegea, logo após a vitória.

A PPP licitada nesta sexta é a primeira de três que a Sanepar planeja realizar. No início deste mês, a companhia abriu a consulta pública de outros dois projetos, também voltados a esgotamento sanitário, nas microrregiões Oeste e Centro-Leste do Estado. Somadas, as concessões deverão gerar investimento de R$ 4,7 bilhões, segundo a companhia.

(Valor Econômico)

Tim (TIMS3)

Na última quinta-feira, 13 de julho, a agência de classificação de risco Fitch Ratings publicou o rating nacional de longo prazo AAA(bra), com perspectiva estável, da TIM Brasil Serviços e Participações S.A., e atribuiu a nota AAA(bra) à primeira emissão de debêntures, no valor de R$ 4,25 bilhões, com garantias reais e prazo de cinco anos.

De acordo com os analistas, o rating reflete sua forte correlação com sua subsidiária, a terceira maior operadora de telefonia móvel do Brasil, TIM S.A – rating nacional de longo prazo AAA(bra), com perspectiva estável, da qual possui 67,0% de participação.

A Fitch pontua que o rating da TIM Brasil incorpora o forte perfil de negócios da subsidiária, sustentado por sua significativa participação de mercado e por seus indicadores de crédito conservadores, com baixa alavancagem e robusta liquidez.

A perspectiva estável, por sua vez, baseia-se na expectativa de que a TIM vai continuar a apresentar sólidos fluxos de caixa operacionais, com forte capacidade de distribuição de dividendos, que cubram o serviço das debêntures da TIM Brasil nos próximos cinco anos.

O rating contempla, ainda, o vínculo da TIM Brasil com sua controladora, a Telecom Italia S.p.A. (IDR – Issuer Default Rating – Rating de Inadimplência do Emissor BB-, perspectiva negativa).

A controladora possui 100% das ações da TIM Brasil, que possui perfil de crédito mais robusto, fortalecido por seu controle e sua proximidade com a TIM S.A.

De acordo com a metodologia da Fitch, restrições legais (ring-fencing) são permeáveis, pois não existe delimitação efetiva de dividendos, e a TIM e a TIM Brasil possuem suas próprias limitações de alavancagem.

O acesso e o controle também são permeáveis devido à presença dos acionistas minoritários da TIM e à limitada visibilidade de uma futura independência da subsidiária para administrar financiamentos externos e caixa próprios.

Esses fatores restringem uma análise do perfil de crédito da Tim Brasil, exclusivamente em bases isoladas de seu controlador.

Valid (VLID3)

A Cape Ann Asset Management Limited, por meio de seu conjunto de fundos de investimentos e carteiras administradas, reduziu a quantidade de ações ordinárias (ON) de Valid (VLID3) por eles detidas.

O ajuste levou a acionista à uma fatia representante inferior a 5% do capital social total da companhia.

As participações de Cape Ann na Empresa são estritamente para fins de investimento e não existe intenção de alterar o controle nem a composição da estrutura administrativa de Valid.

Além disso, a Cape Ann informou não possuir instrumentos derivados relacionados com a sociedade.

Não foi celebrado pela Cape Ann qualquer acordo ou contrato que regule o exercício do direito de voto ou a compra e venda de valores mobiliários de emissão da sociedade.

SpaceProventos

Blau (BLAU3)

A Blau (BLAU3) vai pagar R$ 33.218.946,48 em juros sobre o capital próprio (JCP), informou a companhia no dia 22 de junho.

O valor corresponde a R$ 0,1869586240 em termos brutos, sujeito à retenção do imposto de renda (IR) na fonte à alíquota de 15%.

De acordo com a empresa, R$ 12.338.074,65 serão pagos em parcela única nesta sexta-feira, 14 de julho. O saldo remanescente deve ser distribuído ainda neste ano, com prazo máximo em 31 de dezembro.

Farão jus aos créditos investidores posicionados em base acionária no dia 27 de junho. Desde 28 de junho, as ações passaram a ser negociadas “ex-juros sobre capital próprio”.

Mills (MILS3)

Nesta sexta-feira, 14 de julho, a Mills (MILS3) paga R$ 18.356.065,49 em juros sobre o capital próprio (JCP).

O montante corresponde a R$ 0,07600854 brutos, por ação da companhia, desconsideradas as ações mantidas em tesouraria, com retenção de 15% (quinze por cento) de imposto de renda (IR) na fonte, excetuados dessa retenção os acionistas comprovadamente imunes ou isentos, ou acionistas domiciliados em países para os quais a legislação estabeleça alíquotas diversas.

A distribuição possui como data-base de cálculo a posição acionária de 26 de junho (record date), o que inclui as negociações realizadas em tal data.

Desde 27 de junho, inclusive, as ações de emissão da companhia são negociadas “ex” dividendos.

Romi (ROMI3)

Nesta sexta-feira, 14 de julho, a Romi (ROMI3) paga juros sobre o capital próprio (JCP) no valor de R$ 18.634.149,45.

O montante corresponde a R$ 0,21 por ação. Terão direitos aos proventos os acionistas posicionados em base acionária no dia 13 de junho.

Desde 14 de junho, as ações são negociadas "ex-juros".

Não incidem sobre os juros qualquer atualização monetária no período compreendido entre a data do anúncio e a data do pagamento. Do montante do crédito de JCP, vai ser retido o imposto de renda (IR) na fonte, à alíquota de 15%, que resulta em JCP líquidos de R$ 0,1785 por ação.

Santander (SANB11)

O Santander (SANB11) comunicou, na última quinta-feira, 13 de julho, que o seu conselho de administração aprovou a proposta de distribuição de juros sobre o capital próprio (JCP) no montante bruto de R$ 1,5 bilhão, com base em resultados do segundo trimestrre.

O valor equivale a R$ 0,19206934435 por ação ordinária (ON)(SANB3), R$ 0,21127627878 por ação preferencial (PN)(SANB4) e R$ 0,40334562313 por Unit (SANB11).

Após dedução do Imposto de Renda (IR), o montante líquido vai ser de R$ 1.275 bilhão, equivalentes a R$ 0,16325894270 por ação ordinária, R$ 0,17958483697 por ação preferencial e R$ 0,34284377966 por Unit.

Acionistas inscritos na ação ao final do dia 20 de julho deste ano terão direito aos proventos.

Os JCP aprovados serão pagos a partir do dia 16 de agosto deste ano e imputados integralmente aos dividendos obrigatórios a serem distribuídos pela empresa referentes ao exercício de 2023.

Santos Brasil (STBP3)

A Santos Brasil (STBP3) vai pagar R$ 43.567.685,55 aos seus acionistas – R$ 37.144.151,88 em uma parcela de crédito dos juros sobre o capital próprio (JCP antecipados), relativos ao período de janeiro a março deste ano, e R$ 6.423.533,67 em dividendos intermediários.

Os valores líquidos do crédito em JCP serão de R$ 0,036537372 por ação e consideram a retenção do Imposto de Renda (IR) na fonte.

Os valores do crédito em dividendos intermediários equivalem a R$ 0,007433647 por ação.

Farão jus a remuneração investidores posicionados em base acionária ao fim da sessão desta sexta-feira, 14 de julho. A partir da próxima segunda-feira, 17 de julho, as ações passarão a ser negociadas ex-direitos.

Pagamentos serão efetuados no dia 31 de julho.

Unifique (FIQE3)

A Unifique (FIQE3) vai pagar R$ 15 milhões em juros sobre o capital próprio, o equivalente a R$ 0,042486946 por ação, já desconsideradas as ações em tesouraria.

Os créditos submetem-se à tributação pelo Imposto de Renda Retido na Fonte, à alíquota de 15%, exceto aos acionistas comprovadamente imunes ou isentos.

Farão jus aos proventos investidores posicionados em base acionária ao fim da sessão desta sexta-feira, 14 de julho.

Pagamentos serão efetuados em uma parcela única no dia 26 de julho.