O aumento de juros nos EUA tem tido um impacto negativo nos mercados em geral, particularmente

nos últimos dias quando ganhou força a idéia de que o aumento será bem mais rápido do que o

inicialmente sugerido.

Há cerca de seis meses atrás, o consenso era que o aumento seria bastante gradual, com quatro aumentos de 25pb em 2022. Atualmente, o mercado precifica um aumento de 50pb na reunião de maio e diversos outros aumentos em 2022.

Isto teve um impacto negativo nos mercados de ações, principalmente nos EUA, mas também no Brasil. Para a Guide Investimentos, é bem provável que aconteça um repique do mercado nos próximos dias.

"As taxas de juros de mercado nos EUA já estão perto de 3%, nível que serviu de suporte no passado. Além disso, a queda do Ibovespa e S&P foi grande nos últimos dias, levando o IFR (índice de força relativa) do índice para cerca de 30, nível considerado “sobrevendido”, onde uma chance de repique no curto prazo é elevada", aponta relatório assinado pela equipe formada por Fernando Siqueira, Rodrigo Crespi e Gabriel Gracia.

Conforme os analistas, uma alta mais consistente dos mercados depende de sinais claros de desaceleração na inflação, o que deve acontecer em breve no Brasil – e mais tarde nos EUA.

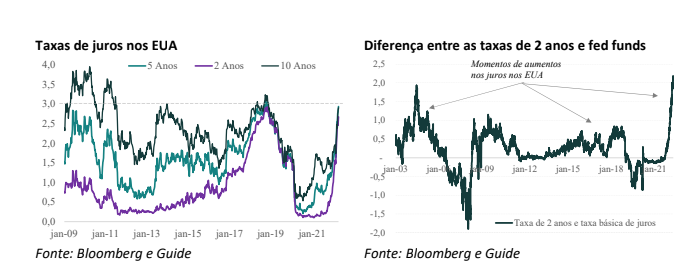

Como pode ser visto na figura abaixo (lado esquerdo), as taxas de juros nos EUA aumentaram substancialmente nos últimos meses, particularmente as taxas de curto prazo, como 1 e 2 anos.

Isto se deve à expectativa de aumento de juros nos EUA, que foi confirmada na reunião de março quando o Federal Reserve aumentou a taxa básica de juros de entre 0,0% e 0,25% para o intervalo de 0,25% a 0,50%.

Desde então, o aumento acentuado da inflação levou o mercado a precificar uma aceleração do ritmo de aumento dos juros. Como pode ser visto na figura abaixo (lado direito), a diferença entre as taxas de juros de 2 anos e a taxa básica de juros estão em níveis recordes dos últimos 20 anos.

"Ou seja, o mercado já está precificando que este ciclo de aumento de juros será mais intenso que os

anteriores. Como já mencionamos, o impacto disto foi negativo pro mercado, mas parece que a maior

parte do ajuste nas projeções já foi feito, o que explica nossa visão de que uma repique no curto prazo

é cada vez mais provável", ressalta a Guide.

Mais análises

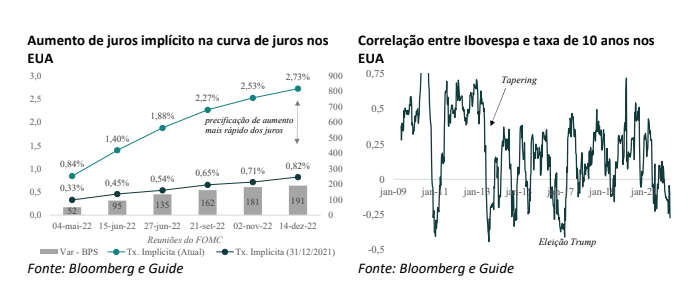

Outra forma de analisar a mudança nas expectativas é comparar a curva de juros no início do ano e

atualmente. Como pode ser visto na figura abaixo (lado esquerdo), o mercado de juros americano

precificava que a taxa de juros ao final de 2022 seria de aproximadamente 0,8% em 31/12/2021.

Atualmente, o mercado precifica que a taxa básica irá para 2,7% ao final de 2022. Uma mudança de

aproximadamente 200bps em menos de seis meses. Também neste caso, há alguns pontos positivos:

a precificação dos aumentos de juros já embute uma aceleração para 50bps nas próximas reuniões e, portanto, há menos espaço para grandes alterações no curto prazo. Seria necessário mais surpresas negativas com a inflação para justificar grandes aumentos nos juros nos EUA.

A correlação entre juros e bolsa é complexa, afirmam os analistas da Guide. Em momentos de crise, tanto os juros quanto o preço das ações caem; excluindo as crises, normalmente os juros e bolsas tendem a subir juntos (por exemplo, quando há aceleração do crescimento econômico). Mas há momentos em que o aumento de juros pode acabar “derrubando” a bolsa, como aconteceu nos últimos dias.

Uma expectativa de aumento de juros muito elevada, tende a gerar pressões sobre outros ativos pela “concorrência na carteira” dos investidores (fluxo de saída de RV e migração para RF) e por acabar reduzindo as previsões de crescimento, o que é ruim para o mercado de ações. Acreditamos que já vimos todas estas situações desde a pandemia.

E como pode ser visto no gráfico abaixo (lado direito), recentemente entramos na fase de correlação negativa entre juros e bolsa, assim como havia ocorrido em outros momentos de aperto monetário.

Outro ponto relevante, apontado no relatório da Guide, é que a inflação já dá sinais de arrefecimento, principalmente no Brasil. Por exemplo, a inflação medida pelo IGP-M está diminuindo há alguns meses e a apreciação recente do Real de contribuir para manter a tendência de queda do IGP-M.

"Só para ilustrar este ponto, o preço dos combustíveis também deve ter queda nos próximos dias em função da queda do preço dos combustíveis no mercado internacional", pontua o documento.

No mercado internacional, e nos EUA em particular, a inflação ainda não deu sinais de arrefecimento.

Contudo, já se percebe que os aumentos nos preços das commodities desacelerou, o que é um indicador

antecedente de inflação, dizem os analistas. Acreditamos que uma melhora mais duradoura dos mercados depende destes sinais de desaceleração da inflação, tanto nos EUA como em outros países desenvolvidos".

Segundo a Guide, o impacto negativo deste aumento já está bem precificado no mercado de ações, particularmente no Brasil.

O Ibovespa voltou para 110 mil pontos e o IFR já está perto de 30, região considerada “sobrevendida” (e onde a chance de um repique é elevada), a taxa de juros de 10 anos nos EUA está perto de 3%, nível atingido em outros momentos recentes de aperto monetário nos EUA.

Outro ponto relevante: o preço das commodities já arrefeceram nos últimos dias, tanto em função do lockdown na China como em função das expectativas de desaceleração da economia americana após os aumentos de juros, o que tende a arrefecer a inflação.

O que esperar do Ibovespa?

"Mantemos nosso target de 130 mil pontos para o Ibovespa ao final de 2022. Também mantemos nossa preferência por small caps. Acreditamos que no curtíssimo prazo, os produtores de commodities como Vale e Usiminas podem ter uma alta mais forte dado que foram os nomes que mais sofreram na correção recente", afirma a equipe da Guide.

"Olhando o ano de 2022, mantemos nossa preferencia por nomes mais voltados para a economia brasileira, como varejo (Soma e Vivara por exemplo), empresas de transportes (Movida por exemplo), administradores de shoppings (Multiplan por exemplo).