Com a vacinação contra a COVID-19 avançando, a tão esperada retomada econômica começa a ganhar contornos. Pelo menos é o que acreditam as pequenas e médias empresas, que estão atrás de crédito. Segundo pesquisa realizada pela Boa Vista, empresa de proteção ao crédito, em agosto deste ano, 52% das PMEs (Pequenas e Médias Empresas) afirmaram que vão buscar financiamento para ajudar a conter os impactos da crise. Outros 20% responderam que estão avaliando a necessidade de tomar crédito. As expectativas do Banco Central corroboram. Segundo a autoridade monetária, o crédito para empresas deve fechar 2021 com alta de 8%, enquanto em 2022 o crescimento deve ser de 5%.

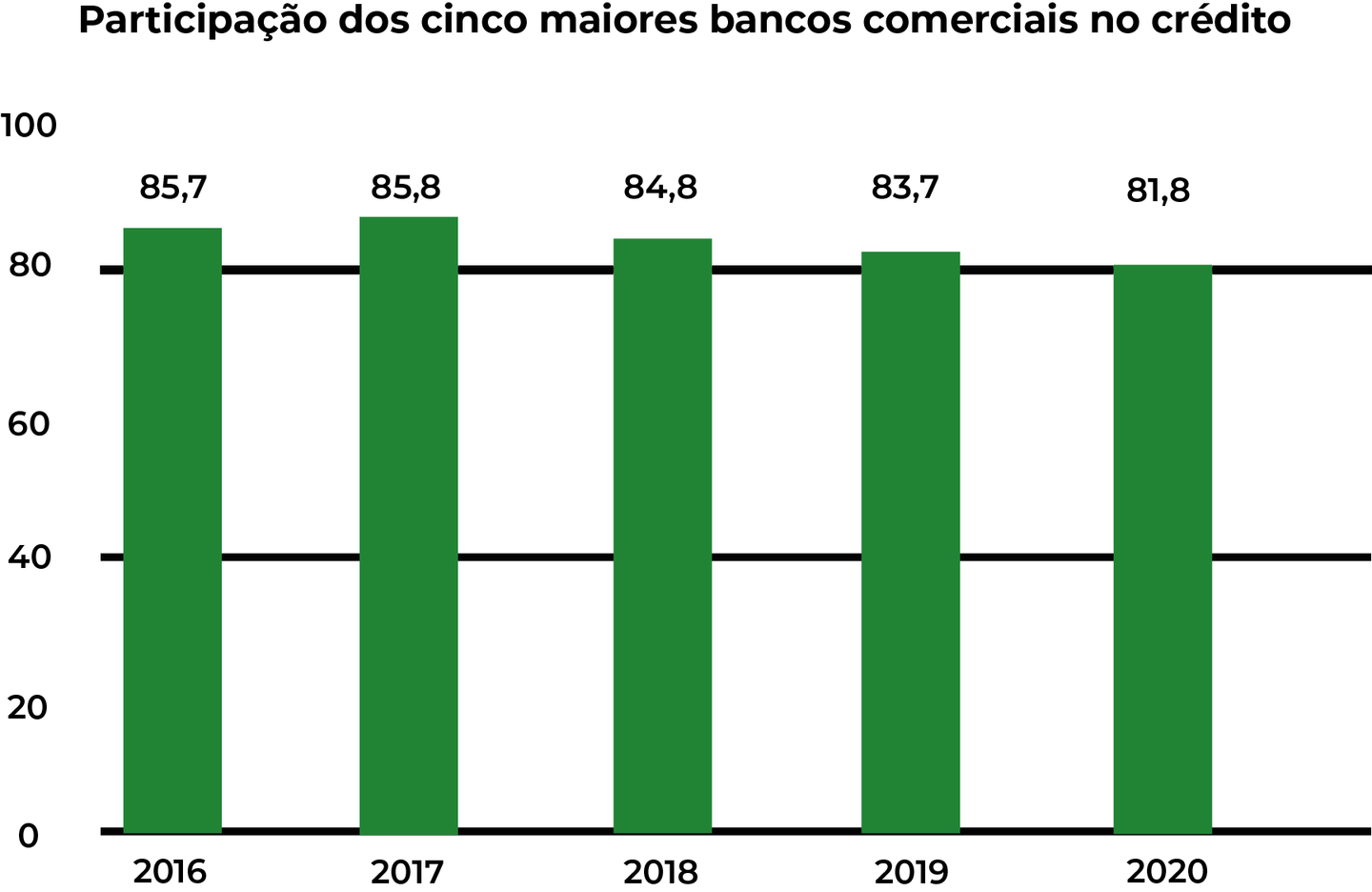

Onde eles vão buscar esse dinheiro? Ainda de acordo com esse levantamento, oito em cada dez empresários responderam que vão recorrer aos bancos tradicionais, número que está em linha com os dados de concentração bancária divulgados pelo BC em junho deste ano: em 2020, de cada R$ 100 emprestados, R$ 81 foram por meio dos cinco “bancões”: Bradesco, Santander, Itaú Unibanco, Caixa Econômica Federal e Banco do Brasil

Esse número, porém, já foi maior. Em 2017, os bancos tradicionais eram responsáveis por 85,8% do crédito e vem caindo desde então.

Fonte: Banco Central

Entre os motivos para essa diminuição está a participação cada vez maior das fintechs de crédito — ou creditechs — no cenário. Um levantamento realizado por duas principais entidades do setor, ABCD (Associação Brasileira de Crédito Digital) e ABFintehcs (Associação Brasileira de Fintechs) mostrou que a concessão de crédito por meio de plataformas digitais triplicou em 2020, passando de R$ 3 bilhões em empréstimos concedidos em 2019 para R$ 10 bilhões em 2020.

Em um mercado com R$ 4 trilhões de tamanho, o montante movimentado pelas techs ainda representa apenas uma lasca do bolo, mas segundo Marcos Travassos, CEO da Money Money Invest — creditech com foco em P2P Lending, modalidade que oferece, ao mesmo tempo, crédito para PMEs e opções de investimento por meio de uma plataforma digital —, esse crescimento deve se intensificar a partir de agora, principalmente com a chegada do open banking.

Em entrevista à SpaceMoney, Travassos falou também sobre a necessidade de investidores institucionais reverem a precificação do risco operacional para funding de startups. Hoje, afirma ele, é muito mais caro para uma fintech que para um banco buscar recursos no mercado financeiro. Quando essa balança se equalizar diz o CEO, a diferença do custo de crédito para o tomador cairá de forma “gritante”.

Confira:

A concentração bancária tem diminuído nos últimos anos. Você enxerga uma maior participação das fintechs de crédito como parte dessa mudança de cenário?

Sim. Tanto é que o Banco Central divulgou que, atualmente, 81% do crédito no Brasil é fornecido pelos cinco maiores bancos, mas que em 2017 era 86%. A participação dos bancões no crédito tem diminuído bastante, o que por um lado tem participação do auxílio emergencial e do Pronampe [Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte, lançado como recurso emergencial pelo governo federal na pandemia], mas parte é em função de uma maior participação das fintechs.

Recentemente, a Febraban “respondeu” a uma associação de fintechs, citando altos juros praticados por elas para crédito, que seriam até mais altos que nos bancos tradicionais. Na sua visão, as fintechs hoje estão entregando o que prometem?

Do ponto de vista de tecnologia, elas oferecem experiência melhor que os bancos. O que o Nubank oferece para a pessoa física é melhor que os bancos tradicionais oferecem, por exemplo. Mas não tem milagre. Dinheiro tem preço e quem dá o preço é o mercado, que ainda sobreprecifica as fintechs. Quando uma fintech vai ao mercado buscar dinheiro, fica mais caro que para o banco. Então, só de as fintechs conseguirem concorrer com os bancos já é uma vitória. Quando os investidores institucionais e assets começarem a reprecificar o risco operacional das fintechs, essa diferença [no custo de crédito para o cliente final] vai aparecer e ficar gritante, uma vez que a despesa operacional das fintechs é infinitamente menor.

Como você avalia a participação das instituições financeiras tradicionais nesse meio, que criam plataformas de negócio modeladas como fintechs, mas que têm por trás os cofres dos bancos?

Os bancões têm um ‘legado analógico’ e não conseguem fugir disso. Por mais que você tenha roupagem tecnológica, a estrutura por trás ainda é analógica. Claro que já existem alguns bancos privados com bom atendimento, mas é muito diferente. Eles ainda insistem em vender produtos que as pessoas não querem comprar, por exemplo. É uma prática antiga que não acabou e não vai acabar, porque eles têm duas mil agências, 20 mil gerentes e distribuem metas [de venda desses produtos]. O que eles podem fazer para competir é comprar uma fintech e abastecer com funding, mas transformar o legado atual em digital é difícil. Eles têm o mercado, enquanto as fintechs têm a tecnologia. Eles precisam encontrar esse ‘estado da arte tecnológico’, que as fintechs já têm, antes que as startups peguem uma fatia relevante do mercado. É uma corrida. Quem vai chegar lá primeiro, nós vamos descobrir mais para frente. Mas já temos empresas como Nubank e XP que têm valuation incrivelmente grande, maior do que de muitos bancos.

Quais dores as fintechs podem resolver que ainda não são contempladas pelas instituições financeiras?

Experiência. Essa é uma percepção pessoal minha, mas acredito que todo jovem, até a faixa dos 40 anos, quer uma experiência mais digital. Ninguém mais quer passar em uma porta giratória, mas se você tem conta em um banco tradicional, tem coisas que até hoje você só resolve indo à agência. Essa experiência diferenciada das fintechs vem de um propósito, que é diferente do banco. A fintech só existe porque tem uma dor no mercado. O Nubank, por exemplo, democratizou o cartão de crédito para quem nem tinha conta em banco. Era um limite pequeno, mas o cara que nunca teve cartão passou a ter acesso.

Na Money Money nós democratizamos de verdade o crédito para pequenas e médias empresas, que quando iam ao banco buscar recursos precisavam deixar como garantia um recebível, imóvel ou carro. Então esse é o propósito das fintechs: crescer e prosperar atendendo um nicho desamparado de pessoas.

Só o segmento de P2P, no qual a Money Money está posicionada, conta com 11 startups, segundo levantamento da abfintechs (Associação Brasileira de Fintechs) em agosto. Esse "nicho desamparado" é grande o suficiente para todo mundo?

Cabe até mais. Segundo o Sebrae, o país conta com 20 milhões de empresas. Claro que nem todas são elegíveis a crédito, mas hoje a carteira de crédito no Brasil está em cerca de R$ 4 trilhões, o que corresponde a 52% do PIB. Em economias mais maduras, como Europa e EUA, essa relação está sempre perto dos 100%. Desses R$ 4 trilhões, se você recortar entre pessoas físicas e jurídicas, a fatia das PMEs fica em torno de R$ 500 bilhões. Hoje, cinco grandes bancos são responsáveis por 81% dessa carteira, ou seja, faltam agentes financeiros.

Agora imagine se houver um deslocamento desses 52% do PIB para 60%. Estamos falando aí de R$ 50 bilhões a R$ 100 bilhões a mais de crédito para PMEs. R$ 50 bilhões é dinheiro demais para cinco bancos que já têm balanço recheado. Não faz sentido nem para eles empilhar tanto dinheiro. E, pelo lado das fintechs, quando a carteira de uma Money Money atingir R$ 1 bilhão por ano, ela será muito grande, então há espaço para mais atores.

Nosso sistema financeiro é bem organizado e o Banco Central está de fato interessado em diluir o crédito entre diversos atores. Mesmo no que pese as crises econômicas, existe um cenário muito bom para crescimento por conta disso.

Qual é o maior desafio que a Money Money enxerga para as creditechs [fintechs de crédito] hoje e no próximo ano?

A tese fundamental para qualquer empresa é prosperar, mas não só boas teses prosperam. O grande desafio é a execução, que passa por você conseguir desde a concepção, da tese de investimento, uma tecnologia que seja capaz de amenizar aquela dor que foi identificada no mercado. Aí você passa para o MVP, que é o mínimo produto viável, para testar essa solução, fazer mudanças, se convencer de que ela funciona e existe. E aí vem a hora de tracionar, antes de escalar. Esse momento de tração é a hora que a fintech está com menos fôlego… Não tem dinheiro para contratar um time de executivos — e a ideia nem é essa. É pegar pessoas que não são desse mundo para treinar, se desenvolver, crescer e reter esses talentos. Chega uma hora que você alcança um tamanho em que a capacidade individual se torna fundamental. [O desafio] É atrair e reter capital humano e levantar capital para investir em tecnologia que otimize processos, senão o perigo é virar uma “fintech banco”. Perde o propósito.

Então, resumindo, são dois grandes principais desafios: atrair e reter talentos e ter a possibilidade de continuar investindo em tecnologia de forma contínua para otimizar processos.

Você falou sobre a experiência no atendimento e na entrevista que fizemos com a Juliana [sócia e responsável pelas áreas de marketing e atendimento na Money Money], ela destacou o lado humano do atendimento, de ligar e fazer reuniões com os clientes. Como equacionar a necessidade de ser escalável de uma fintech sem perder essa “humanidade”?

Depois de muitos conflitos, decidimos que somos “figitais”, uma mescla entre físico e digital. Alguns dos nossos tomadores de crédito e investidores querem um super atendimento digital, que já resolva o problema deles, e a gente entrega essa experiência. Mas no last mile do atendimento, quem quiser alguém que dê uma mão fisicamente, a gente faz isso também. Para as empresas, por exemplo, temos todo um processo de onboard digital em que ele conta a história dele de forma pragmática, entrega a documentação, e eu já recebo o rating dele para aprovação da proposta. Mas antes de fechar a operação, temos uma pessoa na área de sucesso com o cliente que faz uma aproximação. A gente é fintech, digital, escalável, mas com relacionamento físico na última milha. Isso dá muito certo tanto para as empresas quanto para os investidores.

Ainda sobre experiência do cliente, como você enxerga a influência do Open banking nas creditechs e, especificamente, no negócio da Money Money? Teoricamente, o modelo estimulará uma maior concorrência no setor de crédito. Como manter a competitividade?

A Money Money tem uma tese de negócios que se torna muito competitiva com o open banking. Já estamos trabalhando na tecnologia para isso. Qual é a diferença entre a Money Money e um Bradesco hoje? Os bancões têm o histórico do cliente. Nós temos outras formas para fazer nossa análise, que são eficientes, visto que nossa taxa de inadimplência é baixíssima, mas em alguns casos nós não aprovamos por alguma dúvida. Na dúvida, a gente não faz. PMEs não costumam ter balanços auditados, o que vale é a movimentação bancária, que só os bancos têm acesso.

O que muda com o open banking é justamente isso: os dados não são deles, são do cliente e ele faz o que quiser com eles. Inclusive pegar crédito com uma fintech. Se o cliente me dá acesso às suas informações, eu vou na base de dados do Bradesco, Itaú ou Santander e pego todas as informações que me interessam sobre a empresa. Com isso, terei uma decisão ainda mais assertiva.

Então, o nível de informação que poderemos ter acesso com o open banking tornará nossa capacidade de oferecer crédito minimamente igual à dos grandes bancos. Por isso vejo o open banking como a verdadeira disrupção do mercado de crédito.

Pelo lado dos investidores, o P2P se posiciona como “a nova renda fixa”, oferecendo possibilidade de rendimentos mais altos que os títulos tradicionais e com risco equilibrado. Agora, com a subida dos juros e da inflação, a renda fixa está cada vez mais atrativa. Os títulos prefixados do Tesouro Direto, por exemplo, já estão pagando 11% ao ano a risco quase zero. Qual será a estratégia para o P2P continuar atraindo investidores?

Inegável que com a Selic subindo você consegue, livre de risco, títulos 10, 11%, mas tem a questão do prazo. Vai conseguir isso com prazos de quatro, cinco anos. Ainda considero que o P2P será a nova renda fixa, pois abre a possibilidade de o investidor ter ganhos como os bancos ganham dinheiro: emprestando.

No P2P, a grande inteligência é pulverizar o risco. A gente tem média de rentabilidade entre 26 e 27% ao ano. Se juntar a inadimplência de todas as fintechs do setor, vai encontrar algo em torno de 6%. Ninguém vai se sair muito melhor que a média do mercado em rentabilidade e nem em probabilidade ou severidade de perda. Então, pulverizando o risco, a chance de a sua perda ser maior do que a perda média das fintechs é pequena. Se juntar todas e a perda for de 6% e a sua carteira está a 27%, mesmo considerando essa perda ainda teria, no mínimo, 300% do CDI.

Tem aí uma questão de educação financeira, de entender como [o produto] funciona. Se souber pulverizar o risco, com o P2P você tem uma nova renda fixa na carteira. Além disso, ninguém vai colocar 100% da carteira em P2P. Seria contraditório aconselhar as pessoas a pulverizarem seus investimentos dentro da plataforma, mas não diversificarem suas carteiras macro.

Quanto você recomendaria que os investidores alocassem das suas carteiras em P2P?

Não há verdades absolutas, mas, conservadores por volta de 10%; moderados, 20%; e arrojados até 30%.