A Proposta de Emenda à Constituição (PEC) dos Benefícios Sociais aprovada no Congresso Nacional na quarta-feira (13), deve injetar R$ 16,3 bilhões no varejo, de acordo com projeções da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC).

“A previsão é que os ramos de hiper, super e minimercados (R$ 5,53 bilhões); combustíveis e lubrificantes (R$ 3,03 bilhões); e as lojas de tecidos, vestuário e calçados (R$ 2,32 bilhões) sejam os mais beneficiados pela aprovação total da PEC”, diz a entidade.

Confira a pesquisa aqui.

Algumas das empresas mais reconhecidas do setor desempenhavam fortes altas durante a sessão.

As companhias mais ligadas ao e-commerce, Americanas (AMER3), Magazine Luiza (MGLU3) e Via (VIIA3) subiam 3,06%, 6,36% e 4,76%, aos preços de R$ 17,17, R$ 3,01 e R$ 2,64, às 12:31 desta quinta-feira (14), respectivamente.

As empresas de hiper, super e minimercados como Assaí (ASAI3), Carrefour (CRFB3) e Pão de Açúcar (PCAR3) têm direções mistas. Assaí (ASAI3) e Pão de Açúcar (PCAR3) recuavam 0,07% e 2,41%, respectivamente, por volta de 12:30. Enquanto isso, o Carrefour (CRFB3) subia 1,16%.

Nesta manhã, o BTG Pactual publicou o relatório “Varejo & Consumo: Prévia dos resultados do 2T22 – Mais racional em meio ao caos”, assinado pelos analistas Gabriel Disselli, Luiz Guanais, Luiz Temporini e Victor Rogatis.

Assim como nos trimestres anteriores, a recuperação deve ser desigual entre os segmentos, estimam.

No lado do e-commerce, esperam que o Magazine Luiza registre um crescimento de 8% a/a no GMV online (GMV consolidado +7% a/a), enquanto a Americanas provavelmente vai registrar um crescimento de 6% a/a no GMV online, juntamente com um crescimento de SSS de 11% a/a, novamente com performance melhor em relação aos players locais.

Dada a tendência de desaceleração da receita líquida (esperam que o GMV combinado de MELI34, MGLU3, AMER3 e VIIA3 cresça 9% a/a vs. +18% a/a no 1T22) e do unit economics pressionado, apesar dos esforços recentes para melhorar as margens e os take rates, o viés negativo do segmento deve persistir no curto prazo.

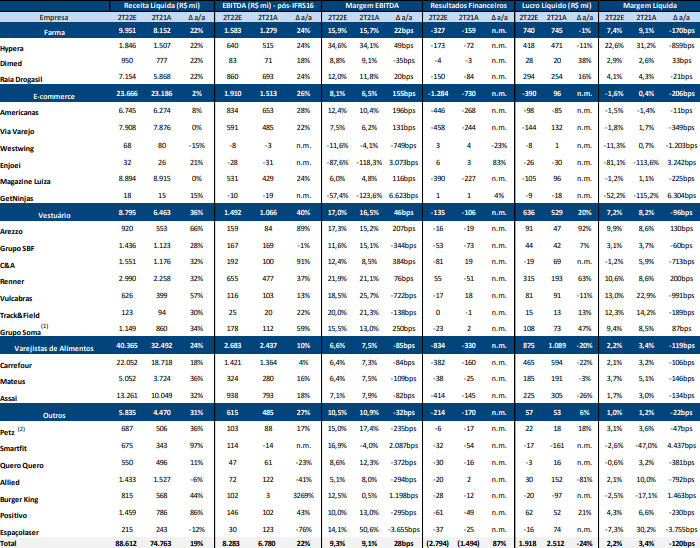

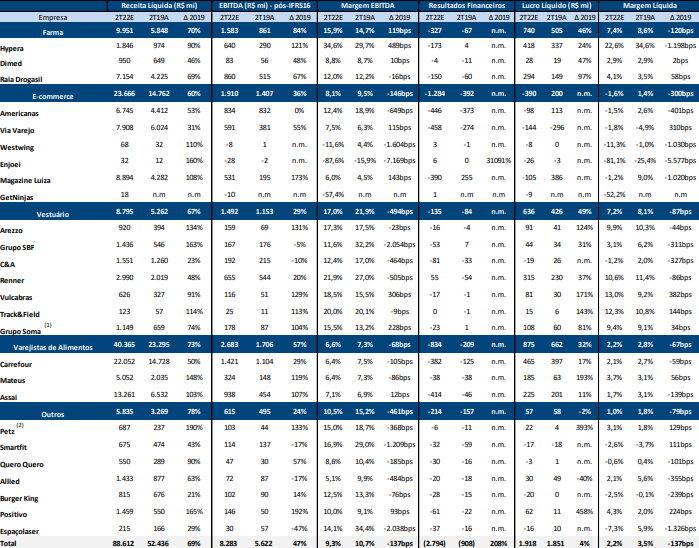

Veja a seguir as estimativas do BTG para o setor e os segmentos de varejo:

Na comparação com o segundo trimestre de 2021:

Na comparação com o segundo trimestre de 2019 (o último pré-pandemia de Covid-19):