Em processo de recuperação judicial desde 2016, a Oi deu, recentemente, um novo passo em direção a sua reestruturação financeira: em dezembro a empresa brasileira de telecomunicações vendeu seus ativos móveis por R$ 16,5 bilhões para um consórcio formado pelas operadoras Vivo, Tim e Claro.

Agora, livre dos custos com a telefonia móvel, a companhia voltará seu foco para o setor operacional e para a criação de uma rede neutra de infraestrutura de fibra óptica. Levando em consideração os novos desdobramentos e a possível recuperação da empresa, os investidores se perguntam: chegou a hora de incluir os papéis da Oi em suas carteiras?

“Para um especulador essa é uma ação interessante em termos de movimentações, porque a volatilidade é alta e ainda temos muitos eventos novos se aproximando. Mas, para outros perfis de investidor, é preciso entrar no cerne do que é a empresa antes de responder a essa pergunta”, explica João Paulo Reis, sócio e diretor da Venture Investimentos.

O “cerne” da empresa a que se refere Reis engloba desde a fundação da Oi, em 2002 – quatro anos após a privatização da Telebras, que deu origem à Telemar, que, por sua vez, lançou a operadora -, até o início de seus problemas financeiros e o atual plano de recuperação, aprovado pelos credores e homologado pela justiça em outubro deste ano.

Quer tomar melhores decisões de investimento? Fale com um especialista SpaceMoney

Interferência prejudicial

Segundo Reis, as dificuldades econômicas da Oi podem ser traçadas de volta a 1998, quando a Telebras deixou de ser uma empresa estatal. “Apesar da privatização, os políticos continuaram circulando por lá e permeando a parte operacional da companhia, com pedidos que inverteram a lógica de um negócio”, afirma.

Entre os pedidos, Reis cita a instalação de antenas e serviços de telefonias, por exemplo, que não visavam ao lucro, mas sim atender interesses políticos: “A empresa começou a perder rentabilidade e competitividade. Com o tempo, seus serviços principais, que, na época da privatização, valiam ouro, como a telefonia fixa, tornaram-se sucata com o passar dos anos”.

Com o surgimento e a consolidação de outras operadoras telefônicas, a companhia passou a acumular dívidas até que, em junho de 2016, entrou com um pedido de recuperação judicial.

Queda brusca nas ações

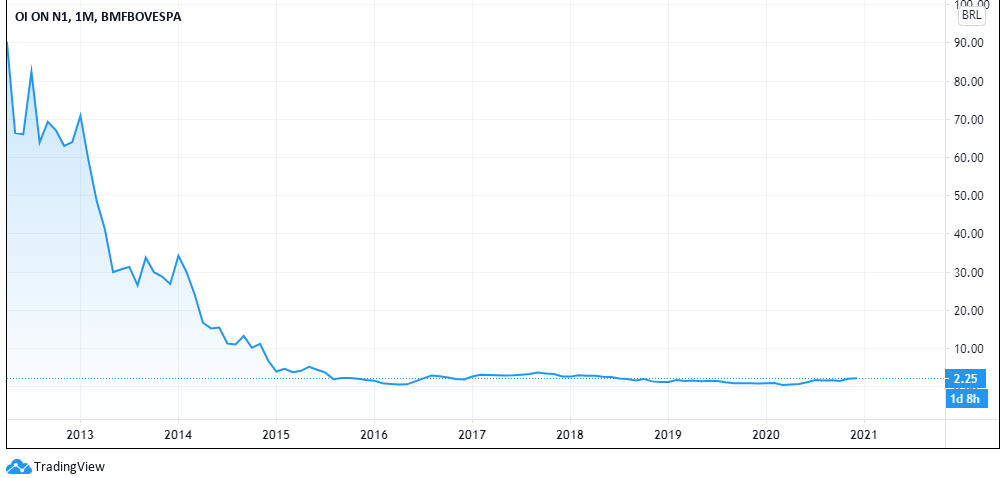

Os problemas enfrentados pela Oi não tiveram reflexos financeiros apenas para a empresa e afetaram também todos os seus acionistas. Quem possuía ativos ordinários ou preferenciais da companhia viu a cotação dos papéis, que já foram negociados acima dos R$ 100 em 2012, despencar ao longo dos últimos oito anos.

Em maio de 2016, um mês antes do pedido de recuperação judicial, as ações Oi chegaram a valer apenas R$ 0,58. Neste ano, com a pandemia de Covid-19 afetando bolsas ao redor do mundo, os ativos atingiram uma nova mínima histórica R$ 0,43.

Reestruturação econômica

Atualmente na 3ª fase da recuperação, para voltar a ter as contas no “verde”, a Oi optou por um plano de transformação da sua linha de atuação. Por meio da venda de ativos, redução de custos e transição para um novo modelo, a empresa voltou o foco para seu segmento de maior potencial: a infraestrutura de fibra óptica.

“Aqui está a ponta para o futuro. O país que não tiver fibra óptica estará fadado a ficar no passado, porque ela é sinônimo de redes 5G e de um grande desenvolvimento tecnológico e de processamento de dados”, indica Reis.

O próximo passo da empresa é constituir a InfraCo, uma rede de infraestrutura neutra, ou seja, que poderá ser utilizada por outras empresas de telecomunicação para a prestação de serviços de conectividade.

Ações com potencial de valorização?

Para o diretor da Venture Investimentos, a aposta na fibra óptica representa uma avenida de crescimento para as ações da companhia: “Em um país com, em um primeiro momento, potencial para atender 32 milhões de usuários com essa tecnologia, não é absurdo imaginar que a Oi possa valorizar de quatro a cinco vezes em relação a seu preço atual”.

O economista Leonardo Ghianda, que comprou ações da Oi há cerca de um ano, concorda com Reis. “Eu sempre achei que, apesar de a empresa ter passado por várias dificuldades financeiras, o seu mercado é promissor”, declara ele.

Ghianda acreditava na possibilidade de a empresa ser adquirida por outras companhias do setor. “Mesmo com uma dívida muito elevada, apostei que não ocorreria o pior, ou seja, a falência da empresa”.

Os investidores que costumam compor sua carteira pensando em ganhos no longo prazo devem considerar, de acordo com Reis, esse potencial de valorização. “Caso a Oi consiga quitar sua dívida, você gostaria de investir em um negócio pelo qual passará o futuro? É isso que o investidor tem que se perguntar”, aponta ele.

O diretor da Ipê Investimentos, Sergio Brito, avalia a questão de forma mais cautelosa: “Se o investidor compõe seu portfólio pensando apenas no longo prazo, a situação atual da Oi não é indicativa de que ela possa gerar caixa e pagar dividendos aos acionistas. Isso ainda deve demorar para acontecer”.

Já para quem gosta de realizar operações de curto prazo, Brito indica os papéis. “Acreditando na nova estratégia direcional da empresa, eu alocaria uma fração dos meus recursos na Oi. Mas seria uma porção pequena da carteira, porque seu futuro ainda é uma incógnita muito grande”, finaliza ele.

Quer saber mais sobre como investir em ações? Fale com um assessor da Ipê Investimentos